skóre FICO® 620 vás řadí do skupiny spotřebitelů, jejichž úvěr může být považován za spravedlivý. Vaše skóre 620 FICO® je nižší než průměrné kreditní skóre v USA.

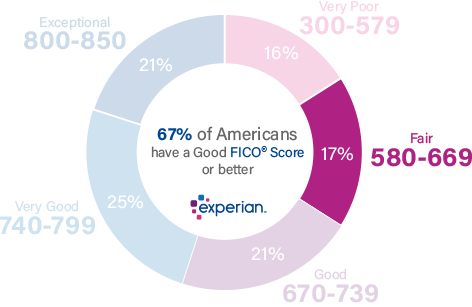

17% všech spotřebitelů FICO® Skóre ve Spravedlivý rozsah (580-669)

.

Statisticky vzato, 28% spotřebitelů s kreditní skóre v Reálné rozmezí je pravděpodobné, že se vážně delikventní v budoucnu.

některým věřitelům se tyto kurzy nelíbí a rozhodnou se nepracovat s jednotlivci, jejichž skóre FICO® spadá do tohoto rozmezí. Věřitelé se zaměřili na“ subprime “ dlužníky, na druhou stranu, může hledat spotřebitele s skóre v reálné rozmezí, ale obvykle účtují vysoké poplatky a strmé úrokové sazby. Spotřebitelům s FICO® skóre v dobrém rozsahu (670-739) nebo vyšším jsou obecně nabízeny výrazně lepší výpůjční podmínky.

jak zlepšit své kreditní skóre 620

myslete na své FICO® skóre 620 jako odrazový můstek k vyšším skóre. Zvyšování kreditní skóre je postupný proces, ale je to jeden můžete začít hned.

78% FICO® skóre amerických spotřebitelů je vyšší než 620.

Můžete sdílet 620 FICO® Skóre s desítkami tisíc dalších Američanů, ale žádný z nich nemá, že skóre za úplně stejných důvodů jako ty. Chcete-li nahlédnout do konkrétních příčin vašeho skóre a nápadů, jak jej zlepšit, získejte kopie svých kreditních zpráv a zkontrolujte své skóre FICO®. Součástí skóre, najdete návrhy na zlepšení skóre na základě vaší jedinečné kreditní historie. Pokud tyto pokyny použijete k přijetí lepších úvěrových návyků, vaše skóre se může začít zvyšovat, přináší lepší úvěrové příležitosti.

Učit se a růst vaší kreditní skóre

Zatímco všichni s FICO® Skóre 620 se tam dostane jeho nebo její vlastní jedinečnou cestu, lidé s skóre ve Spravedlivý rozsah často zažili credit-řízení výzev.

úvěrové zprávy 41% Američanů s FICO® skóre 620 zahrnují pozdní platby 30 dnů po splatnosti.

Kreditní zprávy o osoby, které s Fair credit jader v Reálné rozmezí seznam často opožděné platby (30 nebo více dnů po splatnosti) a sbírky účty, které naznačují, věřitel se vzdal snaží vymáhat nezaplacené dluhy a prodal povinnost třetí strany kolekce agent.

někteří lidé s FICO® skóre v kategorii spravedlivé může dokonce mít velké negativní události na svých úvěrových zpráv, jako jsou exekuce nebo bankroty-události, které výrazně nižší skóre. Plné zotavení z těchto neúspěchů může trvat až 10 let, ale můžete podniknout kroky, aby se vaše skóre pohybuje správným směrem.

studium zprávy, která doprovází vaše skóre FICO®, vám může pomoci identifikovat události, které snížily vaše skóre. Pokud opravíte chování, které vedlo k těmto událostem, neustále pracujte na zlepšení svého kreditu, můžete položit základy k vybudování lepšího kreditního skóre.

minulé skutky (a přestupky) krmit své kreditní skóre

Credit-scoring systémy, jako je FICO® použít informace sestavené v kreditní zprávy pro výpočet skóre. Novější události ve vaší kreditní historii mají tendenci počítat více než starší aktivity a, jako u jakéhokoli typu analýzy, některé druhy informací mají větší váhu než jiné. Vědět, které činnosti nejvíce záleží vám může pomoci stanovit priority kroky, aby se při práci směrem k lepší kreditní skóre:

Pozdní a zmeškané platby patří mezi nejvýznamnější faktory, aby vaše kreditní skóre. Více než jedna třetina vašeho skóre (35%) je ovlivněna přítomností (nebo nepřítomností) pozdních nebo zmeškaných plateb. Věřitelé chtějí dlužníky, kteří platí své účty včas, a jednotlivci, kteří zmeškali platby, mají statisticky větší pravděpodobnost selhání (jít 90 dny po splatnosti bez platby) než ti, kteří platí své účty včas. Pokud pozdní nebo zmeškané platby jsou součástí vaší kreditní historie, můžete udělat sami a vaše kreditní skóre laskavost tím, že vytvoří rutinu pro placení účtů okamžitě.

míra využití revolvingového úvěru je zodpovědná za téměř jednu třetinu (30%) vašeho kreditního skóre. Využití, nebo míra využití, je technický způsob, jak popsat, jak blízko jste k „maxing out“ vaše účty kreditních karet. Využití můžete měřit podle jednotlivých účtů vydělením každého zůstatku zbývajícím limitem výdajů karty a vynásobením 100, abyste získali procento. Můžete také vypočítat celkovou míru využití vydělením součtu všech zůstatků součtem všech výdajových limitů.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Čím blíže se některá z těchto sazeb využití dostane na 100%, tím více to bolí vaše kreditní skóre.

věk je váš přítel. Všechny ostatní faktory jsou stejné, čím déle jste uživatelem úvěru, tím vyšší bude vaše kreditní skóre. Není moc, co lze udělat o tom, pokud jste nový dlužník, a to také nepomůže moc, pokud vaše nedávná úvěrová historie je poznamenán pozdní zmeškané platby nebo vysoké míry využití. Pokud spravujete svůj kredit pečlivě a zůstanete včas s platbami, vaše kreditní skóre se však bude časem zvyšovat. Délka úvěrové historie je zodpovědná za až 15% vašeho kreditního skóre.

váš celkový dluh a jeho složení jsou zodpovědné za asi 10% vašeho kreditního skóre. FICO® kreditní bodovací systém má tendenci upřednostňovat jedince s více kreditních účtů, skládající se z kombinace splátky půjček (např, půjčky na auta, hypotéky a studentských půjček, s set měsíční platby a pevnou dobu návratnosti) a revolvingových úvěrů (účty, jako jsou kreditní karty, které umožní půjčit proti limitu výdajů a platby v různé výši každý měsíc).

kreditní aplikace a nové kreditní účty mají obvykle krátkodobé negativní účinky na vaše kreditní skóre. Když dlužníci požádat o nový úvěr nebo se na další dluh, předpokládají větší riziko, že budou schopni platit své účty. Credit scoring systémů, jako FICO® typicky způsobit skóre ponořit trochu, když se to stane, ale skóre se obvykle odskočit během několika měsíců tak dlouho, jak si udržet krok s vaší platby. Nová úvěrová aktivita může přispět až 10% vašeho celkového kreditního skóre.

veřejné záznamy, jako jsou bankroty, mají vážné negativní dopady na vaše kreditní skóre, pokud se objeví ve vaší kreditní zprávě. Protože se neobjeví v každé kreditní zprávy, tyto položky nemohou být ve srovnání s jinými kreditní skóre ovlivňuje v procentech, ale mohou zastínit všechny ostatní faktory, a výrazně snížit své kreditní skóre. Bankrot, například, může zůstat na vaší kreditní zprávy pro 10 let, a může účinně zabránit získání úvěru pro hodně nebo celou tu dobu.

mezi spotřebiteli s FICO® skóre 625, XX% mají úvěrové zprávy, které obsahují jeden nebo více kusů veřejných informací, jako je bankrot.

Zlepšení Vaší Kreditní Skóre

Spravedlivé kreditní skóre nemůže být se změnil na mimořádné ti přes noc, a teprve postupem času může opravit některé negativní problémy, které přispívají ke Spravedlivé kreditní skóre, jako je například bankrotu a uzavření. Bez ohledu na důvod pro vaše spravedlivé skóre, můžete začít okamžitě zlepšit způsoby, jak zvládnout úvěr, což může vést zase ke zlepšení kreditní skóre.

podívejte se na získání zabezpečené kreditní karty. Zabezpečená kreditní karta vyžaduje, abyste složili vklad v plné výši svého limitu výdajů-obvykle několik set dolarů. Potvrďte, že při používání karty a provádění pravidelných plateb věřitel hlásí vaši aktivitu národním úvěrovým úřadům, kde jsou zaznamenány ve vašich úvěrových souborech. (Včasné platby a vyhnout se „maxing out“ karta bude upřednostňovat zlepšení kreditní skóre.

zvažte úvěr pro tvůrce úvěrů. K dispozici od mnoha družstevních záložen, tyto půjčky mohou mít několik forem, ale všechny jsou navrženy tak, aby pomohly zlepšit osobní úvěrové historie. V jedné populární verzi družstevní záložna umístí peníze, které si půjčíte, na spořicí účet, kde získává úroky, ale je pro vás nepřístupná, dokud nebude půjčka splacena. Jakmile zaplatíte půjčku v plné výši, získáte přístup k finančním prostředkům a nahromaděným úrokům. Je to chytrý spořicí nástroj, ale družstevní záložna také hlásí vaše platby národním úvěrovým úřadům, takže pravidelné platby včas mohou vést ke zlepšení úvěrového skóre. (Zkontrolujte, zda před přijetím úvěru ujistěte se, že věřitel hlásí do všech tří národních úvěrových kanceláří.)

zvažte plán řízení dluhu. Pro rodiny s finance natažené příliš tenké, aby udržel krok s splátky dluhu plán řízení dluhu (DMP) může přinést tolik potřebnou úlevu. Jak se jeden vyžaduje, abyste pracovat s kvalifikovaným úvěrové poradenství agentury, který vyjednává s věřiteli nastavit funkční plán pro splácení. Je to závažný krok, který významně snižuje své kreditní skóre a účinně zavře všechny své úvěrové účty, ale to je méně závažné než bankrot, a to může pomoci rodinám v dires straits dostat se zpět na nohy. I když se rozhodnete, že DMP není pro vás, setkání s úvěrovým poradcem (nikoli společností opravující úvěry) vám může poskytnout nové nástroje pro budování vašeho úvěru.

plaťte své účty včas. Pozdní a zmeškané platby poškozují kreditní skóre, tak se jim vyhněte. Využijte automatických plateb, alarmů kalendáře a dalších automatizovaných nástrojů-nebo stačí použít rychlé poznámky a papírový kalendář. Udělejte, co můžete, abyste si vzpomněli, a brzy přijmete dobré návyky, které upřednostňují zlepšení kreditního skóre.

Vyhněte se vysoké míře využití úvěrů. Vysoké využití úvěru nebo využití dluhu. FICO® systém bodování základny o 30% z vaší kreditní skóre na toto měření—procentní podíl dostupného úvěrového limitu zastoupena vynikající platební bilance. Snažte se udržet své využití na všech účtech pod přibližně 30%, abyste se vyhnuli snížení skóre.

Mezi spotřebiteli s FICO® kreditní skóre 620, průměrná míra využití je 72.3%.

pokuste se vytvořit solidní úvěrový mix. Neměli brát na dluh nepotřebujete, ale obezřetné půjčky, která zahrnuje kombinaci revolvingového úvěru a splátky dluhu, může být prospěšné pro vaše kreditní skóre.

další informace o vaší kreditní skóre

620 FICO® skóre je dobrým výchozím bodem pro budování lepší kreditní skóre. Zvýšení skóre do dobrého rozsahu vám může pomoci získat přístup k více úvěrovým možnostem, nižší úrokové sazby, a méně poplatků. Můžete začít tím, že si zdarma kreditní zprávy z Experian a kontrolu vaší kreditní skóre, aby zjistili, konkrétní faktory, které ovlivňují vaše skóre nejvíce. Přečtěte si více o rozsazích skóre a o tom, jaké je dobré kreditní skóre.