Leasehold Improvement to zmiany wprowadzone do najmu nieruchomości, w celu zaspokojenia potrzeb najemcy. Mogą być różne ulepszenia, takie jak instalacja przegród, zmiana podłóg, oświetlenie, a nawet malowanie. Ulepszenia leasingu powstają tylko wtedy, gdy najemca płaci za ulepszenia.

w przypadku, gdy osoba, która jest właścicielem lokalu, wprowadza ulepszenia, nazywa się to ulepszeniami kapitałowymi. Praca i ulepszenia, które leasingodawca (właściciel) podejmuje w celu poprawy nieruchomości, zależą od tego, w jaki sposób chcą dokonać sprzedaży nieruchomości. Jeśli wynajmujący nie zapewnia wsparcia finansowego na wprowadzanie ulepszeń, najemca (najemca) będzie musiał ponieść koszty i wprowadzić niezbędne ulepszenia zgodnie z ich wymaganiami.

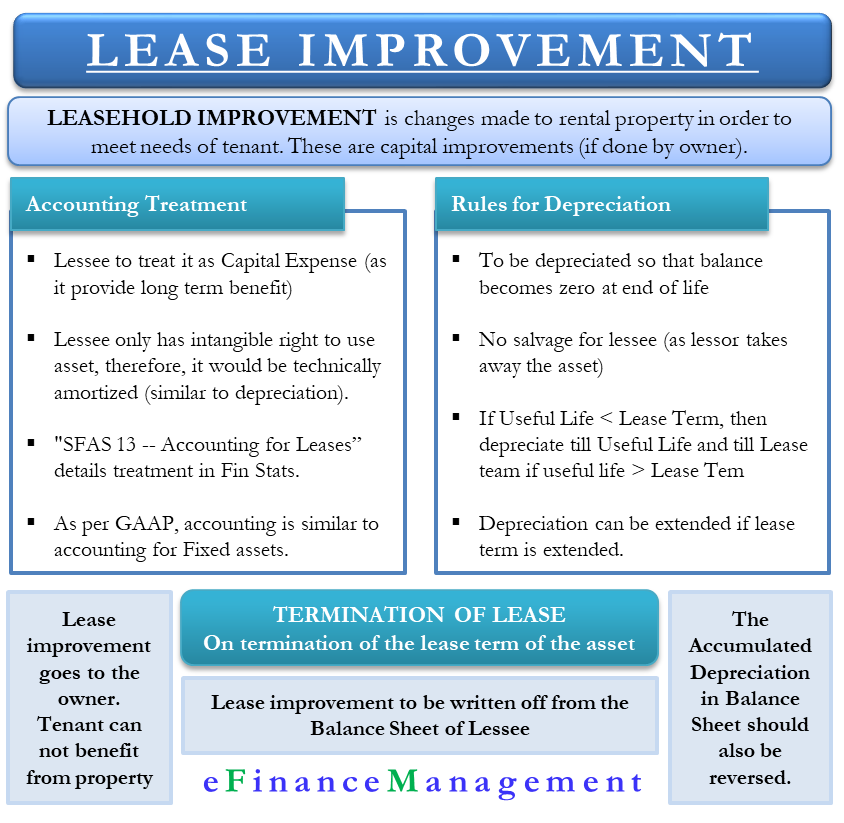

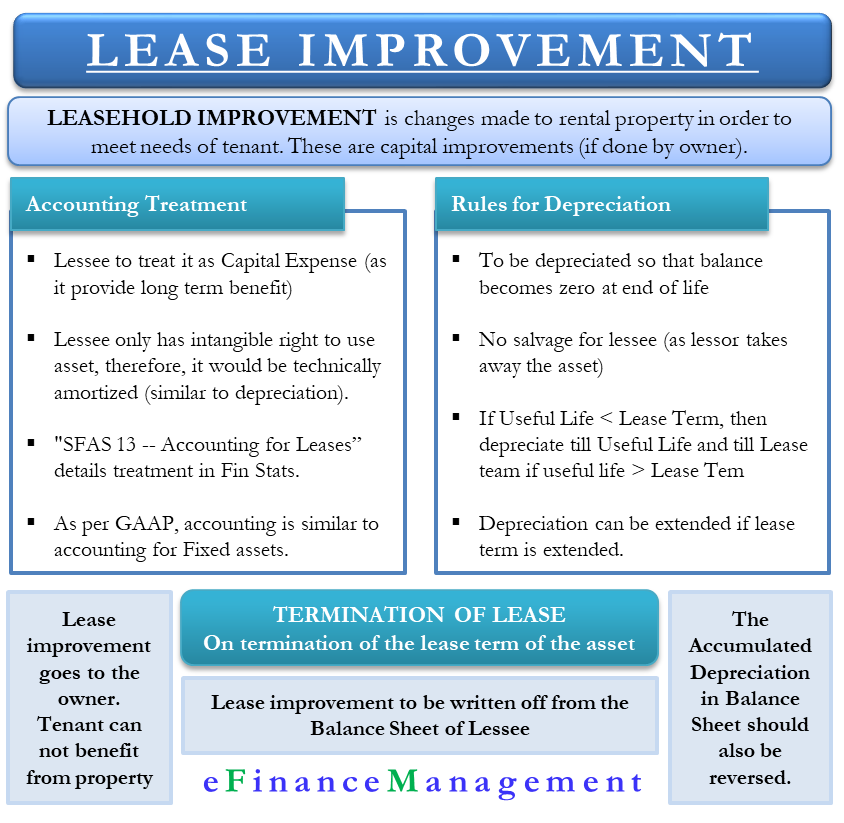

traktowanie księgowe

ponieważ te ulepszenia leasingu zapewniają długoterminowe korzyści, leasingobiorca nie może wykazywać ich jako kosztów w roku, w którym je ponosi. Tak więc leasingobiorca musi traktować go jako koszt kapitału i amortyzować w czasie.

czy amortyzować czy amortyzować? Z technicznego punktu widzenia leasingobiorca ma jedynie niematerialne prawo do korzystania ze składnika aktywów w okresie leasingu. Oraz, prawa niematerialne są amortyzowane (nie amortyzowane) w księgowości. Tak więc Najemca powinien również technicznie amortyzować to. Nie ma jednak rzeczywistego wpływu stosowania amortyzacji nad amortyzacją w przypadku ulepszeń leasingu.

poprawa warunków najmu w świetle GAAP

„SFAS 13 — rozliczanie leasingu” szczegóły ujęcie poprawy warunków najmu w sprawozdaniu finansowym. Zgodnie z ogólnie przyjętymi zasadami rachunkowości (GAAP) ujęcie księgowe dla poprawy leasingu jest podobne do ujęcia dla środków trwałych. Leasingobiorca musi amortyzować koszty zakupu ulepszenia w okresie użytkowania danego składnika aktywów.

dla celów amortyzacji pierwszą rzeczą, którą Najemca powinien oszacować, jest okres użytkowania ulepszeń. Następnie porównaj ten okres użytkowania z okresem dzierżawy. GAAP zaleca stosowanie prostej podstawy amortyzacji do czasu upływu okresu użytkowania lub okresu leasingu, w zależności od tego, który z tych okresów jest krótszy. Na przykład, koszt poprawy $2000 będzie trwać siedem lat. Okres najmu wynosi jednak pięć lat. W tym przypadku okres amortyzacji wynosiłby pięć lat, tj.

Zasady poprawy leasingu amortyzacja

najemca musi amortyzować wszystkie ulepszenia leasingu w celu zapewnienia salda na końcu zmniejsza się do zera. W większości przypadków, nie ma salvage jako leasingodawca przejmuje aktywa. GAAP łączy zasady amortyzacji z ulepszeniem dzierżawy;

podstawa okresu użytkowania – jeśli szacuje się, że ulepszenie dzierżawy ma krótszy okres użytkowania niż okres związanej z nim dzierżawy, amortyzacja składnika aktywów powinna wynosić ponad okres użytkowania. Na przykład najemca oczekuje, że oświetlenie potrwa pięć lat. Jednak okres najmu wynosi dziewięć lat. W tym przypadku amortyzacja wynosiłaby pięć lat.

przedłużony okres leasingu –w przypadku, gdy najemca spodziewa się przedłużenia lub odnowienia leasingu, Najemca może przedłużyć okres amortyzacji, aby objąć dodatkowy okres leasingu, ograniczenie do okresu użytkowania składnika aktywów.

podstawa okresu leasingu – jeżeli szacuje się, że okres trwania leasingu jest równy lub większy niż okres leasingu, wówczas leasingobiorca powinien amortyzować poprawę w okresie leasingu. Na przykład najemca oczekuje, że marmurowe podłogi będą miały okres użytkowania wynoszący dziesięć lat. Ale okres najmu wynosi osiem lat. W takim przypadku okres amortyzacji powinien wynosić osiem lat.

odpisanie ulepszenia dzierżawy

Po wygaśnięciu lub zakończeniu okresu dzierżawy ulepszenia dzierżawy przechodzą na właściciela, ponieważ są teraz częścią nieruchomości. Po wejściu w życie rozwiązania umowy najemca nie może korzystać z ulepszeń dzierżawy, co skutkuje utratą wartości.

po ustaniu terminu leasingobiorca powinien zostać wykreślony z bilansu. Jeżeli nie ma możliwości przedłużenia umowy najmu, najemca rezygnuje z różnych ulepszeń dzierżawy dokonanych w wynajmowanej nieruchomości. Ponieważ najemca nie ma już kontroli ani korzyści z tych aktywów (ulepszeń), powinien również wykreślić to samo z bilansu.

jak wspomniano powyżej, w całym okresie leasingu ulepszenia leasingu są traktowane podobnie jak inne aktywa fizyczne. Jednak po zakończeniu okresu leasingu spółka nie przenosi ulepszeń w zakresie leasingu w swoich księgach. W związku z tym nie może on również przenosić skumulowanej amortyzacji. Należy zatem odwrócić skumulowaną amortyzację.

przykład

Załóżmy, że dystrybutor urządzeń elektrycznych zawiera umowę najmu powierzchni magazynowej. Chociaż lokalizacja idealnie pasuje do wymagań dystrybutora, musi zrobić kilka aktualizacji, aby był użyteczny. NEGOCJACJE i finalizacja transakcji sugerują, że właściciel magazynu zapłaci $10,000 za ulepszenia budynku. Jednak dystrybutor szacuje koszt na około $20,000. W tym przypadku, po całej budowie i instalacji, aktywa zostaną skapitalizowane w wysokości $20,000 kompensowane przez kredyt motywacyjny w wysokości $10,000 od właściciela nieruchomości.

Ostatnie słowa

jeden koniec okresu najmu, ulepszenia należą do wynajmującego, chyba że Umowa stanowi inaczej. Jeśli najemca może go zabrać ze sobą, musi go usunąć bez uszkodzenia nieruchomości. Nawet jeśli je zabierają, muszą przestrzegać wytycznych GAAP dotyczących rachunkowości.1-3