- co to jest współczynnik kapitalizacji?

- Współczynnik kapitalizacji wzór

- #1 – wskaźnik zadłużenia do kapitału własnego

- #2 – dług długoterminowy do kapitalizacji

- #3 – całkowite zadłużenie do kapitalizacji

- interpretacja

- Współczynnik kapitalizacji przykład

- przykład # 1

- Example # 2

- przykład Nestle

- Analiza wskaźnika kapitalizacji ropy naftowej& spółki gazowe (Exxon, Royal Dutch, BP& Chevron)

- dlaczego wskaźnik kapitalizacji międzynarodowej Marriott drastycznie wzrósł – studium przypadku

- Współczynnik kapitalizacji Video

- wnioski

co to jest współczynnik kapitalizacji?

wskaźniki kapitalizacji to zestaw wskaźników, które pomagają analitykowi określić, jak struktura kapitałowa spółki wpłynie na inwestycję w spółkę – zestaw ten obejmuje dług do kapitału własnego, dług długoterminowy do kapitalizacji rynkowej i całkowity dług do kapitalizacji rynkowej jako pomocne wskaźniki.

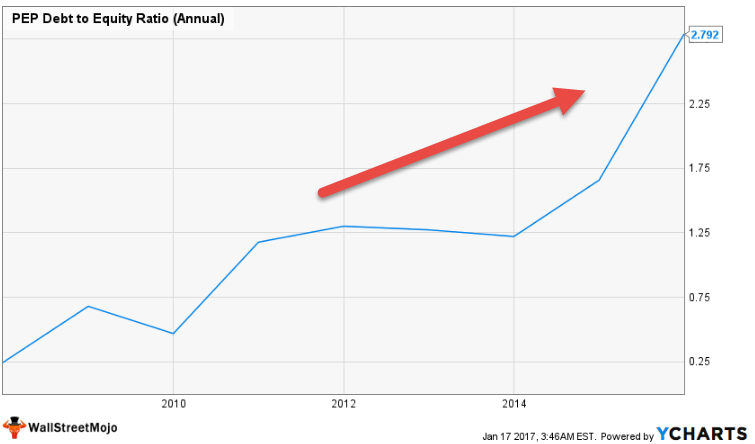

Zaczął jednak gwałtownie rosnąć i znajduje się na 2.Obecnie 792x. Co to oznacza dla Pepsi? W jaki sposób jego wskaźnik zadłużenia do kapitału własnego wzrósł dramatycznie? To dobre czy złe dla Pepsi?

dzięki temu wskaźnikowi staramy się zrozumieć, w jakim stopniu przedsiębiorstwo wprowadziło „dług” do swojej struktury kapitałowej. To proste; sprawdzimy udział zadłużenia w całkowitym kapitale. Aby to zrozumieć, musimy najpierw zrozumieć strukturę kapitału.

struktura kapitałowa przedstawia udział kapitału własnego i zadłużenia w kapitale przedsiębiorstwa. Zasadą jest dla każdej firmy, aby utrzymać stosunek 2: 1 między swoim kapitałem a długiem. Ale w prawdziwym życiu, to zawsze się nie zdarza. Tak więc, my jako inwestorzy musimy przyjrzeć się temu i ustalić, ile kapitału własnego i długu jest w kapitale spółki.

ale tylko jeden stosunek nie byłby w stanie dać nam dokładnego obrazu. Przyjrzymy się więc trzem wskaźnikom, dzięki którym zrozumiemy zadłużenie w kapitale. Jest to również nazywane wskaźnikiem dźwigni finansowej. Trzy Wskaźniki, na które przyjrzymy się, to-wskaźnik zadłużenia do kapitału własnego, długoterminowy wskaźnik zadłużenia do kapitalizacji i całkowity wskaźnik zadłużenia do kapitalizacji.

przyjrzyjmy się wzorom tych trzech proporcji.

Współczynnik kapitalizacji wzór

#1 – wskaźnik zadłużenia do kapitału własnego

najpierw spójrzmy na wskaźnik zadłużenia do kapitału własnego.

wskaźnik zadłużenia do kapitału własnego = całkowite zadłużenie/kapitał własny akcjonariuszy

tutaj weźmiemy pod uwagę całkowite zadłużenie i porównamy je z kapitałem własnym akcjonariuszy. Jest to podstawowy współczynnik struktury kapitałowej, który daje nam wyobrażenie o tym, ile długu i kapitału własnego są wpompowane w kapitał spółki. W tym przypadku całkowite zadłużenie obejmuje zarówno dług krótkoterminowy, jak i długoterminowy, a kapitał własny akcjonariuszy obejmuje wszystko, od kapitału zakładowego, rezerwy, niekontrolujących udziałów i kapitału własnego przypisanego akcjonariuszom.

w przypadku firmy bez długu wskaźnik zadłużenia do kapitału własnego byłby zerowy, a idea tego wskaźnika jest nieistotna.

#2 – dług długoterminowy do kapitalizacji

rzućmy okiem na następny stosunek.

Współczynnik kapitalizacji = dług długoterminowy / kapitalizacja

jest to pierwszy najważniejszy wskaźnik kapitalizacji. Patrzymy na wszystkie trzy, aby zrozumieć proporcję zadłużenia ze wszystkich stron. Wskaźnik ten mówi nam o proporcji zadłużenia długoterminowego w stosunku do kapitalizacji.

kapitalizacja oznacza sumę zadłużenia długoterminowego i kapitału własnego akcjonariuszy. W sekcji przykład zrozumiemy, jak to obliczyć.

#3 – całkowite zadłużenie do kapitalizacji

spójrzmy na trzeci najważniejszy stosunek.

Współczynnik kapitalizacji = całkowite zadłużenie / kapitalizacja

jedyną różnicą między poprzednim wskaźnikiem, a tym jest włączenie długu krótkoterminowego. W tym wskaźniku przyjrzymy się całkowitemu zadłużeniu i dowiemy się, jaki jest udział całkowitego zadłużenia w stosunku do kapitalizacji.

dług całkowity oznacza zarówno dług długoterminowy, jak i dług krótkoterminowy. Kapitalizacja oznacza, jak zwykle, dług plus kapitał własny. Ale w tym przypadku kapitalizacja obejmowałaby również dług krótkoterminowy(co oznacza kapitalizację = dług długoterminowy + dług krótkoterminowy + kapitał akcjonariuszy).

w sekcji przykład, zobaczymy jak obliczyć ten stosunek.

interpretacja

jeśli weźmiemy pod uwagę powyższe trzy wskaźniki, będziemy w stanie zrozumieć, jak firma radzi sobie w dłuższej perspektywie.

ale musimy użyć dyskryminacji, oceniając dźwignię firmy w zależności od branży, w której działa. Firma, która jest bardzo kapitałochłonna i ma przewidywalne przepływy pieniężne, zwykle ma wyższy wskaźnik zadłużenia. Na przykład firmy z branży telekomunikacyjnej, usług komunalnych i rurociągów są bardzo kapitałochłonne i mają stosunkowo wyższe przepływy pieniężne. Tak więc wskaźniki kapitalizacji dla tego rodzaju spółek są wyższe w normalnych scenariuszach.

w innych przypadkach przedsiębiorstwa informatyczne i detaliczne mają niską kapitałochłonność, a zatem mają niższe wskaźniki.

inwestorzy powinni również pomyśleć o przepływach pieniężnych spółek, w które chcą inwestować. Muszą sprawdzić, czy te konkretne przedsiębiorstwa mają wystarczający napływ środków pieniężnych netto, aby spłacić dług. Jeśli przedsiębiorstwa mają odpowiednią ilość przepływów pieniężnych, wówczas ich współczynnik kapitalizacji byłby zwykle wyższy i odwrotnie. Aby to zrozumieć, inwestorzy powinni przyjrzeć się wskaźnikowi dźwigni – odsetek-pokrycia.

spójrz na wskaźnik –

wskaźnik pokrycia odsetek = EBIT / koszt odsetek

EBIT oznacza zysk przed odsetkami i podatkami. Jeśli spojrzymy na rachunek zysków i strat firmy, od razu będziemy mogli spojrzeć na EBIT. Środek ten służy do sprawdzenia, czy przedsiębiorstwo ma wystarczające zarobki, aby spłacić swoje odsetki, czy nie. Wraz z analizą wskaźników zadłużenia, inwestorzy powinni przyjrzeć się wskaźnikowi pokrycia odsetek, aby dowiedzieć się, czy firma ma wystarczające zarobki, aby spłacić swoje odsetki.

oprócz analizy wskaźników zadłużenia i wskaźnika pokrycia odsetek, inwestorzy powinni również przyjrzeć się od czasu do czasu, nie tylko raz lub dwa razy. Aby uzyskać jasny obraz tego, gdzie znajduje się firma pod względem kapitalizacji, inwestorzy powinni przyjrzeć się liczbom w danym okresie. Wreszcie, powinni również porównać wskaźniki kapitalizacji i wskaźnik pokrycia odsetek z firmami partnerskimi, aby uzyskać lepsze zrozumienie.

4.9 (1067 ocen) 250+ kursów | 40+ projektów | 1000+ godzin | pełny dożywotni dostęp | certyfikat ukończenia

również spójrz na EBIT vs.EBITDA.

Współczynnik kapitalizacji przykład

przyjrzyjmy się teraz kilku przykładom, aby szczegółowo zrozumieć ten współczynnik.

przykład # 1

m Corporation dostarczyła pewne informacje na koniec roku, a na podstawie poniższych informacji musimy zrozumieć współczynnik kapitalizacji m Corporation z punktu widzenia inwestora-

| 100,000 | |

| kapitał własny akcjonariuszy | 100 000 |

| dług ogółem | 100 000 |

| dług krótkoterminowy: dług długoterminowy | 3:2 |

otrzymaliśmy tę informację. Teraz dowiemy się trzech współczynników, które pomogą nam zrozumieć ten stosunek korporacji M.

Zacznijmy od pierwszego stosunku.

stosunek długu do kapitału własnego = całkowite zadłużenie/kapitał własny akcjonariuszy

tutaj podane jest całkowite zadłużenie, a także znamy kapitał własny akcjonariuszy.

So putting the value in the ratio, we would get Debt-Equity Ratio as –

| Details | In US $ |

| Shareholders’ Equity (A) | 100,000 |

| Total Debt (B) | 100,000 |

| Debt-Equity Ratio (B/A) | 1 |

ze stosunku zadłużenia do kapitału własnego możemy wywnioskować, że jest to stosunkowo dobra firma, która w równym stopniu wykorzystuje zarówno swój kapitał, jak i dług do finansowania swojej działalności i ekspansji.

spójrzmy na następny stosunek.

Współczynnik kapitalizacji = dług długoterminowy / kapitalizacja

znamy całkowite zadłużenie i podano stosunek między długiem krótkoterminowym a długiem długoterminowym.

najpierw Oblicz dług długoterminowy i dług krótkoterminowy.

| Details | In US $ |

| Total Debt | 100,000 |

| Short term Debt: Long term Debt | 3:2 |

| Long term Debt | 40,000 |

| Short term Debt | 60,000 |

Now, putting the value of Long term debt into ratio, we get –

| Details | In US $ |

| Shareholders’ Equity (1) | 100,000 |

| Long term Debt (2) | 40,000 |

| Capitalization (3=1+2) | 140,000 |

| Capitalization Ratio 1 (2/3) | 0.285 |

From the above ratio, we can conclude that the ratio of M corporation is lower. Jeśli ta korporacja jest z branży IT, to radzi sobie całkiem dobrze. Ale jeśli pochodzi z kapitałochłonnych branż, takich jak telekomunikacja, media itp. następnie m Corporation musi poprawić swój stosunek.

przyjrzyjmy się trzeciej proporcji.

Współczynnik kapitalizacji = całkowite zadłużenie/kapitalizacja

tutaj wartość kapitalizacji byłaby inna, ponieważ musimy włączyć całkowite zadłużenie do kapitalizacji.

| Details | In US $ |

| Shareholders’ Equity (D) | 100,000 |

| Total Debt (E) | 100,000 |

| Capitalization (D+E) | 200,000 |

Let’s put the value into the ratio.

| Details | In US $ |

| Total Debt (G) | 100,000 |

| Capitalization (F) | 200,000 |

| Capitalization Ratio 2 (G/F) | 0.50 |

From the above ratio, we can conclude the same. Jeśli ta korporacja jest z branży IT, to radzi sobie całkiem dobrze. Ale jeśli pochodzi z kapitałochłonnych branż, takich jak telekomunikacja, media itp. następnie m Corporation musi poprawić współczynnik kapitalizacji.

Example # 2

Company C has furnished the below information –

| Details | In US $ |

| Shareholders’ Equity | 300,000 |

| Total Debt | 200,000 |

| EBIT | 75,000 |

| Interest Expenses | 20 000 |

musimy obliczyć współczynnik kapitalizacji i wskaźnik pokrycia odsetek.

Ten przykład jest ważny, ponieważ jako inwestor musimy zrozumieć rolę pokrycia odsetek w długoterminowych celach firmy. Jeśli firma może mieć wystarczająco dużo gotówki, aby spłacić odsetki od długu, to byłoby w dobrym stanie, aby przejść; w przeciwnym razie firma nie byłaby w stanie dokonać znacznej poprawy swojej obecnej sytuacji.

Obliczmy współczynniki.

ponieważ otrzymaliśmy całkowite zadłużenie i kapitał własny akcjonariuszy

obliczmy kapitalizację.

| Details | In US $ |

| Shareholders’ Equity (1) | 300,000 |

| Total Debt (2) | 200,000 |

| Capitalization (1+2) | 500,000 |

Putting the value of total debt and capitalization into the ratio, we get –

| Details | In US $ |

| Total Debt (3) | 200,000 |

| Capitalization (4) | 500,000 |

| Capitalization Ratio 2 (3/4) | 0.40 |

firma C musi poprawić swoją kapitalizację, jeśli chce odnieść sukces w dłuższej perspektywie; jednak zależy to od rodzaju branży, w której się znajduje.

obliczmy teraz współczynnik pokrycia odsetek.

Interest-Coverage Ratio = EBIT / Interest Expense

Putting the value of EBIT and Interest Expense, we get –

| Details | In US $ |

| EBIT (5) | 75,000 |

| Interest Expense (4) | 20,000 |

| Interest-Coverage Ratio (5/4) | 3.75 |

w tym przypadku stosunek odsetek do pokrycia jest całkiem dobry. Oznacza to, że firma ma dobrą pozycję pod względem dochodów, nawet jeśli wskaźnik kapitalizacji jest znacznie niższy. Aby zrozumieć cały obraz, musimy spojrzeć na wszystkie wskaźniki firmy, a następnie zdecydować, czy inwestowanie w firmę jest dobrym pomysłem, czy nie.

przykład Nestle

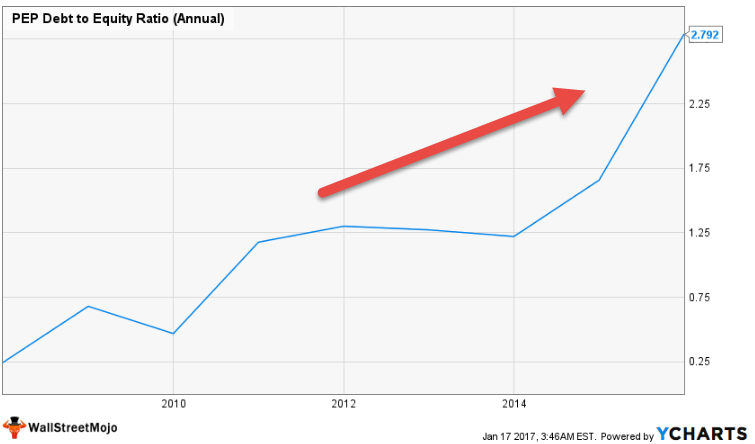

poniżej znajduje się skonsolidowany bilans Nestle na dzień 31 grudnia 2014 r. & 2015

źródło: Nestle

From the table above –

- Current Portion of Debt = CHF 9,629 (2015) & CHF 8,810 (2014)

- Long Term Portion of Debt = CHF 11,601 (2015) & CHF 12,396 (2014)

- Total Debt = CHF 21,230 (2015) & CHF 21,206 (2014)

#1 – Debt to Equity Ratio

Debt to Equity Ratio = Total Debt / Total Equity

| In millions of CHF | 2015 | 2014 |

| Total Debt (1) | 21230 | 21206 |

| Total Equity (2) | 63986 | 71884 |

| Total Debt to Equity | 33.2% | 29.5% |

The Total Debt to Equity ratio has increased from 29.5% in 2014 to 33.2% in 2015.

#2 – Capitalization Ratio = Long Term Debt / Capitalization

| In millions of CHF | ||

| 2015 | 2014 | |

| Long Term Debt | 11601 | 12396 |

| Total Debt | 21230 | 21206 |

| Total Equity | 63986 | 71884 |

| Total Debt and equity (Capitalization) (2) | 85216 | 93090 |

| Ratio | 13.6% | 13.3% |

współczynnik kapitalizacji nieznacznie wzrósł z 13,3% w 2014 r.do 13,6% w 2015 r.

#3 – Capitalization Ratio = Total Debt / Capitalization

| In millions of CHF | ||

| 2015 | 2014 | |

| Total Debt (1) | 21230 | 21206 |

| Total Equity | 63986 | 71884 |

| Total Debt and equity (Capitalization) (2) | 85216 | 93090 |

| Ratio | 24.9% | 22.8% |

The capitalization ratio had marginally increased from 22.8% in 2014 to 24.9% in 2015.

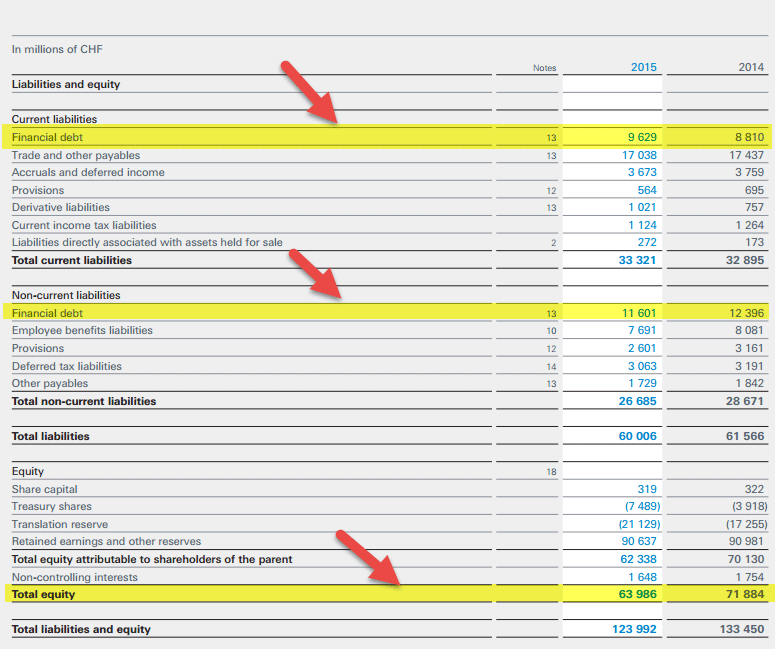

Analiza wskaźnika kapitalizacji ropy naftowej& spółki gazowe (Exxon, Royal Dutch, BP& Chevron)

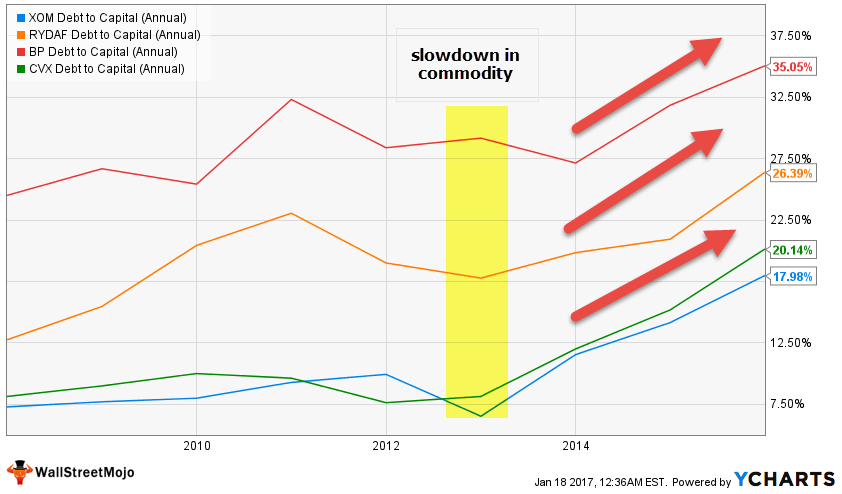

poniżej znajduje się Wykres (zadłużenie do całkowitego kapitału) Exxon, Royal Dutch, BP i Chevron.

źródło: ycharts

zwracamy uwagę, że współczynnik ten wzrósł dla większości firm gazowych&. This is primarily due to a slowdown in commodity (oil) prices and thereby resulting in reduced cash flows, straining their balance sheet.

| Period | BP | Chevron | Royal Dutch | Exxon Mobil |

| 31-Dec-15 | 35.1% | 20.1% | 26.4% | 18.0% |

| 31-Dec-14 | 31.8% | 15.2% | 20.9% | 14.2% |

| 31-Dec-13 | 27.1% | 12.0% | 19.8% | 11.5% |

| 31-Dec-12 | 29.2% | 8.1% | 17.8% | 6.5% |

| 31-Dec-11 | 28.4% | 7.6% | 19.0% | 9.9% |

| 31-Dec-10 | 32.3% | 9.6% | 23.0% | 9.3% |

| 31-Dec-09 | 25.4% | 10.0% | 20.4% | 8.0% |

| 31-Dec-08 | 26.7% | 9.0% | 15.5% | 7.7% |

| 31-Dec-07 | 24.5% | 8.1% | 12.7% | 7.3% |

źródło: ycharts

ważne punkty do odnotowania są następujące –

- Współczynnik Exxon wzrósł z 6,5% do 18,0% w okresie 3 lat.

- wskaźnik BP wzrósł z 28,4% do 35,1% w okresie 3 lat.

- Współczynnik Chevron wzrósł z 8,1% do 20,1% w okresie 3 lat.

- Royal Dutch ratio wzrósł z 17,8% do 26,4% w okresie 3 lat.

porównując Exxon z jego rówieśnikami, zauważamy, że współczynnik kapitalizacji Exxon jest najlepszy. Exxon pozostaje odporny na ten cykl spadkowy i nadal generuje silne przepływy pieniężne ze względu na wysokiej jakości rezerwy i realizację zarządzania.

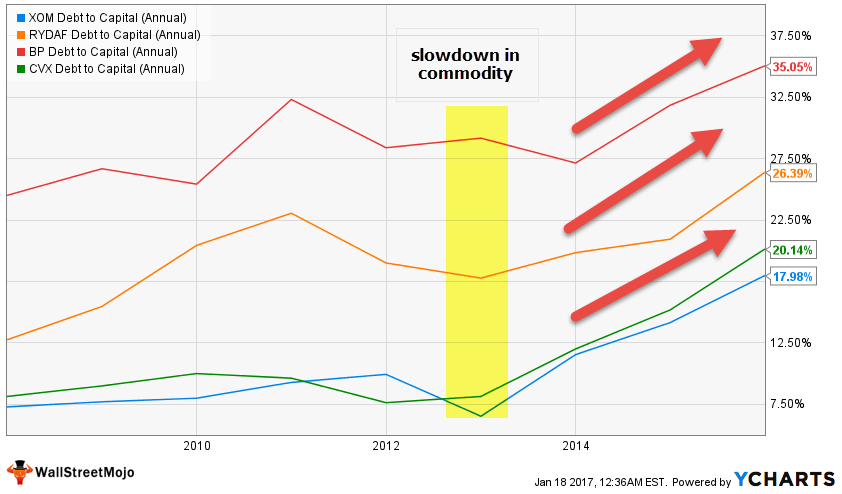

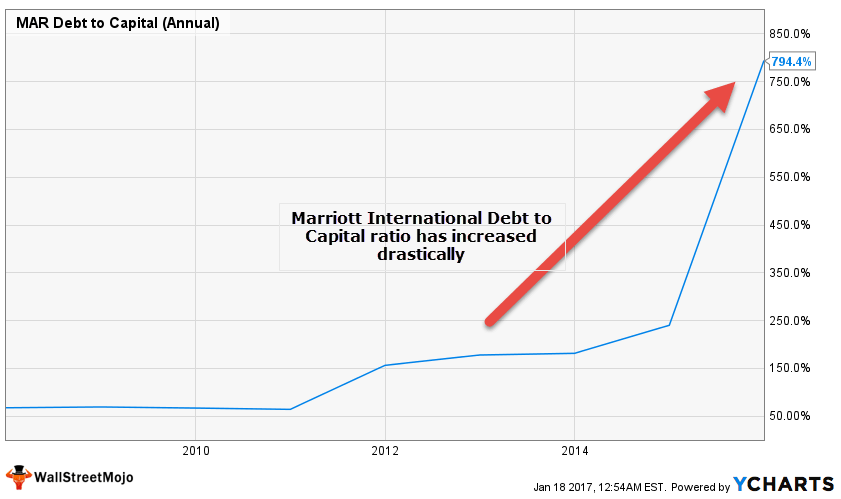

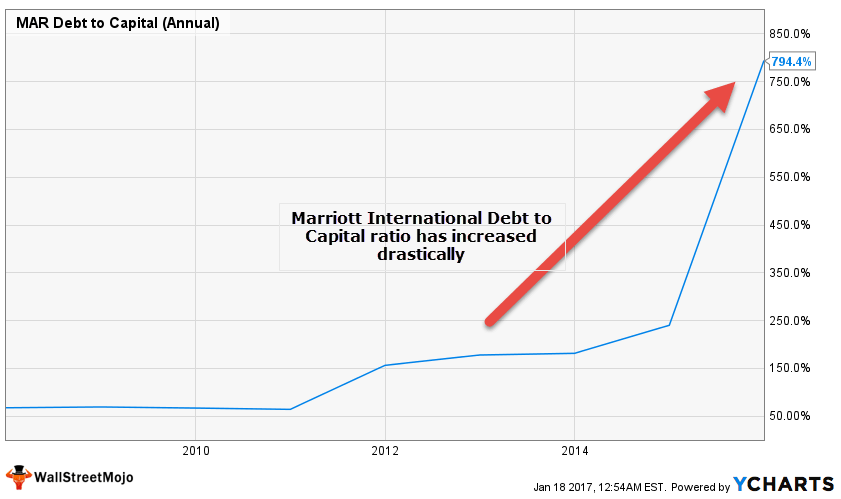

dlaczego wskaźnik kapitalizacji międzynarodowej Marriott drastycznie wzrósł – studium przypadku

Dlaczego według Ciebie wskaźnik zadłużenia do kapitału drastycznie wzrósł?

źródło: ycharts

tak na marginesie, jaka jest formuła stosunku długu do kapitału = dług całkowity / (dług całkowity + kapitał własny)

czy spółka pozyskała nieproporcjonalną kwotę długu?

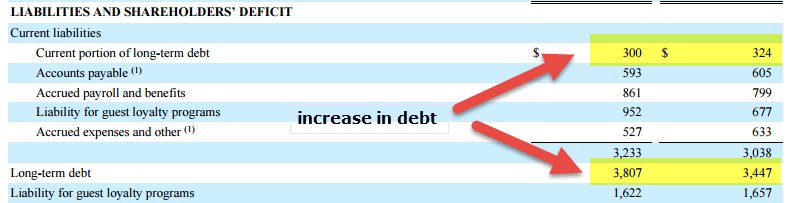

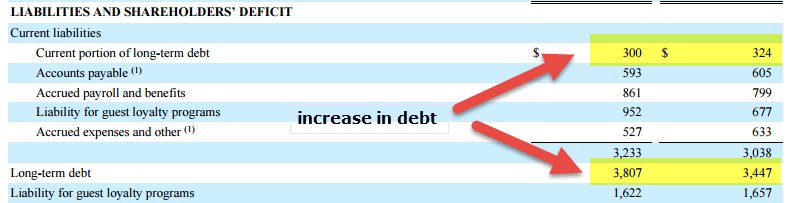

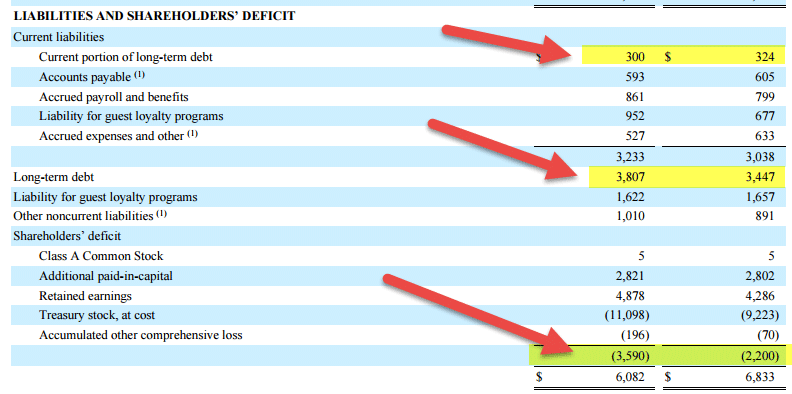

poniższy obraz przedstawia nam szczegóły dotyczące zadłużenia Międzynarodowego Marriott W latach 2014 i 2014. Zauważamy, że zadłużenie nieznacznie wzrosło. Zdecydowanie nie możemy winić tego marginalnego wzrostu zadłużenia za wzrost wskaźnika kapitalizacji.

źródło: Marriott International SEC

czy kapitał udziałowy jest odpowiedzią?

czy kapitał udziałowy zmniejszył się? Tak!

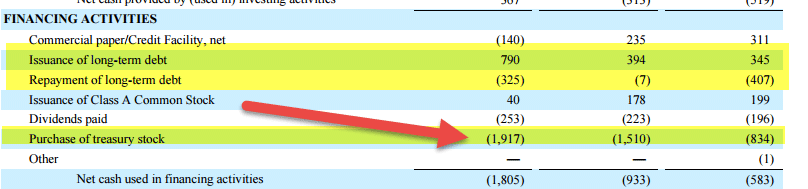

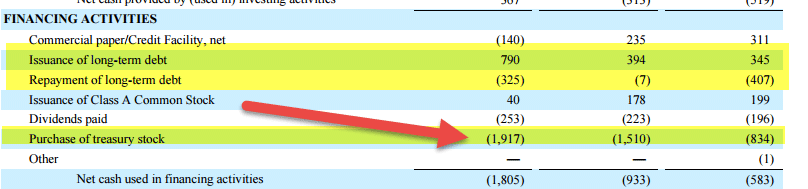

Proszę spojrzeć na poniższą migawkę przepływów pieniężnych z działalności finansowej firmy Marriott Internation. Informujemy, że spółka odkupuje akcje. W 2015 r. Marriott International odkupił akcje Skarbu Państwa o wartości 1,917 mld USD. Podobnie w 2014 r. odkupił akcje Skarbu Państwa o wartości 1,5 mld USD.

źródło: Marriott International sec Filings

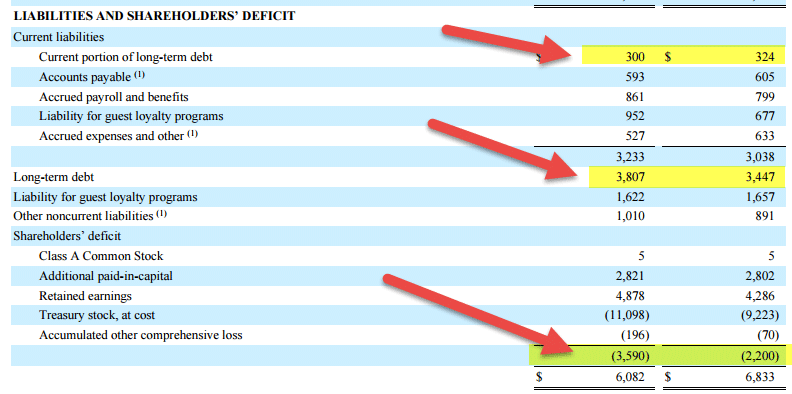

dzięki temu kapitał akcjonariusza gwałtownie się zmniejszył, co widać w poniższym bilansie.

źródło: Marriott International SEC

zwracamy uwagę, że kapitał własny akcjonariusza wyniósł-3,59 mld USD w 2015 r.i -2,2 mld USD w 2014 r.

ponieważ jest to liczba ujemna, całkowity kapitał (całkowity dług + kapitał własny) zmniejsza się, zwiększając tym samym współczynnik kapitalizacji. (Proste!)

Współczynnik kapitalizacji Video

- przykłady EBIT (zysk przed odsetkami i podatkiem)

- wskaźnik DSCR

wnioski

współczynnik kapitalizacji jest pomocny w zrozumieniu, czy firmy dobrze wykorzystują swój kapitał i w jaki sposób. Dzięki temu wskaźnikowi możemy zrozumieć, w jaki sposób firma wykorzystuje swoje finanse, aby stworzyć lepsze możliwości. Ale jak zawsze mówimy, tylko jeden lub dwa wskaźniki nie wystarczą, aby stworzyć jasność w umyśle inwestora. Inwestor musi przyjrzeć się wszystkim wskaźnikom i napływowi środków pieniężnych netto, aby uzyskać duży obraz firmy, zanim faktycznie w nią zainwestuje.