O Que é o risco sistemático?

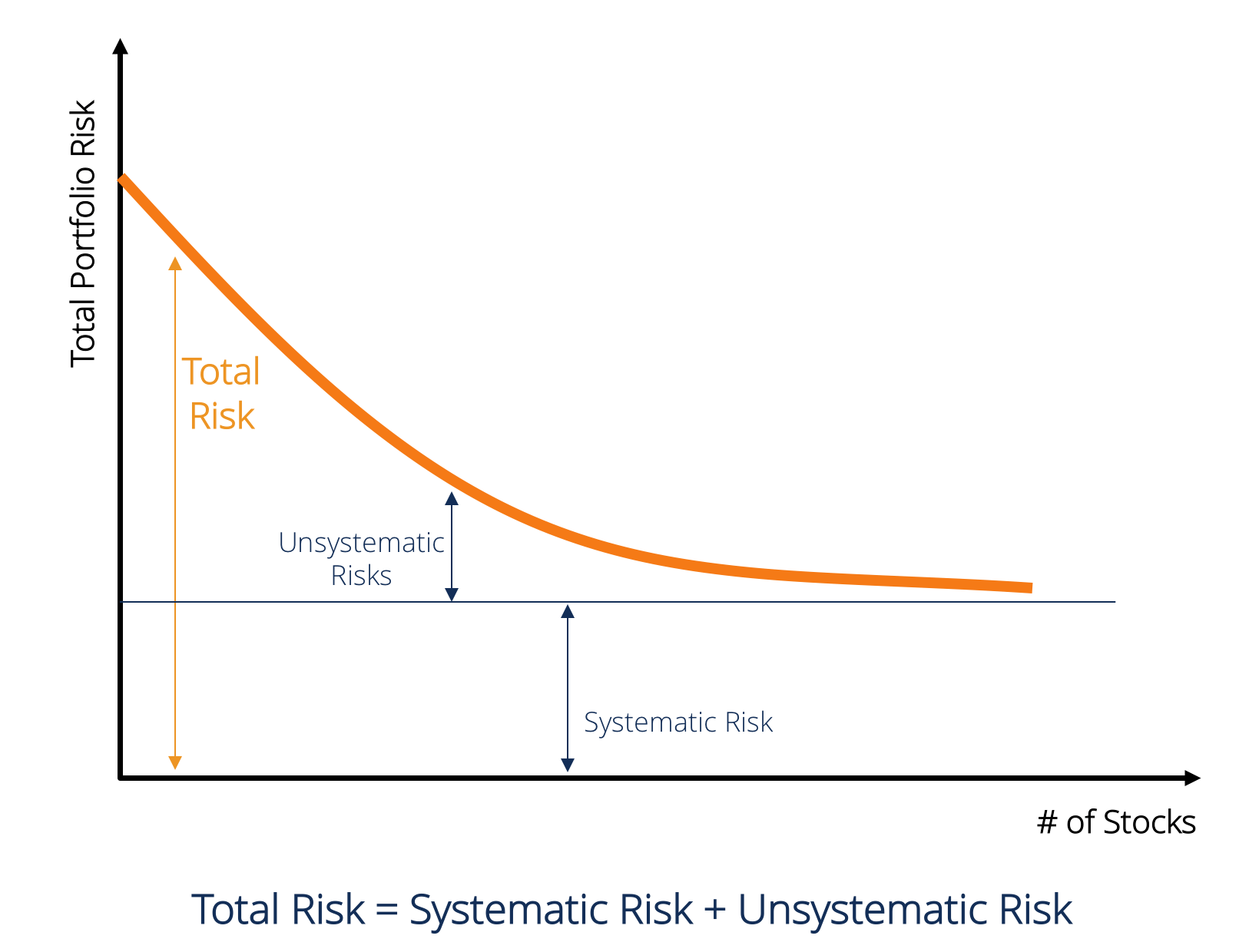

risco sistemático é a parte do risco total que é causada por fatores fora do controle de uma empresa ou indivíduo específico. O risco sistemático é causado por fatores externos à organização. Todos os investimentos ou titularizações guardam o que é uma acção? Um indivíduo que possui ações em uma empresa é chamado de acionista e é elegível para reivindicar parte dos ativos residuais e ganhos da empresa (caso a empresa Alguma vez seja dissolvida). Os Termos “stock”, “shares” e “equity” são usados indistintamente. estão sujeitos a um risco sistemático e, por conseguinte, é um risco não diversificável.O prémio de risco de Premiumequidade do risco de capital próprio é a diferença entre a rendibilidade das acções/acções individuais e a taxa de rendibilidade sem risco. Trata-se da compensação ao investidor por assumir um nível de risco mais elevado e investir em títulos de capital próprio do que em títulos sem risco. O risco sistemático não pode ser diversificado através da detenção de um grande número de títulos.

tipos de risco sistemático

risco sistemático inclui risco de mercado,premium de risco de mercado o prémio de risco de mercado é a rendibilidade adicional que um investidor espera da detenção de uma carteira de mercado de risco em vez de activos sem risco. risco de taxa de Juro, Risco de poder de compra e risco de taxa de câmbio.

o risco de mercado

o risco de mercado é causado pela mentalidade dos efectivos nas finanças, a mentalidade de rebanho refere-se à tendência dos investidores para seguirem e copiarem o que os outros investidores estão a fazer. Eles são em grande parte influenciados pela emoção e instinto, ao invés de sua própria análise independente. Este guia apresenta exemplos de tendência dos investidores para o rebanho, ou seja, a tendência dos investidores para seguirem a direcção do mercado. Por conseguinte, o risco de mercado é a tendência dos preços de segurança para se agirem em conjunto. Se o mercado está em declínio, então mesmo os preços das ações de empresas de bom desempenho caem. O risco de mercado constitui quase dois terços do risco sistemático total. Por conseguinte, por vezes, o risco sistemático é também referido como risco de mercado. As variações dos preços de mercado são a fonte de risco mais proeminente em títulos.

risco de taxa de juro

risco de taxa de juro surge devido a alterações nas taxas de juro do mercado. No mercado bolsista, isto afecta principalmente os títulos de rendimento fixo, uma vez que os preços das obrigações estão inversamente relacionados com a taxa de juro de mercado. De facto, os riscos de taxa de juro incluem duas componentes opostas: risco de preços e risco de reinvestimento. Ambos os riscos funcionam em direcções opostas. O risco de preço está associado a alterações no preço de um título devido a alterações na taxa de juro. O risco de reinvestimento está associado ao reinvestimento de juros/ dividendos. Se o risco de Preços for negativo (isto é, queda dos preços), o risco de reinvestimento seria positivo (isto é, aumento dos lucros sobre o dinheiro reinvestido). As variações das taxas de juro são a principal fonte de risco para os títulos de rendimento fixo, tais como obrigações e títulos sem garantia especial.risco de poder de compra (ou risco de inflação) o risco de poder de compra resulta da inflação. A inflação é o aumento persistente e sustentado do nível geral dos preços. A inflação diminui o poder de compra da moeda., a mesma quantidade de dinheiro pode comprar Menos Bens e serviços devido a um aumento nos preços. Por conseguinte, se o rendimento de um investidor não aumentar em tempos de inflação crescente, então o investidor está realmente a obter rendimentos mais baixos em termos reais. Títulos de rendimento fixo títulos de rendimento fixo títulos de rendimento fixo títulos de rendimento fixo são um tipo de instrumento de dívida que fornece rendimentos sob a forma de pagamentos de juros regulares ou fixos e reembolsos do são sujeitos a um elevado nível de risco de poder de compra, uma vez que o rendimento desses títulos é fixado em termos nominais. Diz-se muitas vezes que as acções são boas coberturas contra a inflação e, por conseguinte, sujeitas a um menor risco de poder de compra.numa economia de mercado globalizada, o risco cambial é definido como um sistema em que a produção de bens e serviços é definida de acordo com a evolução dos desejos e capacidades da maioria das empresas, tendo exposição à moeda estrangeira. O risco cambial é a incerteza associada às alterações no valor das moedas estrangeiras. Por conseguinte, este tipo de risco afecta apenas os valores mobiliários de empresas com transacções cambiais ou posições em risco, tais como empresas de exportação, MNCs ou empresas que utilizam matérias-primas ou produtos importados.o cálculo do risco sistemático (β)

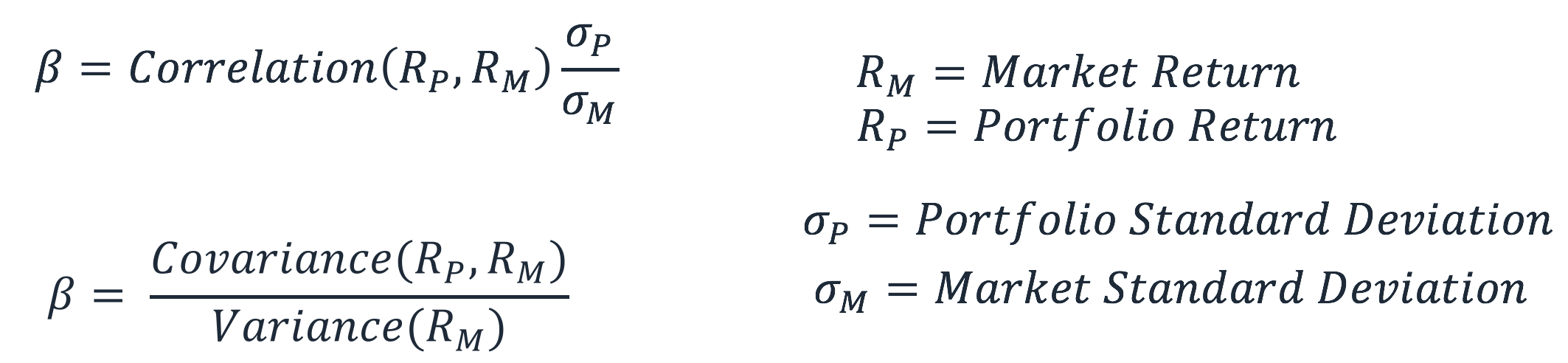

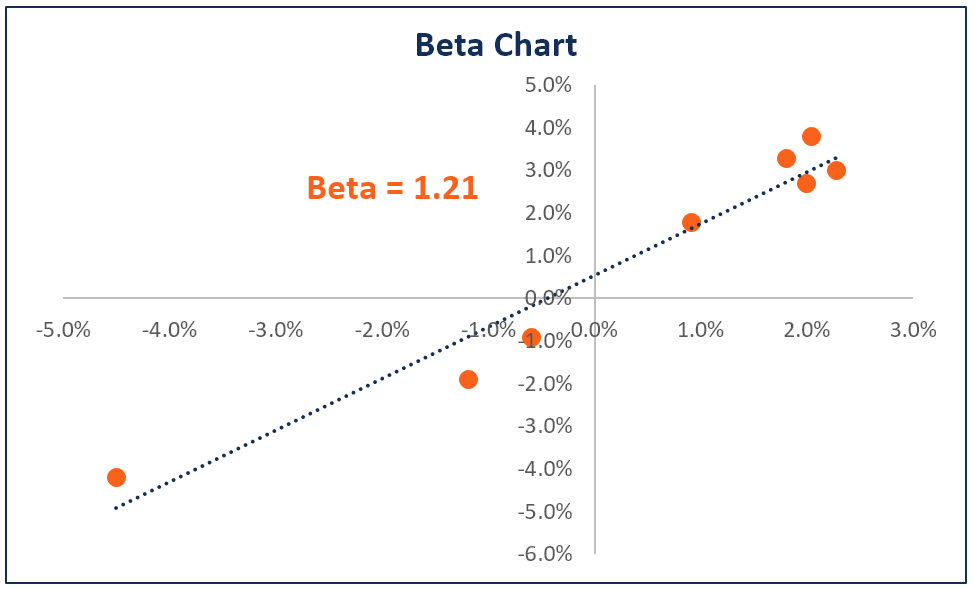

o risco sistemático é a parte do risco total que é causada por factores fora do controlo de uma empresa específica, tais como factores económicos, políticos e sociais. Pode ser capturada pela sensibilidade do retorno de uma segurança em relação ao retorno global do mercado. Esta sensibilidade pode ser calculada pelo coeficiente β (beta).Coeficiente Beta coeficiente Beta: coeficiente Beta é uma medida de sensibilidade ou correlação de um título ou carteira de investimento com os movimentos no mercado global. Podemos determinar uma medida estatística de risco comparando os resultados de uma carteira/título individual com os resultados do mercado global, o coeficiente β é calculado através da regressão do rendimento de uma garantia no rendimento de mercado. A equação estimada é apresentada a seguir:

RS é o retorno de uma determinada segurança, enquanto RM é o retorno de mercado. Pode-se observar que β é o coeficiente de regressão de RS em RM. O termo de intercepção α mostra um retorno de segurança independente do retorno do mercado.

O valor de β pode ser calculado usando a seguinte fórmula:

O Beta de uma ação ou de uma carteira mede a volatilityVolatilityVolatility é uma medida da taxa de flutuações no preço de um título ao longo do tempo. Indica o nível de risco associado às variações de preço de um título. Os investidores e os comerciantes calculam a volatilidade de um título para avaliar as variações anteriores dos preços do instrumento em comparação com a volatilidade global do mercado. Ele é usado como um substituto para o risco sistemático do estoque, e pode ser usado para medir o quão arriscado um estoque é em relação ao risco de mercado. Quando usado como proxy para medir o risco sistemático, o valor β de uma carteira pode ter a seguinte interpretação.quando β = 0 sugere que a carteira/acções não está correlacionada com a rendibilidade do mercado.quando β< 0 sugere que a carteira/acções tem uma correlação inversa com o retorno de mercado.