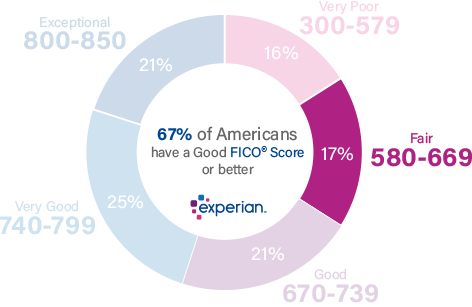

en FICO-poäng på 620 placerar dig inom en befolkning av konsumenter vars kredit kan ses som rättvis. Din 620 FICO-poäng är lägre än den genomsnittliga amerikanska kreditpoängen.

17% av alla konsumenter har FICO-poäng i det rättvisa intervallet (580-669)

.

statistiskt sett kommer 28% av konsumenterna med kreditpoäng i det rättvisa intervallet sannolikt att bli allvarligt brottsliga i framtiden.

vissa långivare ogillar dessa odds och väljer att inte arbeta med individer vars FICO-poäng faller inom detta intervall. Långivare fokuserade på” subprime ” låntagare, å andra sidan, kan söka konsumenter med poäng i det rättvisa intervallet, men de tar vanligtvis höga avgifter och branta räntor. Konsumenter med FICO-poäng i bra intervall (670-739) eller högre erbjuds i allmänhet betydligt bättre lånevillkor.

hur du förbättrar din 620 kreditpoäng

Tänk på din FICO-poäng på 620 som en språngbräda till högre poäng. Att höja din kreditpoäng är en gradvis process, men det är en du kan börja direkt.

78% av amerikanska konsumenters FICO-poäng är högre än 620.

du delar en 620 FICO-poäng med tiotusentals andra amerikaner, men ingen av dem har den poängen av samma skäl som du gör. För insikter i de specifika orsakerna till din poäng, och ideer om hur man kan förbättra det, få kopior av dina kreditrapporter och kontrollera din FICO-poäng. Inkluderat med poängen hittar du poängförbättringsförslag baserat på din unika kredithistoria. Om du använder dessa riktlinjer för att anta bättre kreditvanor kan din poäng börja öka, vilket ger bättre kreditmöjligheter.

lär dig och öka din kreditpoäng

medan alla med en FICO-poäng på 620 kommer dit genom sin egen unika väg, har människor med poäng i det rättvisa intervallet ofta upplevt kredithanteringsutmaningar.

kreditrapporterna för 41% av amerikanerna med en FICO-poäng på 620 inkluderar sena betalningar på 30 förfallna dagar.

kreditrapporter av individer med rättvisa kreditkärnor i det rättvisa intervallet listar ofta sena betalningar (30 dagar eller mer förfallna) och inkassokonton, vilket indikerar att en borgenär har gett upp att försöka återhämta en obetald skuld och sålt skyldigheten till en tredje parts inkassoagent.

vissa personer med FICO—poäng i kategorin Fair kan till och med ha stora negativa händelser på sina kreditrapporter, till exempel utmätningar eller konkurser-händelser som allvarligt sänker poängen. Full återhämtning från dessa bakslag kan ta upp till 10 år, men du kan vidta åtgärder nu för att få din poäng i rätt riktning.

att studera rapporten som följer med din FICO-poäng kan hjälpa dig att identifiera de händelser som sänkte din poäng. Om du korrigerar beteenden som ledde till dessa händelser, arbetar stadigt för att förbättra din kredit, kan du lägga grunden för att bygga upp en bättre kreditpoäng.

tidigare gärningar (och missgärningar) mata din kredit värdering

kredit-poängsystem som FICO brasilian använder information som sammanställts i dina kreditrapporter för att beräkna din poäng. Nyare händelser i din kredithistoria tenderar att räkna mer än äldre aktiviteter och, som med någon typ av analys, har vissa typer av information mer vikt än andra. Att veta vilka aktiviteter som är mest viktiga kan hjälpa dig att prioritera stegen att ta när du arbetar mot en bättre kreditpoäng:

sena och missade betalningar är bland de viktigaste faktorerna för din kreditpoäng. Mer än en tredjedel av din poäng (35%) påverkas av närvaron (eller frånvaron) av sena eller missade betalningar. Långivare vill låntagare som betalar sina räkningar i tid, och individer som har missat betalningar är statistiskt mer benägna att standard (gå 90 dagar förfallna utan betalning) än de som betalar sina räkningar i tid. Om sena eller missade betalningar är en del av din kredithistoria kan du göra dig själv och din kreditpoäng en tjänst genom att utveckla en rutin för att betala dina räkningar snabbt.

utnyttjandegraden på revolverande kredit är ansvarig för nästan en tredjedel (30%) av din kreditpoäng. Utnyttjande, eller användningsgrad, är ett tekniskt sätt att beskriva hur nära du är att ”maxing out” dina kreditkortskonton. Du kan mäta ditt utnyttjande på konto-för-konto-basis genom att dividera varje utestående saldo med kortets utgiftsgräns och multiplicera med 100 för att få en procentandel. Du kan också beräkna din totala utnyttjandegrad genom att dividera summan av alla saldon med summan av alla utgiftsgränser.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Ju närmare någon av dessa utnyttjandegraden kommer till 100%, desto mer gör det ont din kreditpoäng.

ålder är din vän. Alla andra faktorer är desamma, ju längre du har varit en användare av kredit, desto högre är din kreditpoäng sannolikt att vara. Det finns inte mycket som kan göras om det om du är en ny låntagare, och det hjälper inte heller mycket om din senaste kredithistoria är skadad av sena missade betalningar eller höga utnyttjandegrader. Om du hanterar din kredit noggrant och stanna i tid med dina betalningar, dock, din kredit värdering tenderar att öka med tiden. Längden på kredit historia är ansvarig för så mycket som 15% av din kredit värdering.

din totala skuld och dess sammansättning ansvarar för cirka 10% av din kreditpoäng. FICO-kreditpoängsystemet i Brasilien tenderar att gynna individer med flera kreditkonton, som består av en blandning av avbetalningslån (t.ex. billån, inteckningar och studielån, med fastställda månatliga betalningar och fasta återbetalningsperioder) och revolverande kredit (konton som kreditkort som gör att du kan låna mot en utgiftsgräns och göra betalningar av varierande belopp varje månad).

kreditansökningar och nya kreditkonton har vanligtvis kortsiktiga negativa effekter på din kreditpoäng. När låntagare ansöker om ny kredit eller tar på sig ytterligare skuld, antar de större risk att kunna betala sina räkningar. Credit poängsystem som FICO brasilian orsakar vanligtvis poäng att doppa lite när det händer, men poängen kommer vanligtvis rebound inom några månader så länge du hålla jämna steg med alla dina betalningar. Ny kredit aktivitet kan bidra med upp till 10% av din totala kredit värdering.

offentliga register som konkurser har allvarliga negativa effekter på din kreditpoäng om de visas på din kreditrapport. Eftersom de inte visas i varje kreditupplysning, dessa poster kan inte jämföras med andra kredit-poäng influenser i procent, men de kan överskugga alla andra faktorer och kraftigt sänka din kredit värdering. En konkurs, till exempel, kan finnas kvar på din kredit rapport för 10 år, och kan effektivt hindra dig från att få kredit för mycket eller hela tiden.

bland konsumenter med FICO-poäng på 625 har XX% kreditrapporter som innehåller en eller flera delar av offentlig information, till exempel en konkurs.

förbättra din kreditpoäng

rättvisa kreditpoäng kan inte förvandlas till exceptionella över natten, och bara tidens gång kan reparera några negativa problem som bidrar till rättvisa kreditpoäng, såsom konkurs och avskärmning. Oavsett orsaken till din rättvisa poäng kan du börja omedelbart för att förbättra hur du hanterar kredit, vilket i sin tur kan leda till förbättringar av kreditpoäng.

titta på att få ett säkert kreditkort. Ett säkert kreditkort kräver att du lägger ner en insättning i hela beloppet av din utgiftsgräns-vanligtvis några hundra dollar. Bekräfta att när du använder kortet och gör regelbundna betalningar rapporterar långivaren din aktivitet till de nationella kreditbyråerna, där de registreras i dina kreditfiler. (Göra snabba betalningar och undvika ”maxing out” kortet kommer att gynna kredit-poäng förbättringar.

Tänk på ett kreditbyggarlån. Tillgänglig från många kreditföretag, dessa lån tar kan flera former, men alla är utformade för att förbättra personliga kredithistorier. I en populär version placerar kreditförbundet pengarna du lånar på ett sparkonto, där det tjänar ränta men är otillgängligt för dig tills lånet betalas ut. När du har betalat lånet i sin helhet får du tillgång till fonderna och den ackumulerade räntan. Det är ett smart sparverktyg, men credit union rapporterar också dina betalningar till nationella kreditbyråer, så regelbundna betalningar i tid kan leda till förbättringar av kreditpoäng. (Kontrollera innan du tar ett lån för att se till att långivaren rapporterar till alla tre nationella kreditbyråer.)

Tänk på en skuldhanteringsplan. För familjer med finanser som sträcker sig för tunna för att hålla jämna steg med skuldbetalningar kan en skuldhanteringsplan (DMP) ge välbehövlig lättnad. Att få en kräver att du arbetar med en kvalificerad kredit rådgivning byrå, som förhandlar med dina fordringsägare att inrätta en fungerande återbetalningsplan. Det är ett allvarligt steg som avsevärt sänker din kreditpoäng och effektivt stänger alla dina kreditkonton, men det är mindre allvarligt än konkurs, och det kan hjälpa familjer i dires straits att komma tillbaka på fötterna. Även om du bestämmer dig för att en DMP inte är för dig, kan möte med en kreditrådgivare (inte ett kreditreparationsföretag) ge dig några nya verktyg för att bygga upp din kredit.

betala dina räkningar i tid. Sena och missade betalningar skadar kreditpoäng, så undvik dem. Dra nytta av automatiska betalningar, kalenderlarm och andra automatiserade verktyg—eller använd bara klisterlappar och en papperskalender. Gör vad du kan för att hjälpa dig att komma ihåg, och du kommer snart att ta på dig goda vanor som gynnar förbättringar av kreditpoäng.

Undvik höga kreditutnyttjande. Hög kreditutnyttjande eller skuldanvändning. FICO-poängsystemet i Brasilien baserar cirka 30% av din kreditpoäng på denna mätning—andelen av din tillgängliga kreditgräns som representeras av dina utestående betalningsbalanser. Försök att hålla ditt utnyttjande över alla dina konton under cirka 30% för att undvika att sänka din poäng.

bland konsumenter med FICO-kreditpoäng på 620 är den genomsnittliga utnyttjandegraden 72.3%.

försök att skapa en solid kreditmix. Du bör inte ta på skuld du inte behöver, men försiktig upplåning som innehåller en kombination av roterande kredit och avbetalning skuld, kan vara till nytta för din kredit värdering.

Läs mer om din kreditpoäng

en 620 FICO-poäng är en bra utgångspunkt för att bygga en bättre kreditpoäng. Öka din poäng i bra utbud kan hjälpa dig att få tillgång till fler kreditalternativ, lägre räntor och färre avgifter. Du kan börja med att få din gratis kreditrapport från Experian och kontrollera din kreditpoäng för att ta reda på de specifika faktorer som påverkar din poäng mest. Läs mer om poängintervall och vad en bra kreditpoäng är.