Qu’est-ce que le Risque systématique?

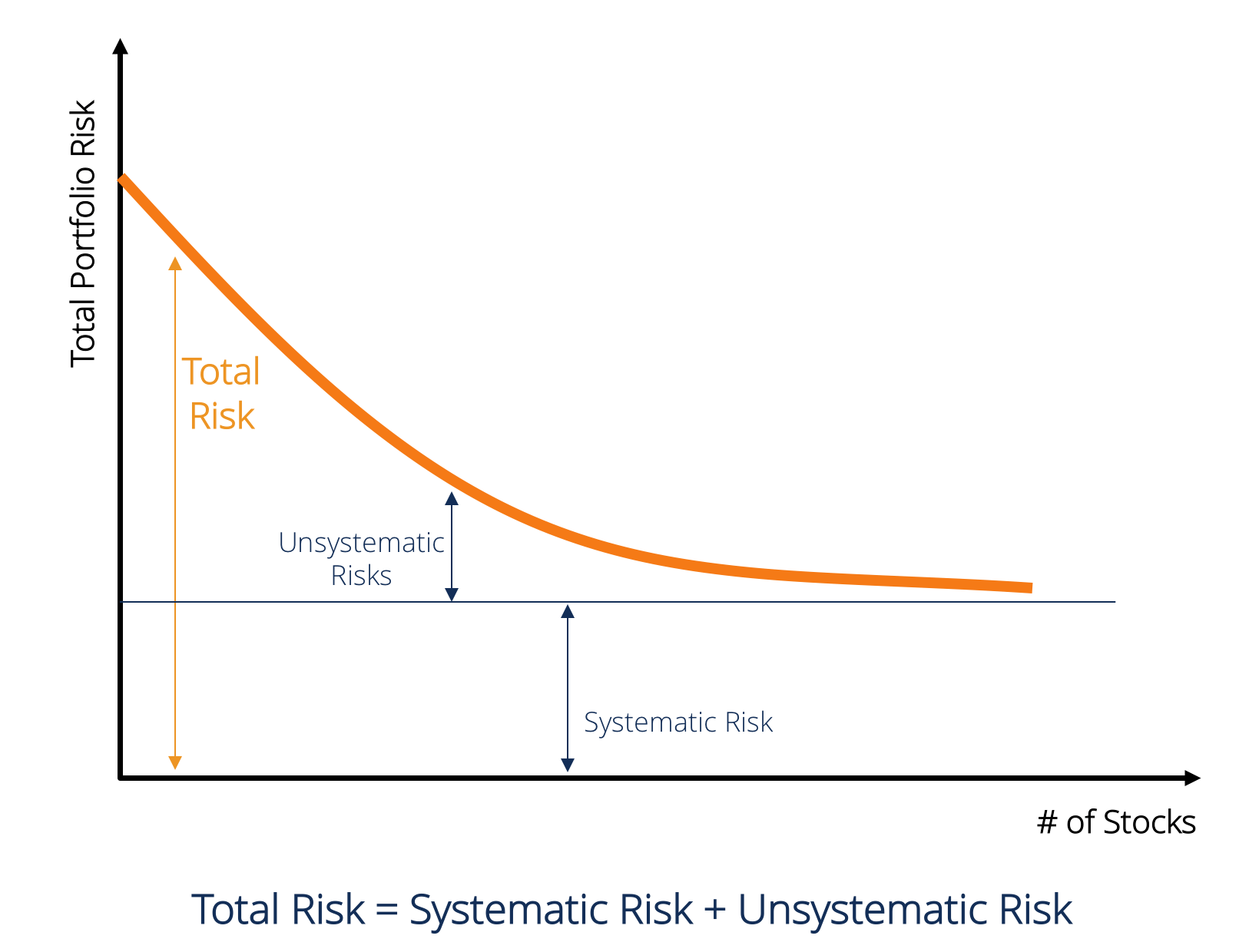

Le risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté d’une entreprise ou d’un individu spécifique. Le risque systématique est causé par des facteurs externes à l’organisation. Tous les placements ou titrisesquelle est une action ? Une personne qui possède des actions dans une société est appelée actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de la société (si jamais la société devait être dissoute). Les termes « actions », « actions » et « actions » sont utilisés de manière interchangeable. sont soumis à un risque systématique et, par conséquent, il s’agit d’un risque non diversifiable.Prime de risque d’équité La prime de risque d’équité est la différence entre le rendement des actions/ actions individuelles et le taux de rendement sans risque. Il s’agit de la compensation accordée à l’investisseur pour avoir pris un niveau de risque plus élevé et avoir investi dans des actions plutôt que dans des titres sans risque. Le risque systématique ne peut pas être diversifié en détenant un grand nombre de titres.

Types de risque systématique

Le risque systématique comprend le risque de marché, la prime de risque de marché La prime de risque de marché est le rendement supplémentaire qu’un investisseur attend de la détention d’un portefeuille de marché risqué au lieu d’actifs sans risque. risque de taux d’intérêt, risque de pouvoir d’achat et risque de taux de change.

Risque de marché

Le risque de marché est causé par la mentalité de troupeau.Mentalité de troupeau Dans la finance, le biais de mentalité de troupeau fait référence à la tendance des investisseurs à suivre et à copier ce que font les autres investisseurs. Ils sont largement influencés par l’émotion et l’instinct, plutôt que par leur propre analyse indépendante. Ce guide fournit des exemples de biais de troupeau des investisseurs, c’est-à-dire la tendance des investisseurs à suivre la direction du marché. Par conséquent, le risque de marché est la tendance des prix des titres à évoluer ensemble. Si le marché est en baisse, même les cours des actions des entreprises performantes baissent. Le risque de marché représente près des deux tiers du risque systématique total. Par conséquent, parfois, le risque systématique est également appelé risque de marché. Les variations des prix du marché sont la source de risque la plus importante pour les titres.

Risque de taux d’intérêt

Le risque de taux d’intérêt découle des variations des taux d’intérêt du marché. Sur le marché boursier, cela affecte principalement les titres à revenu fixe, car les prix des obligations sont inversement liés au taux d’intérêt du marché. En fait, les risques de taux d’intérêt comprennent deux composantes opposées : le Risque de prix et le Risque de réinvestissement. Ces deux risques fonctionnent dans des directions opposées. Le risque de prix est associé aux variations du prix d’un titre dues à des variations de taux d’intérêt. Le risque de réinvestissement est associé au réinvestissement des revenus d’intérêts/dividendes. Si le risque de prix est négatif (c.-à-d. baisse du prix), le risque de réinvestissement serait positif (c.-à-d. augmentation des bénéfices sur l’argent réinvesti). Les variations des taux d’intérêt sont la principale source de risque pour les titres à revenu fixe tels que les obligations et les débentures.

Risque de Pouvoir d’achat (ou Risque d’inflation)

Le risque de pouvoir d’achat est dû à l’inflation. L’inflation est l’augmentation persistante et soutenue du niveau général des prix. L’inflation érode le pouvoir d’achat de la monnaie, c’est-à-dire, la même somme d’argent peut acheter moins de biens et de services en raison d’une augmentation des prix. Par conséquent, si le revenu d’un investisseur n’augmente pas en période d’inflation croissante, l’investisseur obtient en réalité un revenu inférieur en termes réels. Titres à revenu fixe Titres à revenu fixeles titres à revenu fixe sont un type d’instrument de dette qui fournit des rendements sous la forme de paiements et de remboursements d’intérêts réguliers ou fixes qui sont soumis à un niveau élevé de risque de pouvoir d’achat car les revenus de ces titres sont fixes en termes nominaux. On dit souvent que les actions sont de bonnes couvertures contre l’inflation et donc soumises à un risque de pouvoir d’achat plus faible.

Risque de change

Dans une économie mondialiséeéconomie de marchél’économie de marché est définie comme un système où la production de biens et de services est définie en fonction de l’évolution des désirs et des capacités de, la plupart des entreprises sont exposées aux devises étrangères. Le risque de change est l’incertitude associée aux variations de la valeur des devises étrangères. Par conséquent, ce type de risque n’affecte que les titres de sociétés ayant des opérations de change ou des expositions telles que les sociétés exportatrices, les MULTINATIONALES ou les sociétés utilisant des matières premières ou des produits importés.

Calcul du risque systématique (β)

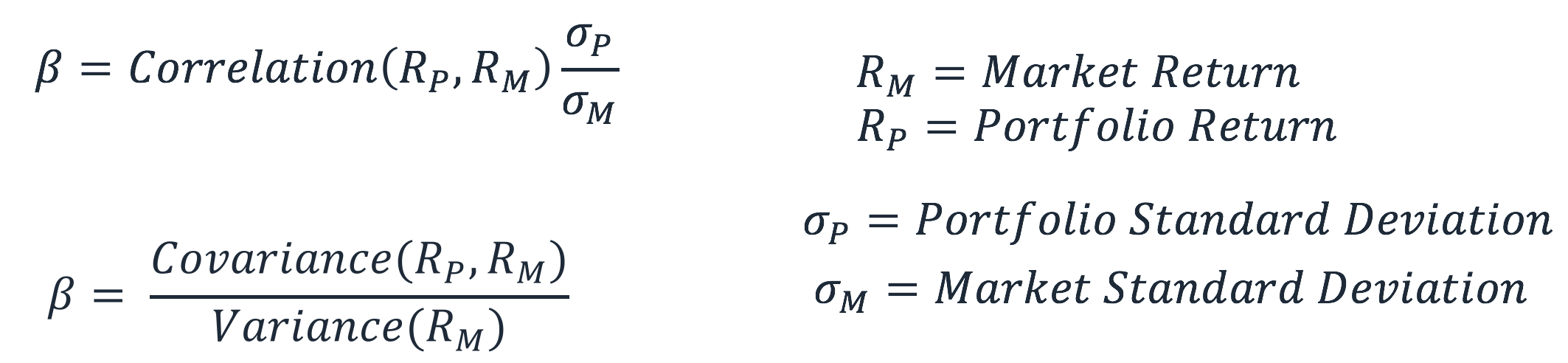

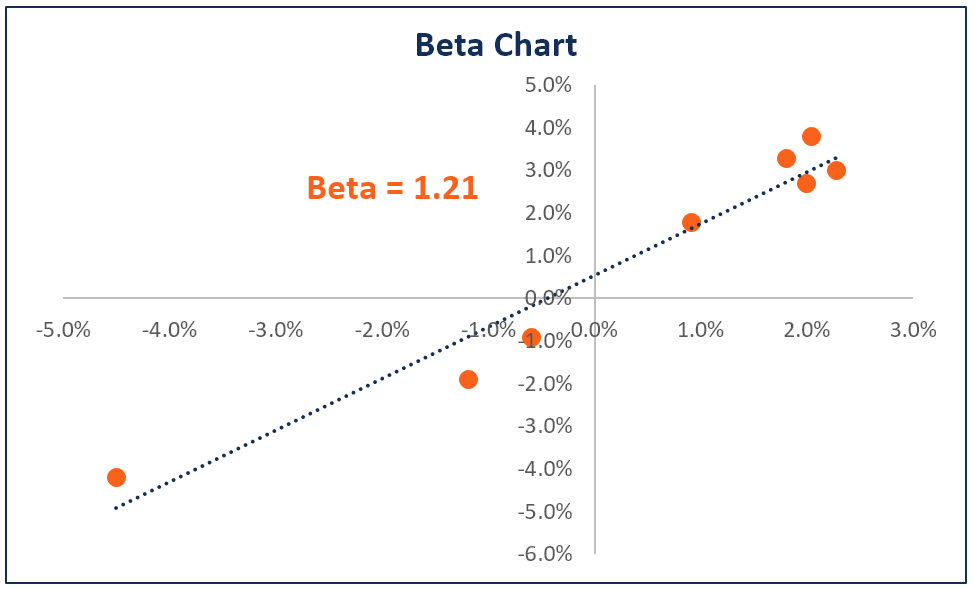

Le risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté d’une entreprise spécifique, tels que des facteurs économiques, politiques et sociaux. Il peut être saisi par la sensibilité du rendement d’un titre par rapport au rendement global du marché. Cette sensibilité peut être calculée par le coefficient β (bêta).Coefficient bêta Le coefficient Bêta est une mesure de la sensibilité ou de la corrélation d’un titre ou d’un portefeuille d’investissement aux mouvements du marché global. Nous pouvons obtenir une mesure statistique du risque en comparant les rendements d’un titre / portefeuille individuel aux rendements du marché global Le coefficient β est calculé en régressant le rendement d’un titre sur le rendement du marché. L’équation estimée est donnée ci-dessous :

RS est le rendement d’un titre particulier tandis que RM est le rendement du marché. On peut observer que β est le coefficient de régression de RS sur RM. Le terme d’interception α indique le rendement d’un titre indépendamment du rendement du marché.

La valeur de β peut être calculée à l’aide de la formule suivante:

Le Bêta d’une action ou d’un portefeuille mesure la volatilitéVolatilitéVolatilité est une mesure du taux de fluctuations du prix d’un titre sur une valeur de temps. Il indique le niveau de risque associé aux variations de prix d’un titre. Les investisseurs et les traders calculent la volatilité d’un titre pour évaluer les variations passées des prix de l’instrument par rapport à la volatilité globale du marché. Il est utilisé comme indicateur du risque systématique de l’action et peut être utilisé pour mesurer le risque d’une action par rapport au risque de marché. Lorsqu’elle est utilisée comme approximation pour mesurer le risque systématique, la valeur β d’un portefeuille peut avoir l’interprétation suivante.

- Lorsque β = 0, cela suggère que le portefeuille / l’action n’est pas corrélé avec le rendement du marché.

- Lorsque β <0, cela suggère que le portefeuille / l’action a une corrélation inverse avec le rendement du marché.

- Lorsque 0 <<1 cela suggère que le rendement du portefeuille / des actions est positivement corrélé au rendement du marché, mais avec une volatilité plus faible.

- Lorsque β = 1, cela suggère que le rendement du portefeuille a une corrélation parfaite avec le rendement du portefeuille du marché.

- Lorsque β>1, cela suggère que le portefeuille a une corrélation positive avec le marché, mais que les mouvements de prix seraient plus importants.

Ressources supplémentaires

Pour mieux comprendre les différents risques d’investissement, CFI propose les ressources suivantes

- Prime de risque de marchéla prime de risque de marchéla prime de risque de marché est le rendement supplémentaire qu’un investisseur attend de la détention d’un portefeuille de marché risqué au lieu d’actifs sans risque.

- Risque de créditle risque de créditle risque de crédit est le risque de perte pouvant résulter du non-respect par une partie des termes et conditions de tout contrat financier, principalement, le risque de devise Le risque de devise, ou risque de change, fait référence à l’exposition à laquelle sont exposés les investisseurs ou les sociétés opérant dans différents pays, en ce qui concerne les gains ou les pertes imprévisibles dus aux variations de la valeur d’une devise par rapport à une autre devise.

- Aversion au RisquedéfiNitions d’aversion au risquequelqu’un aversion au risqueune personne a la caractéristique ou le trait de préférer éviter la perte plutôt que de réaliser un gain. Cette caractéristique est généralement attachée aux investisseurs ou aux participants au marché qui préfèrent les investissements avec des rendements inférieurs et des risques relativement connus aux investissements avec des rendements potentiellement plus élevés, mais aussi avec une incertitude et un risque plus élevés.