Hva Er Penny Stocks?

Penny-aksjer er en form for markedshandlet sikkerhet som tiltrekker seg minimal prising. Disse verdipapirene tilbys hovedsakelig av selskaper med lavere markedsverdi. Derfor kalles disse også nano-cap-aksjer, micro-cap-aksjer og small cap-aksjer, avhengig av selskapets markedsverdi.

et selskaps markedsverdi fastsettes basert på produktet av dagens pris på sine aksjer eller aksjer og antall utestående aksjer dvs. NAV av aksjer x antall utestående aksjer.

basert på denne faktoren er selskaper indeksert i anerkjente børser som National Stock Exchange og Bombay Stock Exchange. Penny stock lister finnes ofte i de nedre delene av slike børser eller mindre kjente børser.

tabellen nedenfor viser klassifisering av selskaper basert på deres markedsverdi priser –

| Store selskaper | Mid-cap selskaper | Små selskaper |

| Rs. 20 000 Crore eller høyere | Rs. 5,000 Crore-20,000 Crore | Under Rs. 5,000 Crore |

Penny stocks i India er derfor utgitt av selskaper med markedsverdi lavere enn Rs. 5000 Crore.

Hva er Dens Funksjoner?

funksjonene i penny stocks er oppført nedenfor –

- Høy avkastning: disse aksjene gir mye høyere avkastning sammenlignet med andre former for verdipapirer. Som slike aksjer er utstedt av små og micro-cap selskaper, de har stort potensial for vekst. Følgelig er øreaksjer risikable, gitt intensiteten av respons på markedssvingninger.

- Illikvide: Penny-aksjer I India er illikvide i Naturen, gitt at selskapene som utsteder dem, er relativt upopulære. Det blir utfordrende å finne personer som er villige til å kjøpe disse aksjene, og tilbyr dermed lite hjelp under nødsituasjoner.

- Lavpris: i India er penny-aksjer vanligvis priset lavere enn Rs. 10. Derfor kan du kjøpe en betydelig mengde aksjeenheter fra penny stock list med en liten skala investering.

- Uforutsigbar prising: Penny stocks kan ikke tiltrekke tilstrekkelig prising under salget. Det kan resultere i en lavere eller ikke-eksisterende fortjenestemargin. På samme måte kan disse aksjene også tiltrekke seg en pris som er betydelig høyere enn kostnaden; derfor resulterer i en betydelig fortjeneste.

Hvorfor Bør Du Investere I Penny Stocks?

Penny stocks kan betraktes som en hit eller savner sikkerhet. Selskaper som utsteder dem kan vokse til en stor organisasjon og gi høyere enn gjennomsnittlig avkastning eller tank i sine første år, og pådra seg store tap.

Til tross for disse insinuasjonene, bør øreaksjer inkluderes i porteføljen din. Her er følgende grunner til hvorfor –

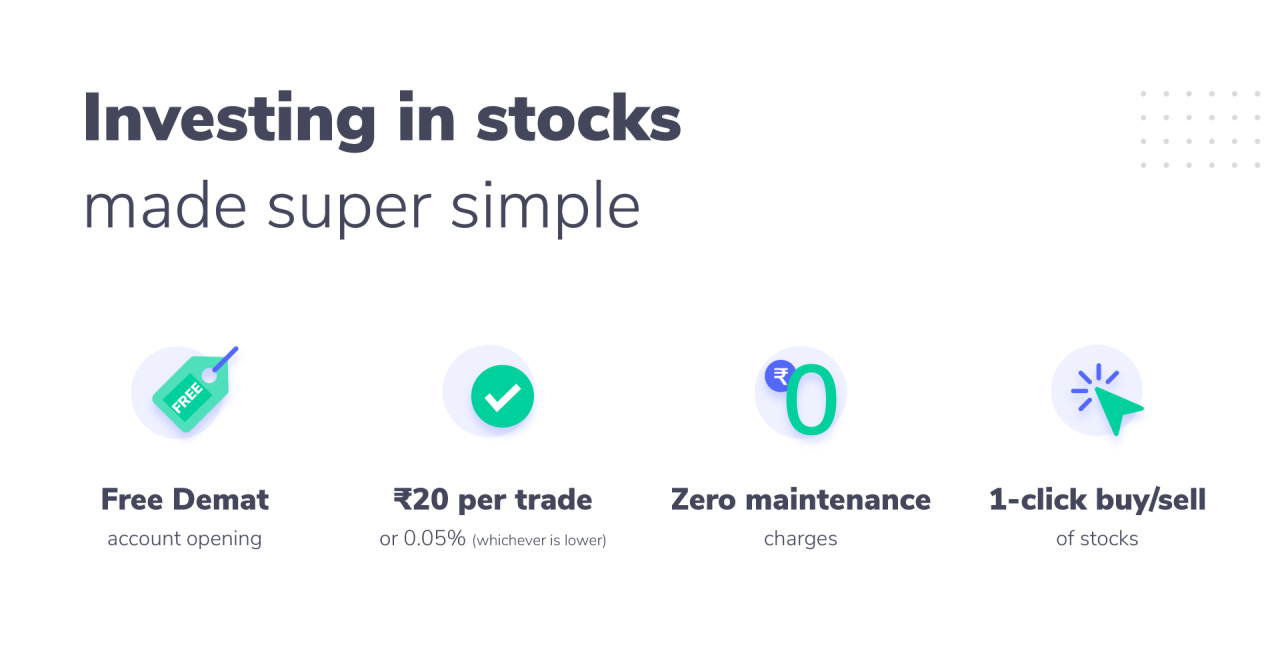

Investering i aksjer er nå super enkel

gratis Demat

konto

₹20 per handel

eller 0,05% (avhengig av hva som er lavere)

null amc

kostnader

åpne demat konto

- multibagger:

noen av disse aksjene har potensial til å utvikle seg til multibagger:

-baggers. Det betyr aksjer som gir i multipler av investeringsbeløpet. Hvis spesifikk sikkerhet høster dobbelt investeringsbeløp, kalles det en dobbel-bagger, og hvis den returnerer ti ganger sin investeringsverdi, er det ansett som en ti-bagger.Å Inkludere dem i porteføljen din kan eksponentielt øke avkastningsutsiktene dine og kan overgå de store og mid-cap-fondene. Utfør imidlertid grundig forskning på penny stocks-listen for å måle hvilke aksjer som har potensial til å være multibaggers.

Eksempel:

mr en investert Rs. 5000 i penny aksjer Av G Ltd., EN IT-oppstart. Hver enhet koster Kr. 5. Firmaet bud godt på markedet og deres krone aksjeverdi sto På Rs. 50 på slutten AV FY 18 – 19. Mr A solgte deretter sine 1000 aksjer På Rs. 50.000, og dermed få ti ganger avkastningen. Denne aksjen regnes som en ti-bagger.

- Billig:

Investering i disse aksjene er relativt billigere. Derfor kan du investere i dem uten å miste noen betydelig del av investeringsfinansene dine. Å tildele en liten del av porteføljen din til å kjøpe de beste øreaksjene for 2019 i India, vil fortsatt gi deg muligheten til å investere i andre, sikrere investeringsalternativer, samtidig som du reduserer risikofaktoren som er forbundet.

Hva Er Risikoen Forbundet med Penny Stocks?

Gitt omfanget der selskapene som tilbyr slike aksjer opererer, er de utsatt for store risikoer. Disse aksjene er sterkt avhengige av markedsforholdene for vekst i verdien.Bortsett Fra de grunnleggende farene som følger med noen markedskoblede verdipapirer, er det andre former for risiko forbundet med øreaksjer. Dette Er Begrenset informasjon: Gitt det faktum at selskaper som utsteder øreaksjer er oppstart, eksisterer det mangel på informasjon om deres økonomiske soliditet,tidligere resultater, vekstutsikter, etc. Enkeltpersoner kan ende opp med å investere i dem halv-wittingly. Derfor gjennomføre grundig forskning på listen over penny stocks i India før du investerer.

- Svindel: Penny stock svindel er vanlig i internasjonal økonomisk historie. En slik populær metode er «Pumpe og Dump». Bedrifter og svindlere kjøper en betydelig mengde øreaksjer som resulterer i verdiinflasjon som tiltrekker andre investorer til å følge sprøytenarkomanen.

men når nok kjøpere har investert i slike aksjer, dumper slike selskaper og svindlere sine aksjer. Dette resulterer i en umiddelbar senking av verdi etterfulgt av tap på den omhyggelige investorens slutt når de prøver å selge den.

når du blar gjennom listen over penny stocks I India, sørg for å gjennomføre grundig forskning på de respektive selskapene. Samle informasjon om deres økonomiske soliditet, stabilitet, vekstutsikter og eventuelle track record på deres virksomhet.

Selskaper med integritet og potensial vil tilby kundene nok kunnskap om de nevnte faktorene for å ta informerte beslutninger.

Hva Er De Alternative Alternativene Til Penny Stocks I India?

Enkeltpersoner Kan også bestemme seg for å investere i andre investeringsalternativer som er bedre egnet til deres mål og risikoappetitt. Verdipapirfond er et slikt alternativ som blir stadig mer populært i markedet. MFs er investeringsbassenger som involverer flere personer som investerer i et enkelt fond som deretter brukes til å kjøpe verdipapirer.Noen Verdipapirfond investeringsalternativer er oppført nedenfor –

- Store og mid-cap aksjefond: Denne typen MFs er ansatt for å kjøpe aksjer og aksjer fra store og mellomstore bedrifter. Disse fondene har moderat avkastningskapasitet og medfører lavere risiko sammenlignet med øreaksjer.Gjeldsfond: Disse midlene brukes til å kjøpe rentepapirer og har en lavere risikofaktor. Avkastningspotensialet på slike midler er imidlertid begrenset til 12%.Hybridfond: Disse fondene er ansatt for å kjøpe en blanding av markedskoblede og rentepapirer. Avhengig av grunnloven varierer risiko-og avkastningsfaktoren. Hybridfond er et flott alternativ for å diversifisere investeringsporteføljen og balansere belønningen og fareelementene i den.

disse fondene består av et massivt volum av verdipapirer tilgjengelig i markedet, inkludert store aksjer, mellomstore aksjer, små aksjer, statskasseveksler, statsobligasjoner, obligasjoner, etc. bortsett fra penny stocks.

Husk å utføre flid før du velger riktig investeringsalternativ i henhold til dine økonomiske mål.

| Asset Management Company | ||

|---|---|---|

| Axis Mutual Fund | DHFL Pramerica Mutual Fund | Principal Mutual Fund |

| Kotak Mutual Fund | Sundaram Mutual Fund | BOI Axa Mutual Fund |

| Reliance Mutual Fund | Invesco Mutual Fund | Union Mutual Fund |

| HDFC Mutual Fund | LIC Mutual Fund | Taurus Mutual Fund |

| SBI Mutual Fund | JM Financial Mutual Fund | Edelweiss Mutual Fund |

| ICICI Prudential Mutual Fund | Baroda Pioneer Mutual Fund | Essel Mutual Fund |

| Aditya Birla Sunlife Mutual Fund | Canara Robeco Mutual Fund | Mahindra Mutual Fund |

| UTI Mutual Fund | HSBC Mutual Fund | Qauntum Mutual Fund |

| Franklin Templeton Mutual Fund | IDBI Mutual Fund | PPFAS Mutual Fund |

| IDFC Mutual Fund | Indiabulls Mutual Fund | IIFL Mutual Fund |

| DSP Blackrock Mutual Fund | Motilal Oswal Mutual Fund | Escorts Mutual Fund |

| TATA Mutual Fund | BNP Paribas Mutual Fund | |

| L and T Mutual Fund | Mirae Asset Mutual Fund | |