- Qual é a razão de Capitalização?

- Capitalização Fórmula de Razão

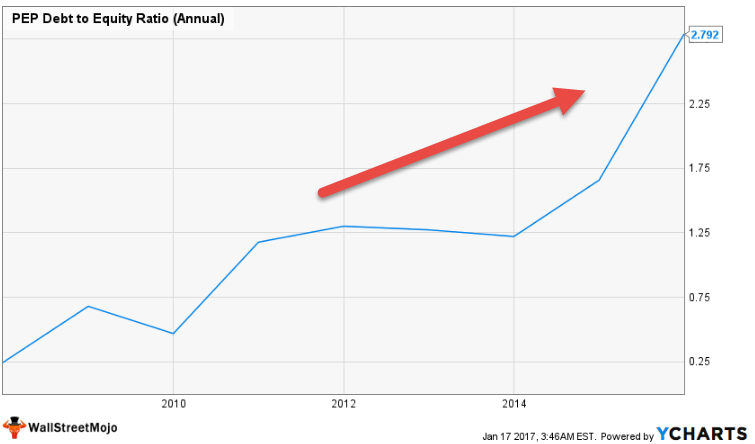

- #1 – debt to Equity Ratio

- #2 – dívida de longo prazo para capitalização

- #3 – Total da dívida para capitalização

- interpretação

- exemplo da razão de Capitalização

- Exemplo 1

- Example # 2

- Nestle Example

- Analyzing Capitalization Ratio of Oil & Gas Companies (Exxon, Royal Dutch, BP & Chevron)

- rácio de Capitalização vídeo

- conclusão

Qual é a razão de Capitalização?

Capitalização rácios são um conjunto de rácios que ajudar o analista determinar como a estrutura de capital da empresa afetará se um investimento é feito na empresa – este conjunto inclui a dívida em capital, dívida de longo prazo para o mercado de cap e o total da dívida para o mercado de cap como útil proporções.

a dívida Pepsi ao capital próprio foi de cerca de 0,50 x em 2009-1010. No entanto, começou a subir rapidamente e está em 2.792x atualmente. O que significa isto para a Pepsi? Como é que o seu rácio dívida / capital próprio aumentou drasticamente? Isto é bom ou mau para a Pepsi?com este rácio, tentamos compreender o quanto uma empresa injectou “dívida” na sua estrutura de capital. É simples; vamos verificar a proporção da dívida no capital total. Para entender isso, precisamos primeiro entender a estrutura de capital.a estrutura de capital representa a proporção do capital próprio e da dívida do capital de uma sociedade. A regra geral é que qualquer empresa deve manter um rácio de 2:1 entre o seu capital próprio e a sua dívida. Mas na vida real, nem sempre acontece. Então, nós, como investidores, precisamos olhar para ele e verificar quanto capital e dívida há no capital de uma empresa.

mas apenas uma razão não seria capaz de nos dar uma imagem precisa. Por conseguinte, analisaremos três rácios através dos quais compreenderemos a dívida do capital. Isto também é chamado de rácio de alavancagem financeira. Os três rácios que vamos analisar São: rácio dívida-capital próprio, rácio dívida a longo prazo / capitalização, e rácio dívida Total / capitalização.

Let’s have a look at the formulas of these three ratios.

Capitalização Fórmula de Razão

#1 – debt to Equity Ratio

Primeiro, vamos olhar para a razão Dívida / Capital social.

rácio da dívida-capital próprio = total da dívida/capital próprio dos accionistas

aqui vamos ter em conta a dívida total e vamos compará-la com o capital próprio dos accionistas. Este é o rácio básico de estrutura de capital, o que nos dá uma ideia de quanto dívida e capital próprio são injectados no capital da empresa. Neste caso, a dívida total inclui tanto a dívida de curto como a dívida de longo prazo, e o capital dos accionistas inclui tudo, desde o capital social, a reserva, os juros que não controlam e o capital próprio atribuível aos accionistas.no caso de uma empresa isenta de dívida, o rácio dívida / capital próprio seria nulo, pelo que a ideia deste rácio é irrelevante.

#2 – dívida de longo prazo para capitalização

vamos dar uma olhada na próxima razão.rácio de Capitalização = dívida / capitalização de longo prazo

esta é a primeira razão mais importante de capitalização. Estamos olhando para todos os três para entender a proporção da dívida de todos os ângulos. Este rácio indica-nos a proporção da dívida a longo prazo em comparação com a capitalização.capitalização: a soma da dívida a longo prazo e do capital próprio dos accionistas. Na seção de exemplo, vamos entender como calculá-lo.

#3 – Total da dívida para capitalização

vamos olhar para a terceira razão mais importante.

rácio de Capitalização = dívida/capitalização Total

A única diferença entre o rácio anterior, e este é a inclusão da dívida de curto prazo. Nesta proporção, vamos olhar para a dívida total e descobrir a proporção da dívida total em comparação com a capitalização.dívida Total: tanto a dívida de longo prazo como a dívida de curto prazo. E capitalização significa, como de costume, a dívida mais o capital. Mas neste caso, a capitalização também incluiria a dívida de curto prazo (que significa capitalização = dívida de longo prazo + dívida de curto prazo + capital próprio dos acionistas).

na seção de exemplo, veremos como calcular esta razão.

interpretação

se levarmos em conta as três razões acima, seremos capazes de entender como uma empresa está a fazer a longo prazo.mas precisamos usar a discriminação enquanto julgamos a alavancagem de uma empresa dependendo da indústria em que opera. Uma empresa que é muito intensiva em capital e tem um fluxo de caixa previsível geralmente tem um rácio de dívida mais elevado. Por exemplo, as empresas de Telecomunicações, Serviços de utilidade pública e oleodutos são muito intensivas em termos de capital e têm fluxos de caixa razoavelmente mais elevados. Assim, os rácios de Capitalização para este tipo de empresas são mais elevados em cenários normais.noutros casos, as ti e as empresas de retalho têm uma intensidade de capital baixa e, por conseguinte, têm rácios mais baixos.os investidores devem também pensar nos fluxos de caixa das empresas em que pretendem investir. Precisam de ver se estas empresas têm entradas líquidas de caixa suficientes para pagar a dívida. Se as empresas têm uma quantidade adequada de fluxos de caixa, então sua razão de capitalização seria geralmente maior e vice-versa. Para entender isso, os investidores devem olhar para um rácio de alavancagem – taxa de cobertura de juros.

tenha uma olhada no rácio –

taxa de cobertura de juros = EBIT / despesas de juros

EBIT significa ganhos antes de juros e impostos. Se olharmos para a Declaração de rendimentos de uma empresa, poderemos ver o EBIT imediatamente. Esta medida é utilizada para verificar se a empresa tem lucros suficientes para pagar os seus juros ou não. Juntamente com a análise dos rácios da dívida, os investidores devem analisar o rácio de cobertura de juros para descobrir se a empresa tem lucros suficientes para pagar os seus juros.além de analisar os rácios da dívida e o rácio de cobertura de juros, os investidores devem também analisar o tempo de cada vez, e não apenas uma ou duas vezes. Para obter uma imagem clara de onde a empresa está em termos de Capitalização, os investidores devem olhar para os números ao longo do período de tempo. Finalmente, eles também devem comparar os rácios de capitalização e taxa de cobertura de juros com as empresas homólogas para obter uma melhor compreensão.

4.9 (bitola 1.067 ratings) Mais de 250 Cursos | 40+ Projetos | 1000+ Horas | Vida Plena de Acesso | Certificado de Conclusão

além disso, olhar para EBIT versus EBITDA.

exemplo da razão de Capitalização

Agora vamos olhar para alguns exemplos para entender esta razão em detalhe.

Exemplo 1

M Corporation tem fornecido algumas informações no fim do ano, e a partir das informações abaixo, precisamos entender a capitalização proporção de M Corporation, do ponto de vista de um investidor –

| Detalhes | Em US $ |

| Patrimônio líquido | 100,000 |

| Dívida Total | 100,000 |

| Endividamento de Curto prazo: Dívida de Longo prazo | 3:2 |

Nós temos esta informação. Agora vamos descobrir três rácios que nos ajudarão a entender esta proporção da M Corporation.vamos começar pela primeira razão.rácio dívida / capital próprio = total da dívida/capital próprio

aqui, a dívida total é dada, e também conhecemos o capital próprio dos accionistas.

So putting the value in the ratio, we would get Debt-Equity Ratio as –

| Details | In US $ |

| Shareholders’ Equity (A) | 100,000 |

| Total Debt (B) | 100,000 |

| Debt-Equity Ratio (B/A) | 1 |

a partir do rácio dívida-capital próprio, podemos concluir que esta é uma empresa relativamente boa que tem usado tanto o seu capital próprio como a sua dívida igualmente para financiar as suas operações e expansão.

Let’s look at the next ratio.rácio de Capitalização = dívida / capitalização de longo prazo

conhecemos a dívida total, e é indicada a relação entre a dívida de curto e longo prazo.vamos calcular primeiro a dívida de longo prazo e a dívida de curto prazo.

| Details | In US $ |

| Total Debt | 100,000 |

| Short term Debt: Long term Debt | 3:2 |

| Long term Debt | 40,000 |

| Short term Debt | 60,000 |

Now, putting the value of Long term debt into ratio, we get –

| Details | In US $ |

| Shareholders’ Equity (1) | 100,000 |

| Long term Debt (2) | 40,000 |

| Capitalization (3=1+2) | 140,000 |

| Capitalization Ratio 1 (2/3) | 0.285 |

From the above ratio, we can conclude that the ratio of M corporation is lower. Se esta empresa é da indústria de TI, então está a fazer muito bem. Mas se for de indústrias de capital intensivo como telecomunicações, utilitários, etc. então A M Corporation precisa de melhorar a sua proporção.vamos ver a terceira razão.

razão de Capitalização = dívida/capitalização Total

aqui o valor da capitalização seria diferente, pois precisamos incluir a dívida total na capitalização.

| Details | In US $ |

| Shareholders’ Equity (D) | 100,000 |

| Total Debt (E) | 100,000 |

| Capitalization (D+E) | 200,000 |

Let’s put the value into the ratio.

| Details | In US $ |

| Total Debt (G) | 100,000 |

| Capitalization (F) | 200,000 |

| Capitalization Ratio 2 (G/F) | 0.50 |

From the above ratio, we can conclude the same. Se esta empresa é da indústria de TI, então está a fazer muito bem. Mas se for de indústrias de capital intensivo como telecomunicações, utilitários, etc. então A M Corporation precisa de melhorar a sua taxa de capitalização.

Example # 2

Company C has furnished the below information –

| Details | In US $ |

| Shareholders’ Equity | 300,000 |

| Total Debt | 200,000 |

| EBIT | 75,000 |

| Interest Expenses | 20,000 |

precisamos calcular a taxa de capitalização e o índice de cobertura de juros.este exemplo é importante porque precisamos entender como um investidor o papel de cobertura de juros sobre os objetivos de longo prazo da empresa. Se uma empresa pode ter dinheiro suficiente para pagar os juros de sua dívida, em seguida, ele estaria em uma boa posição para avançar; caso contrário, a empresa não seria capaz de fazer melhorias substanciais na sua posição atual.vamos calcular as razões.como nos foi dada a dívida total e o capital próprio dos accionistas

vamos calcular a capitalização.

| Details | In US $ |

| Shareholders’ Equity (1) | 300,000 |

| Total Debt (2) | 200,000 |

| Capitalization (1+2) | 500,000 |

Putting the value of total debt and capitalization into the ratio, we get –

| Details | In US $ |

| Total Debt (3) | 200,000 |

| Capitalization (4) | 500,000 |

| Capitalization Ratio 2 (3/4) | 0.40 |

a Empresa C precisa de melhorar a sua capitalização, se quer ter sucesso no longo prazo; no entanto, ele depende de que tipo de indústria em que se encontra.vamos calcular agora o rácio de cobertura de juros.

Interest-Coverage Ratio = EBIT / Interest Expense

Putting the value of EBIT and Interest Expense, we get –

| Details | In US $ |

| EBIT (5) | 75,000 |

| Interest Expense (4) | 20,000 |

| Interest-Coverage Ratio (5/4) | 3.75 |

neste caso, a taxa de cobertura de juros é bastante boa. Isso significa que a empresa tem boa posição em termos de renda, mesmo se a razão de capitalização é muito menor. Para compreender todo o quadro, precisamos de olhar para todas as razões da empresa e, em seguida, decidir se investir na empresa é uma boa ideia ou não.

Nestle Example

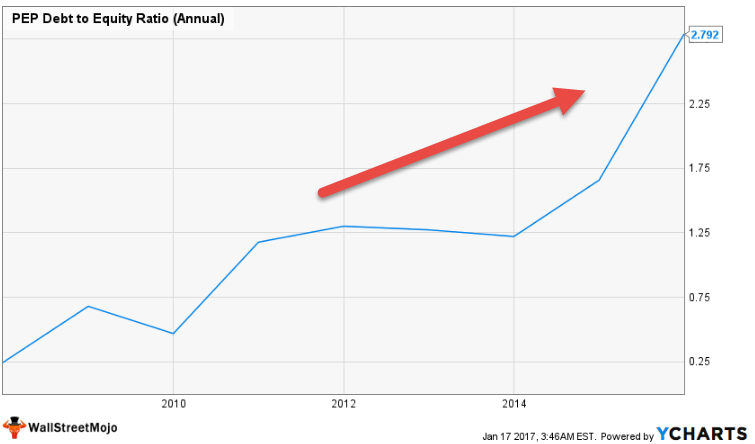

Below snapshot is Consolidated balance sheet of Nestle as of 31st December 2014 & 2015

fonte: Nestle

From the table above –

- Current Portion of Debt = CHF 9,629 (2015) & CHF 8,810 (2014)

- Long Term Portion of Debt = CHF 11,601 (2015) & CHF 12,396 (2014)

- Total Debt = CHF 21,230 (2015) & CHF 21,206 (2014)

#1 – Debt to Equity Ratio

Debt to Equity Ratio = Total Debt / Total Equity

| In millions of CHF | 2015 | 2014 |

| Total Debt (1) | 21230 | 21206 |

| Total Equity (2) | 63986 | 71884 |

| Total Debt to Equity | 33.2% | 29.5% |

The Total Debt to Equity ratio has increased from 29.5% in 2014 to 33.2% in 2015.

#2 – Capitalization Ratio = Long Term Debt / Capitalization

| In millions of CHF | ||

| 2015 | 2014 | |

| Long Term Debt | 11601 | 12396 |

| Total Debt | 21230 | 21206 |

| Total Equity | 63986 | 71884 |

| Total Debt and equity (Capitalization) (2) | 85216 | 93090 |

| Ratio | 13.6% | 13.3% |

a razão de capitalização aumentou marginalmente de 13,3% em 2014 para 13,6% em 2015.

#3 – Capitalization Ratio = Total Debt / Capitalization

| In millions of CHF | ||

| 2015 | 2014 | |

| Total Debt (1) | 21230 | 21206 |

| Total Equity | 63986 | 71884 |

| Total Debt and equity (Capitalization) (2) | 85216 | 93090 |

| Ratio | 24.9% | 22.8% |

The capitalization ratio had marginally increased from 22.8% in 2014 to 24.9% in 2015.

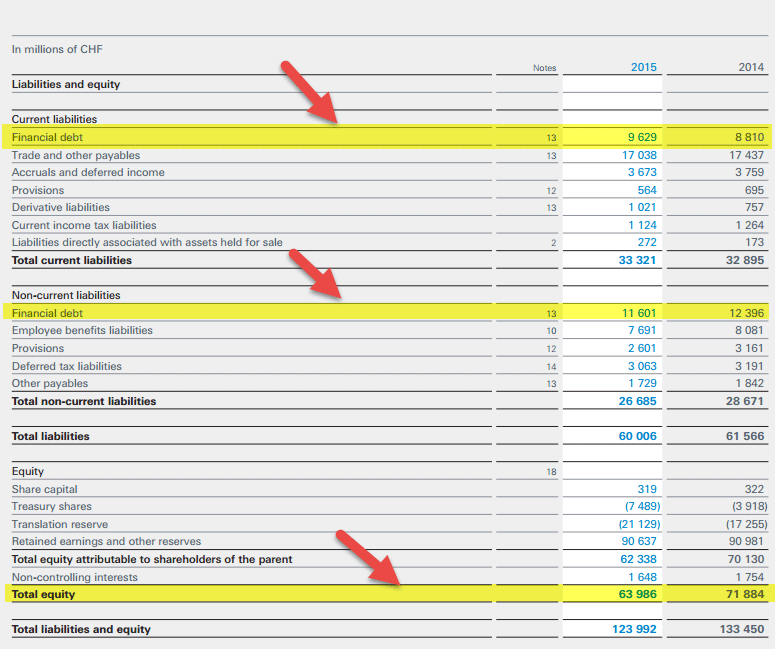

Analyzing Capitalization Ratio of Oil & Gas Companies (Exxon, Royal Dutch, BP & Chevron)

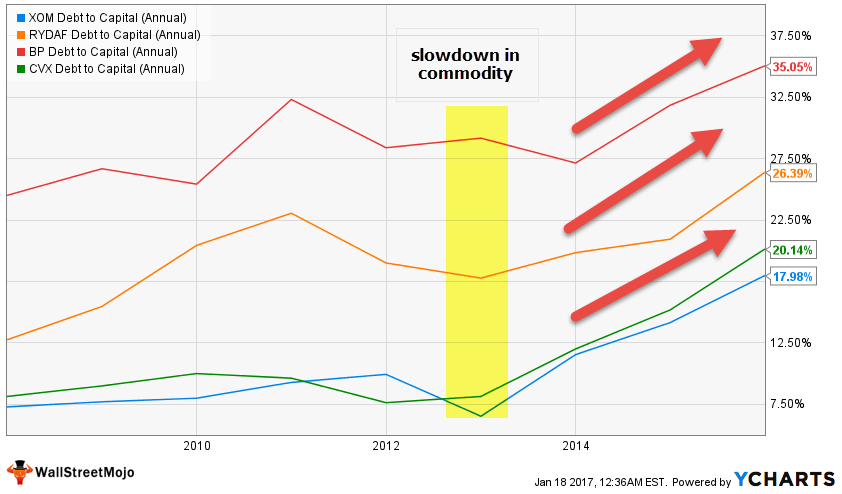

Below is the (Debt to Total Capital) graph of Exxon, Royal Dutch, BP, and Chevron.

fonte: ycharts

nota-se que essa proporção aumentou para a maior parte do Petróleo & empresas de Gás. This is primarily due to a slowdown in commodity (oil) prices and thereby resulting in reduced cash flows, straining their balance sheet.

| Period | BP | Chevron | Royal Dutch | Exxon Mobil |

| 31-Dec-15 | 35.1% | 20.1% | 26.4% | 18.0% |

| 31-Dec-14 | 31.8% | 15.2% | 20.9% | 14.2% |

| 31-Dec-13 | 27.1% | 12.0% | 19.8% | 11.5% |

| 31-Dec-12 | 29.2% | 8.1% | 17.8% | 6.5% |

| 31-Dec-11 | 28.4% | 7.6% | 19.0% | 9.9% |

| 31-Dec-10 | 32.3% | 9.6% | 23.0% | 9.3% |

| 31-Dec-09 | 25.4% | 10.0% | 20.4% | 8.0% |

| 31-Dec-08 | 26.7% | 9.0% | 15.5% | 7.7% |

| 31-Dec-07 | 24.5% | 8.1% | de 12,7% | 7.3% |

fonte: ycharts

pontos Importantes a notar aqui são como segue:

- Exxon rácio aumentou de 6,5% para 18,0% em um período de 3 anos. o rácio BP aumentou de 28,4% para 35,1% num período de 3 anos.a relação Chevron aumentou de 8,1% para 20,1% num período de 3 anos.o rácio real dos Países Baixos aumentou de 17,8% para 26,4% num período de 3 anos.

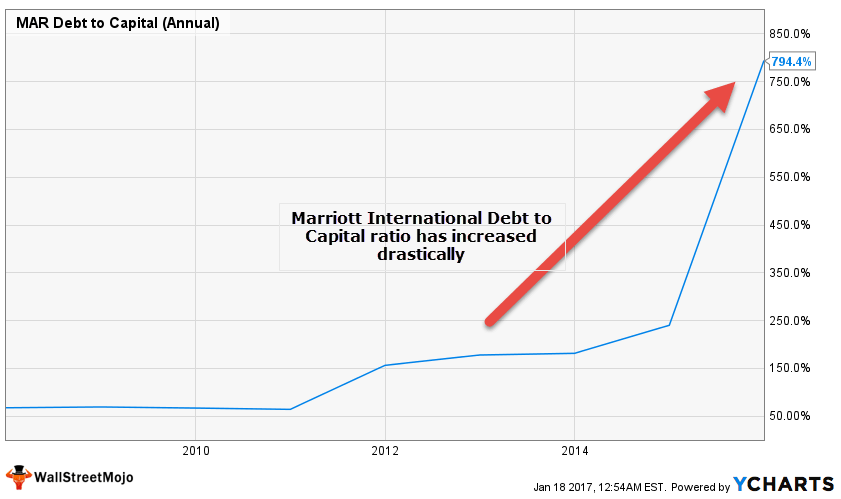

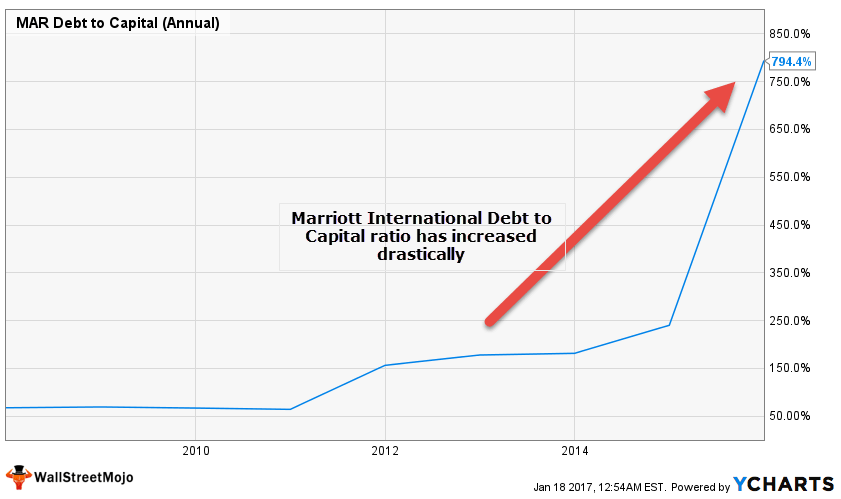

comparando a Exxon com os seus pares, verificamos que a razão de Capitalização da Exxon é a melhor. A Exxon permaneceu resiliente neste ciclo descendente e continua a gerar fortes fluxos de caixa devido à sua elevada qualidade de reservas e execução de gestão.por que razão a razão de Capitalização Internacional Marriott aumentou drasticamente – um estudo de caso

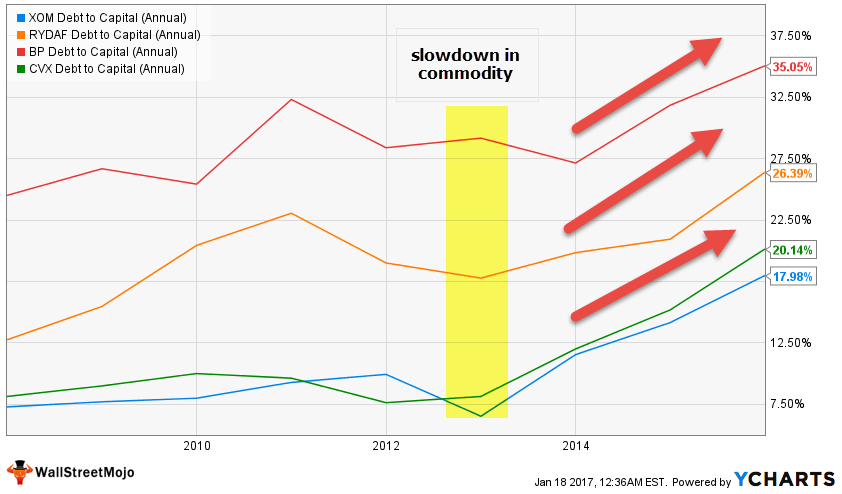

Por que você acha que a relação dívida / Capital aumentou drasticamente?

fonte: ycharts

apenas para revisitar, Qual é a fórmula do rácio dívida / Capital = dívida Total / (dívida Total + capital próprio)

a empresa obteve um montante desproporcionado de dívida?

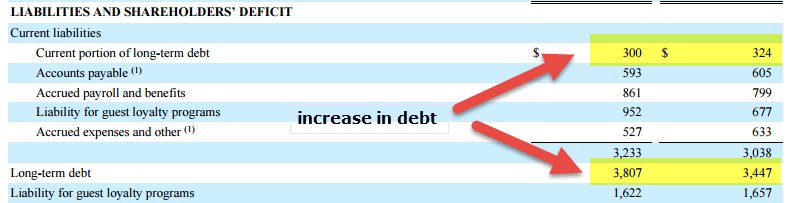

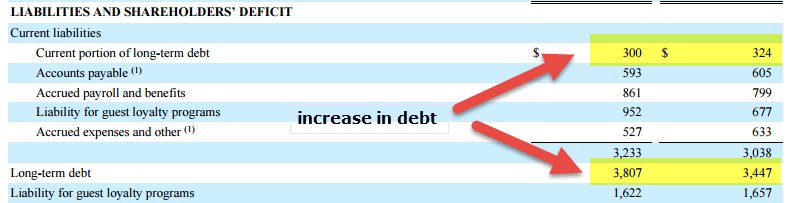

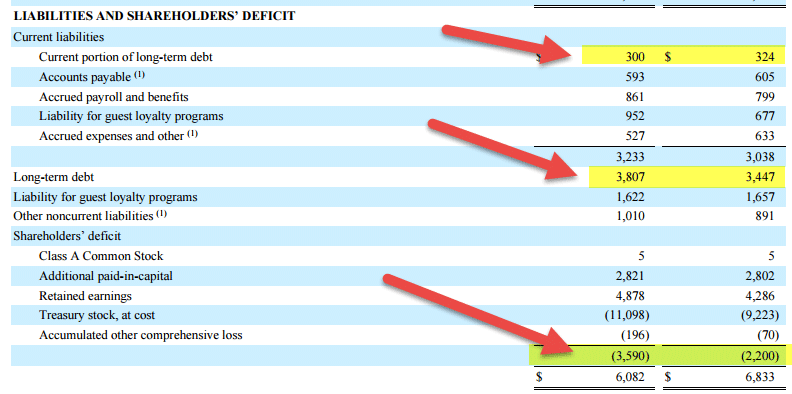

a imagem abaixo fornece-nos detalhes da dívida internacional Marriott de 2014 e 2014. Constatamos que a dívida aumentou marginalmente. Não podemos, de modo algum, culpar este aumento marginal da dívida pelo aumento do rácio de Capitalização.

fonte: Marriott International SEC Filings

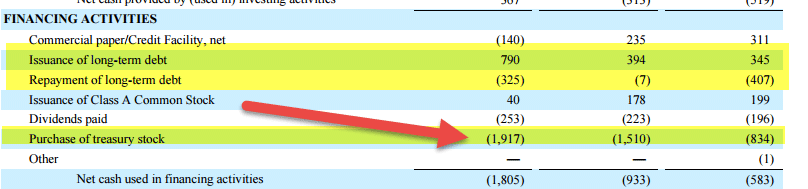

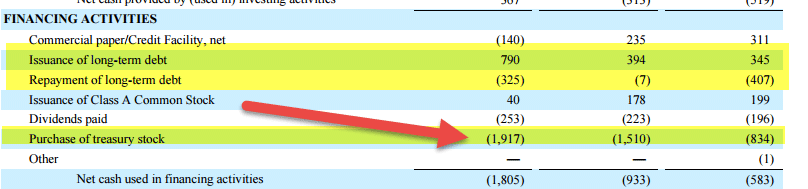

os accionistas são a resposta?o capital social diminuiu? Sim, aconteceu!dê uma vista de olhos no instantâneo abaixo do Cash flow resultante das actividades de financiamento da internação no Marriott. Notamos que a empresa tem comprado ações de volta. Em 2015, A Marriott International comprou de volta us $ 1,917 bilhões em ações do Tesouro. Da mesma forma, em 2014, comprou de volta US $1,5 bilhões em ações do Tesouro.

fonte: Marriott International Registros da SEC

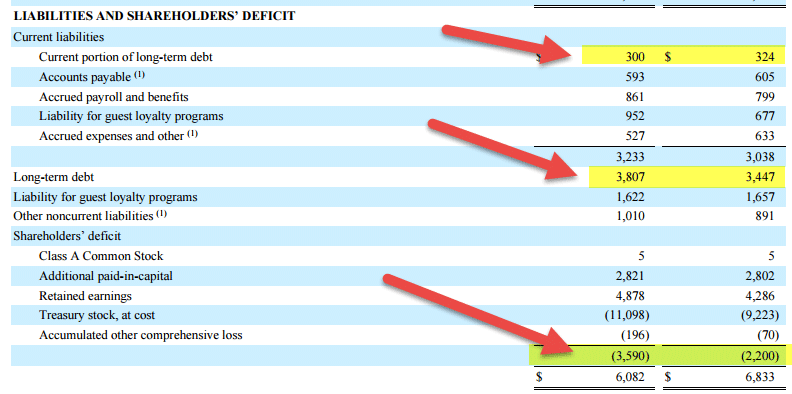

Com isso, o Patrimônio líquido reduziu de forma acentuada o que pode ser visto no balanço abaixo.

fonte: Marriott International SEC Filings

notamos que a participação dos acionistas foi de -$3,59 bilhões em 2015 e -2,2 bilhões em 2014.uma vez que este é um número negativo, o capital total (dívida Total + capital próprio) reduz-se, aumentando assim o rácio de capitalização. (Simples!)

rácio de Capitalização vídeo

- Exemplos de EBIT (ganhos antes de juros e impostos)

rácio DSCR

conclusão

rácio de Capitalização é útil para compreender se as empresas têm estado a utilizar bem o seu capital e como. Através desta proporção, podemos entender como uma empresa alavancando suas finanças para criar melhores oportunidades. Mas, como sempre dizemos, apenas um ou dois rácios não são suficientes para criar clareza na mente de um investidor. O investidor precisa olhar para todos os rácios e entradas líquidas de caixa para obter uma grande imagem da empresa antes de realmente investir nele.