un scor FICO de 620 vă plasează într-o populație de consumatori al căror credit poate fi considerat corect. Scorul dvs. de 620 FICO XV este mai mic decât scorul mediu de credit din SUA.

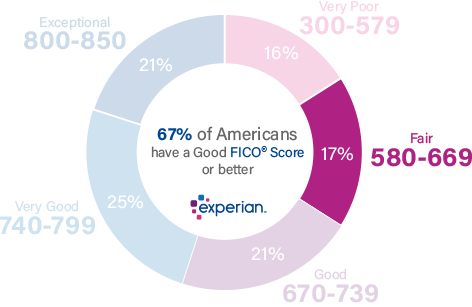

17% din totalul consumatorilor au scoruri FICO în intervalul corect (580-669)

.

statistic vorbind, 28% dintre consumatorii cu scoruri de credit în intervalul corect sunt susceptibili să devină grav delincvenți în viitor.

unii creditori nu le plac aceste cote și aleg să nu lucreze cu persoane fizice ale căror scoruri FICO XV se încadrează în acest interval. Creditorii axați pe debitorii” subprime”, pe de altă parte, pot căuta consumatori cu scoruri în intervalul corect, dar de obicei percep taxe mari și rate ale dobânzii abrupte. Consumatorilor cu scoruri FICO XV în intervalul bun (670-739) sau mai mare li se oferă, în general, condiții de împrumut semnificativ mai bune.

cum să vă îmbunătățiți scorul de Credit 620

gândiți-vă la scorul dvs. Creșterea scorul dvs. de credit este un proces treptat, dar este unul puteți începe imediat.

78% Din scorurile FICO ale consumatorilor americani sunt mai mari de 620.

împărțiți un scor de 620 FICO cu zeci de mii de alți americani, dar niciunul dintre ei nu are acest scor din aceleași motive ca și dvs. Pentru informații despre cauzele specifice ale scorului dvs. și idei despre cum să îl îmbunătățiți, obțineți copii ale rapoartelor dvs. de credit și verificați Scorul dvs. Inclus cu scorul, veți găsi sugestii de îmbunătățire a scorului pe baza istoricului dvs. unic de credit. Dacă utilizați aceste linii directoare pentru a adopta obiceiuri de credit mai bune, scorul dvs. poate începe să crească, aducând oportunități de credit mai bune.

învățați și creșteți scorul dvs. de credit

în timp ce toată lumea cu un scor FICO de 620 ajunge acolo prin propria sa cale unică, persoanele cu scoruri în intervalul corect au experimentat adesea provocări de gestionare a creditelor.

rapoartele de credit ale 41% dintre americani cu un scor FICO de 620 includ plăți întârziate de 30 de zile restante.

rapoartele de Credit ale persoanelor cu nuclee de credit echitabile în intervalul corect enumeră adesea plățile întârziate (30 de zile sau mai mult restante) și conturile de încasări, care indică faptul că un creditor a renunțat la încercarea de a recupera o datorie neplătită și a vândut obligația unui agent de încasări terț.

unele persoane cu scoruri FICO XV din categoria corectă pot avea chiar evenimente negative majore în rapoartele lor de credit, cum ar fi foreclosures sau falimente—evenimente care înregistrează scoruri sever mai mici. Recuperarea completă din aceste eșecuri poate dura până la 10 ani, dar puteți lua măsuri acum pentru ca scorul dvs. să se miște în direcția corectă.

studierea raportului care însoțește scorul dvs. Dacă corectați comportamentele care au dus la aceste evenimente, lucrați constant pentru a vă îmbunătăți creditul, puteți pune bazele pentru a construi un scor de credit mai bun.

fapte din trecut (și fapte rele) feed scorul dvs. de credit

sisteme de Credit de notare, cum ar fi FICO utilizarea informații în rapoartele dvs. de credit pentru a calcula scorul. Evenimentele mai recente din istoricul dvs. de credit tind să conteze mai mult decât activitățile mai vechi și, ca și în cazul oricărui tip de analiză, unele tipuri de informații au mai multă greutate decât altele. Știind ce activități contează cel mai mult vă poate ajuta să prioritizați pașii de urmat atunci când lucrați spre un scor de credit mai bun:

plățile întârziate și pierdute sunt printre cei mai importanți factori pentru scorul dvs. de credit. Mai mult de o treime din scorul dvs. (35%) este influențat de prezența (sau absența) plăților întârziate sau pierdute. Creditorii doresc debitori care își plătesc facturile la timp, iar persoanele care au ratat plățile sunt statistic mai susceptibile de a intra în incapacitate de plată (au trecut 90 de zile fără plată) decât cei care își plătesc facturile la timp. Dacă plățile întârziate sau pierdute fac parte din istoricul dvs. de credit, vă puteți face și scorul dvs. de credit o favoare dezvoltând o rutină pentru plata facturilor cu promptitudine.

rata de utilizare a creditului rotativ este responsabilă pentru aproape o treime (30%) din scorul dvs. de credit. Utilizarea sau rata de utilizare este o modalitate tehnică de a descrie cât de aproape sunteți de „maximizarea” conturilor cardului dvs. de credit. Puteți măsura utilizarea dvs. în funcție de cont, împărțind fiecare sold restant la limita de cheltuieli a cardului și înmulțind cu 100 pentru a obține un procent. De asemenea, puteți calcula rata totală de utilizare împărțind suma tuturor soldurilor la suma tuturor limitelor de cheltuieli.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Mai aproape oricare dintre aceste rate de utilizare ajunge la 100%, mai doare scorul de credit.

vârsta este prietenul tău. Toți ceilalți factori fiind la fel, mai ai fost un utilizator de credit, mai mare scorul dvs. de credit este probabil să fie. Nu există prea multe lucruri care se pot face dacă sunteți un împrumutat nou și, de asemenea, nu vă ajută prea mult dacă istoricul dvs. recent de credit este afectat de plățile pierdute cu întârziere sau de ratele ridicate de utilizare. Dacă vă gestionați creditul cu atenție și de ședere în timp util cu plățile, cu toate acestea, scorul dvs. de credit va tinde să crească cu timpul. Durata istoricului de credit este responsabilă pentru până la 15% din scorul dvs. de credit.datoria dvs. totală și compoziția acesteia sunt responsabile pentru aproximativ 10% din scorul dvs. de credit. FICO sistemul de notare a creditelor de la Circus tinde să favorizeze persoanele cu mai multe conturi de credit, constând dintr-un amestec de împrumuturi în rate (de exemplu, împrumuturi auto, credite ipotecare și împrumuturi pentru studenți, cu plăți lunare stabilite și perioade fixe de Rambursare) și credit revolving (conturi precum carduri de credit care vă permit să împrumutați împotriva unei limite de cheltuieli și să efectuați plăți de sume diferite în fiecare lună).

cererile de Credit și noile conturi de credit au de obicei efecte negative pe termen scurt asupra scorului dvs. de credit. Atunci când debitorii solicită un credit nou sau își asumă datorii suplimentare, își asumă un risc mai mare de a-și putea plăti facturile. Sistemele de notare a creditelor, cum ar fi FICO XV, determină în mod obișnuit ca scorurile să se scufunde puțin atunci când se întâmplă acest lucru, dar scorurile vor reveni în mod obișnuit în câteva luni, atâta timp cât țineți pasul cu toate plățile. Nou-activitatea de credit poate contribui cu până la 10% din scorul dvs. total de credit.

înregistrările publice, cum ar fi falimentele, au un impact negativ sever asupra scorului dvs. de credit dacă apar în raportul dvs. de credit. Deoarece nu apar în fiecare raport de credit, aceste intrări nu pot fi comparate cu alte influențe ale scorului de credit în termeni procentuali, dar pot eclipsa toți ceilalți factori și pot reduce sever scorul dvs. de credit. Un faliment, de exemplu, poate rămâne pe raportul dvs. de credit timp de 10 ani și vă poate împiedica în mod eficient să obțineți credit pentru mult sau tot timpul.

în rândul consumatorilor cu scoruri FICO XV de 625, XX% au rapoarte de credit care includ una sau mai multe informații publice, cum ar fi un faliment.

îmbunătățirea scorul dvs. de Credit

scorurile corecte de credit nu pot fi transformate în cele excepționale peste noapte, și numai trecerea timpului poate repara unele probleme negative care contribuie la scoruri corecte de credit, cum ar fi falimentul și blocarea pieței. Indiferent de motivul pentru scorul dvs. echitabil, puteți începe imediat să îmbunătățiți modalitățile în care gestionați creditul, ceea ce poate duce la îmbunătățirea scorului de credit.

Uită-te în obținerea unui card de credit securizat. Un card de credit securizat necesită pentru a pune jos un depozit în suma totală de limita de cheltuieli—de obicei câteva sute de dolari. Confirmați că pe măsură ce utilizați cardul și efectuați plăți regulate, creditorul raportează activitatea dvs. birourilor naționale de credit, unde sunt înregistrate în fișierele dvs. de credit. (Efectuarea plăților în timp util și evitarea „maxing out” cardul va favoriza îmbunătățiri de credit scor.

luați în considerare un împrumut de credit-constructor. Disponibile la mai multe uniunile de credit, aceste împrumuturi ia poate mai multe forme, dar toate sunt concepute pentru a ajuta la îmbunătățirea istoriilor personale de credit. Într-o versiune populară, Uniunea de credit plasează banii pe care îi împrumutați într-un cont de Economii, unde câștigă dobândă, dar vă este inaccesibil până când împrumutul este plătit. După ce ați plătit împrumutul integral, veți avea acces la fonduri și dobânda acumulată. Este un instrument inteligent de economisire, dar uniunea de credit raportează, de asemenea, plățile către birourile naționale de credit, astfel încât plățile regulate, la timp, pot duce la îmbunătățiri ale scorului de credit. (Verificați înainte de a lua un împrumut pentru a vă asigura că creditorul raportează tuturor celor trei birouri naționale de credit.)

luați în considerare un plan de gestionare a datoriilor. Pentru familiile cu finanțe prea subțiri pentru a ține pasul cu plățile datoriilor, un plan de gestionare a datoriilor (DMP) poate aduce o ușurare atât de necesară. Noțiuni de bază unul necesită să lucreze cu o agenție de consiliere de credit calificat, care negociază cu creditorii dumneavoastră pentru a stabili un plan de rambursare funcțional. Este un pas serios care scade semnificativ scorul dvs. de credit și închide efectiv toate conturile dvs. de credit, dar este mai puțin sever decât falimentul și poate ajuta familiile din Dire straits să se întoarcă pe picioare. Chiar dacă decideți că un DMP nu este pentru dvs., întâlnirea cu un consilier de credit (nu o companie de reparații de credit) vă poate oferi câteva instrumente noi pentru construirea creditului.

Plătiți facturile la timp. Plățile întârziate și pierdute rănesc scorurile de credit, așa că evitați-le. Profitați de plăți automate, alarme de calendar și alte instrumente automate—sau pur și simplu utilizați note lipicioase și un calendar pe hârtie. Faceți tot ce puteți pentru a vă ajuta să vă amintiți și veți lua în curând obiceiuri bune care favorizează îmbunătățirile scorului de credit.

evitați ratele ridicate de utilizare a creditelor. Utilizarea ridicată a creditului sau utilizarea datoriilor. Sistemul de notare FICO XV bazează aproximativ 30% din scorul dvs. de credit pe această măsurare—procentul limitei dvs. de credit disponibile reprezentat de soldurile dvs. de plată restante. Încercați să păstrați utilizarea dvs. în toate conturile dvs. sub aproximativ 30% pentru a evita scăderea scorului.

în rândul consumatorilor cu scoruri de credit FICO XV de 620, rata medie de utilizare este de 72.3%.

încercați să stabiliți un mix solid de credite. Nu ar trebui să ia pe datoria nu aveți nevoie, dar împrumut prudent, care include o combinație de revolving de credit și datoria în rate, poate fi benefic pentru scorul dvs. de credit.

Aflați mai multe despre Scorul dvs. de credit

un scor de 620 FICO-uri este un bun punct de plecare pentru construirea unui scor de credit mai bun. Creșterea scorul dvs. în intervalul bun ar putea ajuta să obțineți acces la mai multe opțiuni de credit, rate ale dobânzii mai mici, și mai puține taxe. Puteți începe prin a obține raportul dvs. de credit gratuit de la Experian și verificarea scorului dvs. de credit pentru a afla factorii specifici care vă influențează cel mai mult scorul. Cititi mai multe despre scor variază și ce un scor bun de credit este.