¿Qué es el Riesgo Sistemático?

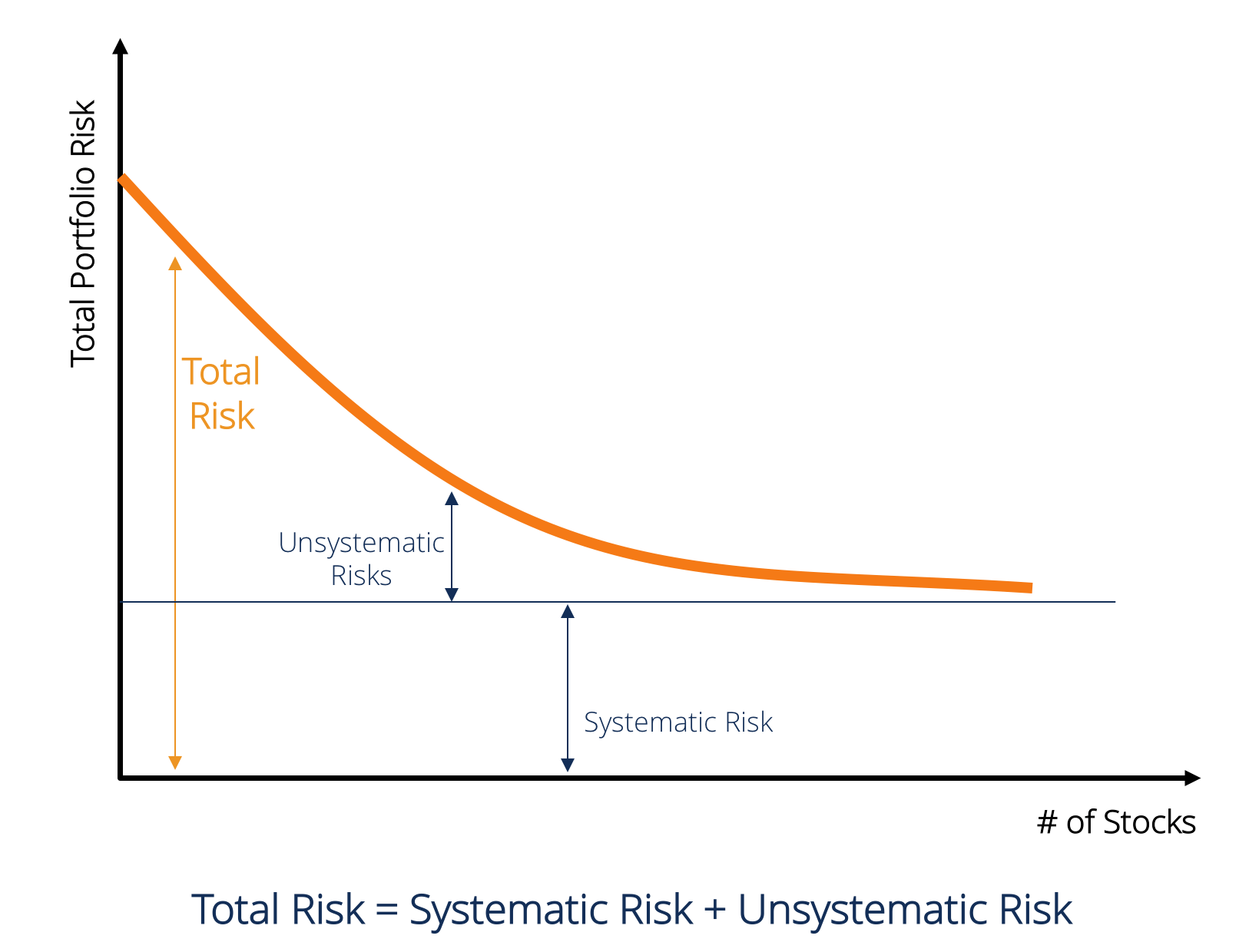

El riesgo sistemático es la parte del riesgo total causada por factores que escapan al control de una empresa o individuo específicos. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores bursátiles ¿Qué es una acción? Un individuo que posee acciones en una compañía se llama accionista y es elegible para reclamar parte de los activos residuales y las ganancias de la compañía (en caso de que la compañía se disuelva alguna vez). Los términos «acciones», «acciones» y «acciones» se usan indistintamente. están sujetos a un riesgo sistemático y, por lo tanto, es un riesgo no diversificable.Prima de riesgo de acciones La prima de riesgo de acciones es la diferencia entre los rendimientos de acciones/acciones individuales y la tasa de rendimiento libre de riesgo. Es la compensación al inversor por asumir un mayor nivel de riesgo e invertir en acciones en lugar de en valores libres de riesgo. El riesgo sistemático no puede diversificarse mediante la tenencia de un gran número de valores.

Tipos de riesgo sistemático

El riesgo sistemático incluye el riesgo de mercado, la prima de riesgo de mercado La prima de riesgo de mercado es el rendimiento adicional que un inversor espera de mantener una cartera de mercado de riesgo en lugar de activos libres de riesgo. riesgo de tasa de interés, riesgo de poder adquisitivo y riesgo de tipo de cambio.

Riesgo de mercado

El riesgo de mercado es causado por la mentalidad de rebaño En las finanzas, el sesgo de mentalidad de rebaño se refiere a la tendencia de los inversores a seguir y copiar lo que otros inversores están haciendo. Están influenciados en gran medida por la emoción y el instinto, en lugar de por su propio análisis independiente. Esta guía proporciona ejemplos de sesgo de rebaño de los inversores, es decir, la tendencia de los inversores a seguir la dirección del mercado. Por lo tanto, el riesgo de mercado es la tendencia de los precios de los valores a moverse juntos. Si el mercado está disminuyendo, incluso los precios de las acciones de las empresas con buen rendimiento caen. El riesgo de mercado constituye casi dos tercios del riesgo sistemático total. Por lo tanto, a veces el riesgo sistemático también se conoce como riesgo de mercado. Las variaciones de los precios de mercado son la fuente más importante de riesgo en los valores.

Riesgo de tipo de interés

El riesgo de tipo de interés surge debido a cambios en los tipos de interés del mercado. En el mercado de valores, esto afecta principalmente a los valores de renta fija porque los precios de los bonos están inversamente relacionados con el tipo de interés del mercado. De hecho, los riesgos de tipo de interés incluyen dos componentes opuestos: El Riesgo de Precio y el Riesgo de Reinversión. Ambos riesgos funcionan en direcciones opuestas. El riesgo de precio está asociado con cambios en el precio de un valor debido a cambios en la tasa de interés. El riesgo de reinversión está asociado con la reinversión de los ingresos por intereses/ dividendos. Si el riesgo de precio es negativo (es decir, una caída del precio), el riesgo de reinversión sería positivo (es decir, un aumento de los beneficios del dinero reinvertido). Cambios de tasa de interés son la principal fuente de riesgo para los valores de renta fija como los bonos y obligaciones.

El riesgo de Poder Adquisitivo (o Riesgo de Inflación)

El riesgo de poder adquisitivo se debe a la inflación. La inflación es el aumento persistente y sostenido del nivel general de precios. La inflación erosiona el poder adquisitivo del dinero, i. e., la misma cantidad de dinero puede comprar menos bienes y servicios debido al aumento de los precios. Por lo tanto, si los ingresos de un inversor no aumentan en tiempos de aumento de la inflación, entonces el inversor en realidad está obteniendo ingresos más bajos en términos reales. Valores de renta fija Valores de renta fija Los valores de renta fija son un tipo de instrumento de deuda que proporciona rendimientos en forma de pagos de intereses y reembolsos regulares o fijos de los valores están sujetos a un alto nivel de riesgo de poder adquisitivo porque los ingresos de dichos valores se fijan en términos nominales. A menudo se dice que las acciones son buenas coberturas contra la inflación y, por lo tanto, están sujetas a un menor riesgo de poder adquisitivo.

Riesgo de tipo de cambio

En un mercado económico globalizado, la economía del mercado económico se define como un sistema en el que la producción de bienes y servicios se establece de acuerdo con los deseos y habilidades cambiantes de la mayoría de las empresas están expuestas a la moneda extranjera. El riesgo de tipo de cambio es la incertidumbre asociada a las variaciones en el valor de las monedas extranjeras. Por lo tanto, este tipo de riesgo solo afecta a los valores de las empresas con transacciones o exposiciones en divisas, como las empresas exportadoras, las MULTINACIONALES o las empresas que utilizan materias primas o productos importados.

Cálculo del Riesgo Sistemático (β)

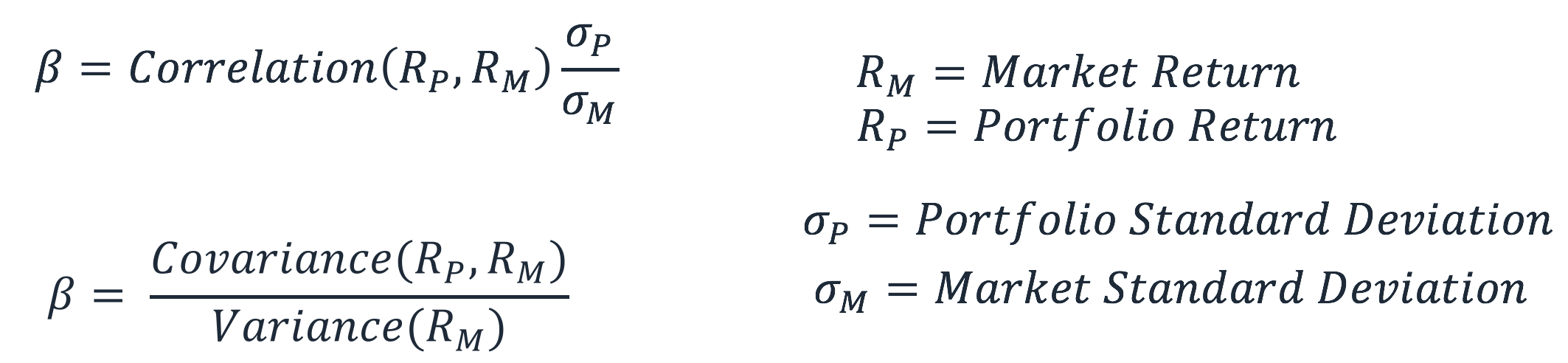

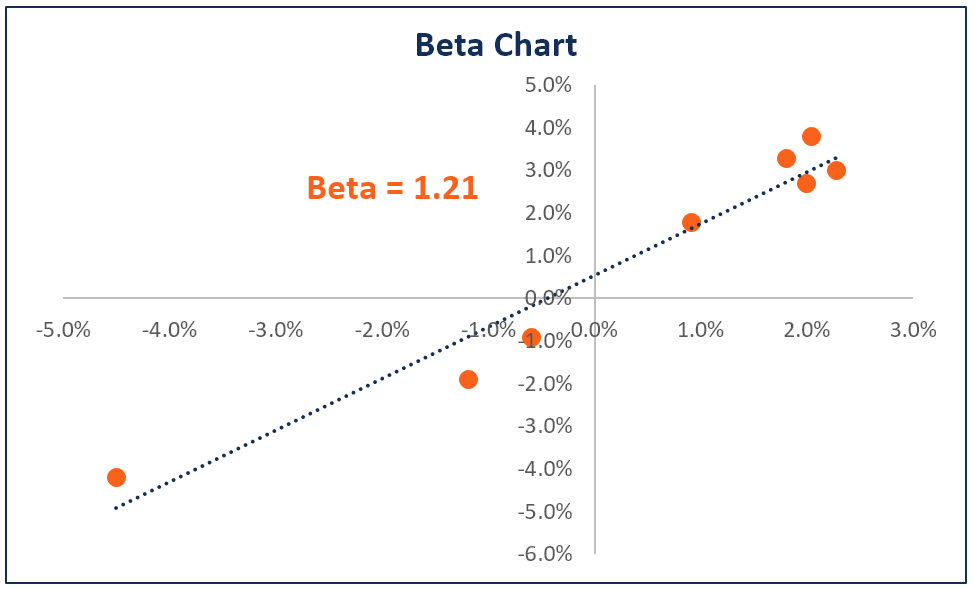

El riesgo sistemático es la parte del riesgo total que es causada por factores fuera del control de una empresa específica, como factores económicos, políticos y sociales. Puede ser capturado por la sensibilidad de la rentabilidad de un valor con respecto a la rentabilidad global del mercado. Esta sensibilidad se puede calcular por el coeficiente β (beta).Coeficiente Beta El coeficiente Beta es una medida de sensibilidad o correlación de un valor o una cartera de inversión con los movimientos en el mercado general. Podemos derivar una medida estadística de riesgo comparando los rendimientos de un valor/cartera individual con los rendimientos del mercado general El coeficiente β se calcula regresando el rendimiento de un valor sobre el rendimiento del mercado. La ecuación estimada se da a continuación:

RS es el retorno de un valor en particular, mientras que RM es el retorno de mercado. Se puede observar que β es el coeficiente de regresión de RS sobre RM. El término de interceptación α muestra el rendimiento de un valor independientemente del rendimiento del mercado.

El valor de β se puede calcular utilizando la siguiente fórmula:

La Beta de una acción o cartera mide la volatilidadvolatilidadvolatilidad es una medida de la tasa de fluctuaciones en el precio de un tiempo. Indica el nivel de riesgo asociado a los cambios de precio de un valor. Los inversores y operadores calculan la volatilidad de un valor para evaluar las variaciones pasadas en los precios del instrumento en comparación con la volatilidad general del mercado. Se utiliza como un indicador del riesgo sistemático de la acción, y se puede utilizar para medir el grado de riesgo de una acción en relación con el riesgo de mercado. Cuando se utiliza como proxy para medir el riesgo sistemático, el valor β de una cartera puede tener la siguiente interpretación.

- Cuando β = 0 sugiere que la cartera / acción no está correlacionada con el retorno de mercado.

- Cuando β < 0 sugiere que la cartera / acción tiene una correlación inversa con el retorno del mercado.

- Cuando 0 << 1, sugiere que el retorno de cartera/acciones está correlacionado positivamente con el retorno del mercado, sin embargo, con una volatilidad menor.

- Cuando β = 1 sugiere que la rentabilidad de la cartera tiene una correlación perfecta con la rentabilidad de la cartera de mercado.

- Cuando β > 1 sugiere que la cartera tiene una correlación positiva con el mercado, pero tendría movimientos de precios de mayor magnitud.

Recursos adicionales

Para comprender mejor los diversos riesgos de inversión, CFI ofrece los siguientes recursos

- Riesgo de mercado Precio de mercado Precio de mercado La prima de riesgo de mercado es el rendimiento adicional que un inversor espera de mantener una cartera de mercado de riesgo en lugar de activos libres de riesgo.

- Riesgo de crédito Riesgo de crédito El riesgo de crédito es el riesgo de pérdida que puede ocurrir por el incumplimiento de cualquiera de las partes de los términos y condiciones de cualquier contrato financiero, principalmente,

- Riesgo de moneda Riesgo de moneda, o riesgo de tipo de cambio, se refiere a la exposición a la que se enfrentan los inversores o empresas que operan en diferentes países, en relación con ganancias o pérdidas impredecibles debido a cambios en el valor de una moneda en relación con otra moneda.

- Aversión al riesgodefiniciones de aversión al riesgoalguna persona que tiene aversión al riesgo tiene la característica o rasgo de preferir evitar pérdidas en lugar de obtener ganancias. Esta característica se suele atribuir a los inversores o participantes en el mercado que prefieren inversiones con rendimientos más bajos y riesgos relativamente conocidos en lugar de inversiones con rendimientos potencialmente más altos, pero también con mayor incertidumbre y más riesgo.