w przypadku sprzedaży obligacji z dyskontem kwota dyskonta obligacji musi być amortyzowana do kosztów odsetkowych przez cały okres trwania obligacji. Ponieważ kwota obciążenia z dyskonta na rachunku od Obligacji do zapłaty zostanie przeniesiona na koszt odsetek na rachunku, amortyzacja spowoduje, że koszt odsetek w każdym okresie będzie większy niż kwota odsetek zapłaconych w każdym z lat, w których obligacja jest nierozliczona.

preferowaną metodą amortyzacji dyskonta obligacji jest metoda efektywnej stopy procentowej lub metoda efektywnej stopy procentowej. Zgodnie z metodą efektywnej stopy procentowej kwota kosztów odsetkowych w danym okresie rozliczeniowym będzie skorelowana z kwotą wartości księgowej obligacji na początku okresu rozliczeniowego. Oznacza to, że wraz ze wzrostem wartości księgowej obligacji wzrośnie kwota kosztów odsetkowych.

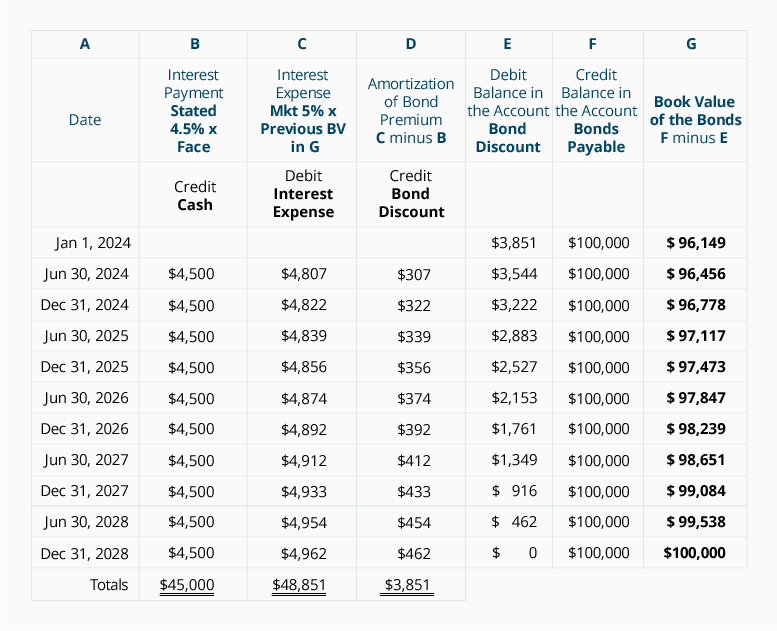

zanim zademonstrujemy metodę efektywnej stopy procentowej dla 5-letniej obligacji o wartości 9% 100 000 USD wyemitowanej na rynku 10% za 96 149 USD, zwróćmy uwagę na kilka punktów:

-

dyskonto obligacyjne w wysokości 3.851 zł należy amortyzować do kosztów odsetkowych przez cały okres trwania obligacji. Amortyzacja spowoduje, że wartość księgowa obligacji wzrośnie z 96 149 USD 1 stycznia 2019 r.do 100 000 USD tuż przed terminem zapadalności obligacji 31 grudnia 2023 r.

-

korporacja musi wypłacić odsetki w wysokości $4,500 ($100,000 x 9% x 6/12) każdego czerwca 30 i grudnia 31, że obligacje są nierozliczone. Konto pieniężne zostanie przelane na $ 4,500 w każdym z tych dat.

-

efektywna stopa procentowa to rynkowa stopa procentowa z dnia emisji obligacji. W naszym przykładzie rynkowa stopa procentowa na dzień 1 stycznia 2019 r. wynosiła 5% za okres półroczny przez 10 okresów półrocznych.

-

efektywna stopa procentowa jest mnożona przez wartość księgową obligacji na początku okresu rozliczeniowego w celu pokrycia kosztów odsetkowych każdego okresu.

-

różnica między pozycją 2 a pozycją 4 jest kwotą amortyzacji.

poniższa tabela przedstawia efektywną metodę stopy procentowej amortyzacji dyskonta w wysokości 3851 USD od Obligacji do zapłaty:

zwróćmy uwagę na kilka punktów na temat powyższej tabeli:

-

Kolumna B pokazuje płatności odsetek wymagane przez kontrakt obligacji: podana stopa obligacji w wysokości 9% rocznie podzielona przez dwa półroczne okresy = 4,5% za półrocze pomnożone przez nominalną kwotę obligacji.

-

kolumna C pokazuje koszt odsetek. W obliczeniach tych wykorzystano rynkową stopę procentową w momencie emisji obligacji: Stopa rynkowa 10% rocznie podzielona przez dwa okresy półroczne = 5% rocznie.

-

koszt odsetkowy w kolumnie C jest iloczynem 5% rynkowej stopy procentowej za półrocze razy wartość księgowa obligacji na początku półrocza. Zwróć uwagę, jak rośnie koszt odsetek wraz ze wzrostem wartości księgowej w kolumnie G. Ta korelacja między kosztem odsetek a wartością księgową obligacji sprawia, że metoda efektywnej stopy procentowej jest preferowaną metodą amortyzacji dyskonta od Obligacji do zapłaty.

-

ponieważ współczynniki wartości bieżącej, których użyliśmy, zostały zaokrąglone do trzech miejsc po przecinku, nasze obliczenia nie są tak precyzyjne, jak kwoty określone za pomocą oprogramowania komputerowego, kalkulatora finansowego lub czynników, które zostały przeprowadzone do większej liczby miejsc po przecinku. W rezultacie nasza kwota amortyzacji w 2023 r. wymagała niewielkiej korekty.

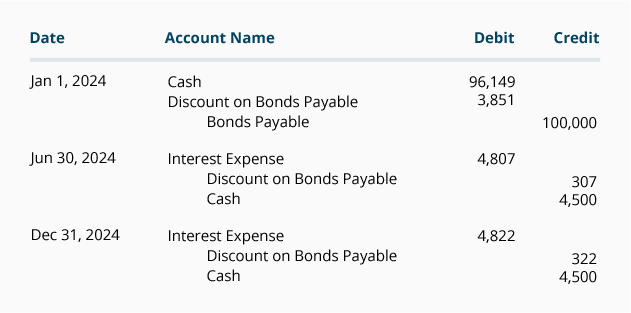

jeżeli spółka wystawia tylko roczne sprawozdanie finansowe, a jej rok obrotowy kończy się 31 grudnia, amortyzację dyskonta obligacji można zaksięgować w terminach spłaty odsetek, stosując kwoty z powyższego harmonogramu. W naszym przykładzie nie ma naliczonych odsetek w dniu emisji obligacji i na koniec każdego roku obrachunkowego, ponieważ obligacje płacą odsetki 30 czerwca i 31 grudnia. Następnie pokazane są zapisy na 2019 rok, w tym zapisy dotyczące emisji obligacji.

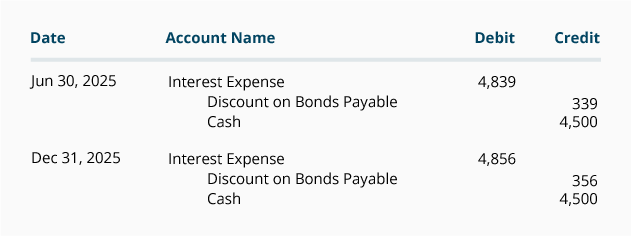

wpisy do czasopisma na rok 2020 to:

wpisy do czasopisma na lata 2021-2023 zostaną również zaczerpnięte z powyższego harmonogramu.

porównanie metod amortyzacji

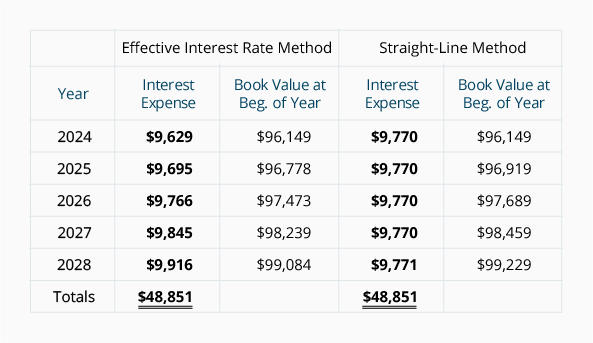

Poniżej znajduje się porównanie wysokości kosztów odsetek zgłaszanych w ramach metody efektywnej stopy procentowej oraz metody liniowej. Należy zauważyć, że w ramach metody efektywnej stopy procentowej koszty odsetkowe za każdy rok rosną wraz ze wzrostem wartości księgowej obligacji. Zgodnie z metodą liniową koszt odsetkowy pozostaje na stałym poziomie, mimo że wartość księgowa obligacji rośnie. Zawód księgowy preferuje metodę efektywnej stopy procentowej, ale dopuszcza metodę liniową, gdy kwota dyskonta obligacji nie jest znacząca.

zauważ, że w przypadku obu metod amortyzacji wartość księgowa w momencie emisji obligacji (96 149 USD) zbliża się do wartości zapadalności obligacji wynoszącej 100 000 USD. Powodem jest to, że rabat na obligacje w wysokości 3851 usd jest obniżany do 0 USD, ponieważ rabat na obligacje jest amortyzowany do kosztów odsetek.

zauważ również, że w obu metodach całkowity koszt odsetek w całym okresie życia obligacji wynosi 48 851 USD (45 000 USD wypłat odsetek plus 3 851 USD dyskonta obligacji.)

podsumowanie wpływu rynkowych stóp procentowych na cenę emisyjną obligacji

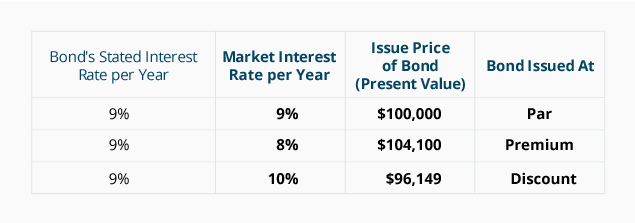

poniższa tabela podsumowuje wpływ zmiany rynkowej stopy procentowej na istniejącą obligację o wartości 100 000 USD z podaną stopą procentową 9% i terminem zapadalności 5 lat.