Quando um título é vendido com um desconto, o valor da obrigação, o desconto deve ser amortizado de gasto de juros durante a vida útil do título. Uma vez que o montante de débito no desconto da conta de obrigações a pagar será transferido para o gasto de juros da conta, a amortização fará com que o gasto de juros de cada período seja maior do que o montante de juros pagos durante cada um dos anos em que a obrigação está pendente.

o método preferido para amortizar o desconto da obrigação é o método da taxa de juro efectiva ou o método do juro efectivo. De acordo com o método da taxa de juro efectiva, o montante das despesas com juros num dado período contabilístico correlacionar-se-á com o montante do valor contabilístico de uma obrigação no início do período contabilístico. Isto significa que, à medida que o valor contabilístico de uma obrigação aumenta, o montante das despesas com juros aumentará.antes de demonstrarmos o método da taxa de juro efectiva para uma obrigação a 5 anos de 9% $100,000 emitida num mercado de 10% de $ 96,149, vamos destacar alguns pontos. 😮 desconto obrigacionista de $ 3,851 deve ser amortizado em juros ao longo da vida da Obrigação. A amortização fará com que o valor contabilístico da Obrigação aumente de $96,149 em 1 de janeiro de 2019 para $100.000 imediatamente antes do vencimento da obrigação em 31 de dezembro de 2023.

A corporação deve fazer um pagamento de juros de $4.500 ($100.000 x 9% x 6/12) em cada 30 de junho e 31 de dezembro que as obrigações estão pendentes. A conta em dinheiro será creditada por US $ 4.500 em cada uma dessas datas.a taxa de juro efectiva é a taxa de juro de mercado à data de emissão das obrigações. No nosso exemplo, a taxa de juro do mercado em 1 de janeiro de 2019 foi de 5% por período semestral para 10 períodos semestrais.

a taxa de juro efectiva é multiplicada pelo valor contabilístico da obrigação no início do período contabilístico, de modo a atingir os custos de juros de cada período.

a diferença entre o Item 2 e o Item 4 é a quantia de amortização.

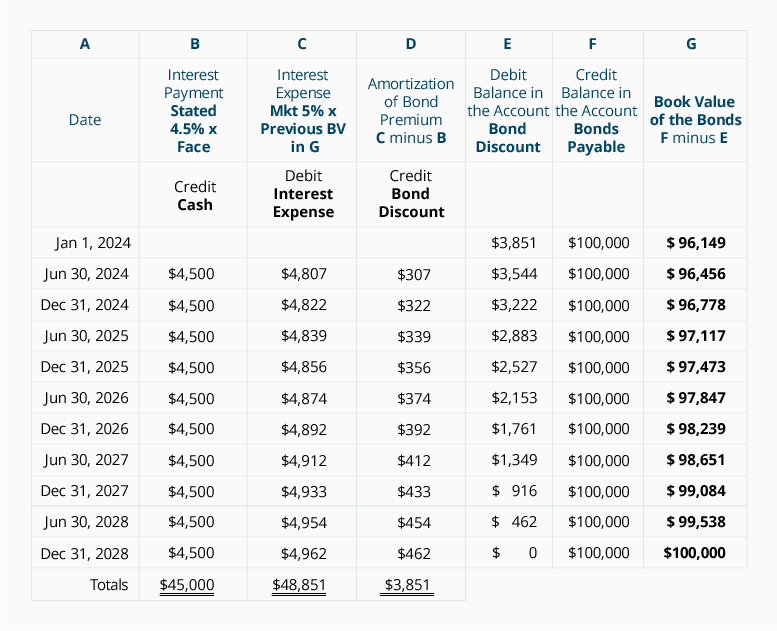

a tabela A seguir ilustra a taxa de juro efectiva o método da amortização de us $3,851 desconto de títulos a pagar:

Vamos fazer alguns pontos sobre a tabela acima:

-

a Coluna B mostra os pagamentos de juros exigidos pelo contrato das obrigações: Do título, afirmou taxa de 9% por ano, dividido por dois semestral períodos = 4,5% por período semestral multiplicado o valor de face do título.

-

coluna c mostra a despesa com juros. Este cálculo utiliza a taxa de juro de mercado no momento da emissão das obrigações: A taxa de mercado de 10% por ano dividida por dois períodos semestrais = 5% semestralmente.

-

o custo dos juros na coluna C é o produto da taxa de juro de mercado de 5% por período semestral vezes o valor contabilístico da obrigação no início do período semestral. Note-se como a despesa com juros está a aumentar com o aumento do valor contabilístico na coluna G. Esta correlação entre a despesa com juros e o valor contabilístico da Obrigação torna o método da taxa de juro efectiva o método preferido para amortizar o desconto sobre obrigações a pagar.

-

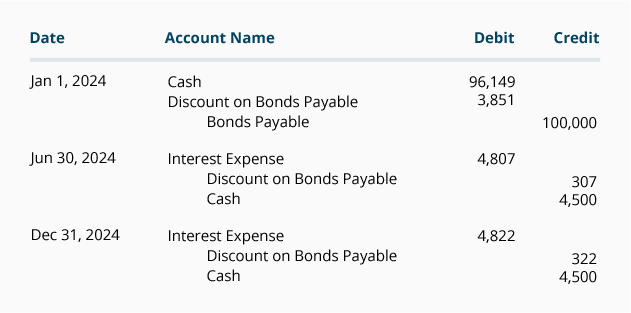

Devido a valor presente os fatores que nós utilizados foram arredondado a três casas decimais, nossos cálculos não são tão precisos como os montantes determinados pelo uso de software de computador, uma calculadora financeira, ou fatores, que foram realizadas mais casas decimais. Como resultado, a nossa quantia de amortização em 2023 exigiu um ligeiro ajuste.se a empresa emitir apenas demonstrações financeiras anuais e o seu exercício terminar em 31 de dezembro, a amortização do desconto de obrigações pode ser registada nas datas de pagamento dos juros, utilizando os montantes do esquema acima. No nosso exemplo, não há juros corridos na data de emissão das obrigações e no final de cada exercício contabilístico porque as obrigações pagam juros em 30 de junho e 31 de dezembro. Os lançamentos relativos a 2019, incluindo o registo da emissão de obrigações, são apresentados a seguir.

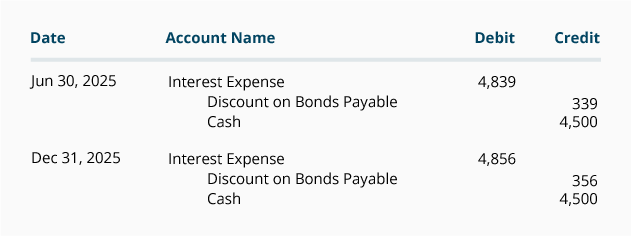

As entradas de diário para o ano de 2020 são:

As entradas de diário para os anos de 2021 através de 2023 será tirada da agenda mostrado acima.

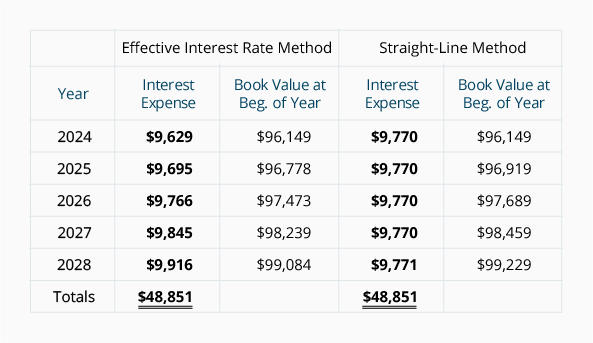

A comparação dos métodos de amortização

abaixo é uma comparação do montante das despesas com juros reportado ao abrigo do método da taxa de juro efectiva e do método da linha recta. Note – se que, de acordo com o método da taxa de juro efectiva, o custo dos juros de cada ano está a aumentar à medida que o valor contabilístico da Obrigação aumenta. De acordo com o método da linha reta, o custo dos juros permanece em um montante constante, mesmo que o valor contabilístico da Obrigação esteja aumentando. A profissão de contabilista prefere o método da taxa de juro efectiva, mas permite o método da linha recta quando o montante do desconto de obrigações não é significativo.

Notice that under both methods of amortization, the book value at the time the bonds were issued ($96,149) moves toward the bond’s maturity value of $100.000. A razão é que o desconto de obrigações de $ 3,851 está sendo reduzido para $0 como o desconto de obrigações é amortizado para despesas de juros.

notice Also that under both methods the total interest expense over the life of the bonds is $48,851 ($45,000 of interest payments plus the $ 3,851 of bond discount.)

Resumo do efeito das taxas de juro de mercado sobre o preço de emissão de uma obrigação

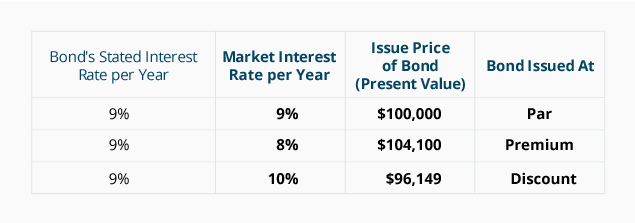

a tabela seguinte resume o efeito da variação da taxa de juro de mercado sobre uma obrigação existente de 100 000 dólares com uma taxa de juro declarada de 9% e com vencimento em 5 anos.