Ipoteca Q & A: “Quale termine ipotecario è migliore?”

Prima di impostare a intoppo il tasso più basso sul vostro mutuo acquisto o rifinanziamento ipotecario, è necessario decidere (o almeno restringere) un termine ipotecario.

Mi riferisco alla quantità di tempo che ci vorrà per pagare il mutuo per la casa in pieno.

Il” termine ipotecario ” è essenzialmente la durata del mutuo, se effettivamente tenerlo per quel periodo di tempo o no.

Parliamo del perché è importante e quali fattori possono influenzare la tua decisione in questo dipartimento.

- la Scelta di un Appropriato Mutuo Termine

- Il Mutuo di 30 anni Termine È Standard

- 15 Anni i Termini di Mutuo Sono Anche Molto Comuni

- Quali altri termini ipotecari sono disponibili?

- Medio dei Mutui Termine È Molto più Breve

- Quanto tempo dovrebbe essere la durata del mutuo?

- Come Modificare il Vostro Mutuo Termine

la Scelta di un Appropriato Mutuo Termine

- Una cosa che devi decidere quando l’assunzione di un mutuo per la casa

- È la durata del mutuo, conosciuta come la “durata del prestito”

- Questo è quanto tempo ci vorrà per pagare il mutuo in pieno

- sulla Base di regolare mensile per capitale ed interessi

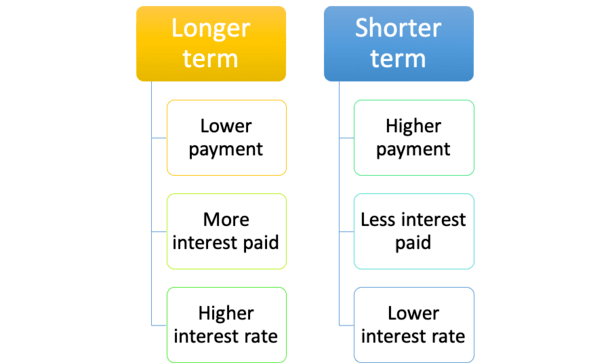

Prima di tutto, i vostri pagamenti ipotecari e la quantità di interesse che si paga sarà determinato, in gran parte, la durata del tuo mutuo.

Ad esempio, un mutuo di 15 anni viene pagato a metà del tempo come un mutuo di 30 anni, quindi il pagamento mensile del mutuo sarà molto più alto.

Non sarà il doppio dell’importo dell’anno 30 perché pagherai meno interessi in un periodo di tempo più breve, ma sarà significativamente più alto.

In generale, stai guardando un pagamento ipotecario che è 1,5 volte quello del mutuo a termine di 30 anni.

Questo può ovviamente allungare un budget sottile, quindi è importante decidere sul termine prima di fare shopping per assicurarti di finire con il programma di prestito giusto per adattarsi al tuo profilo finanziario unico.

Il Mutuo di 30 anni Termine È Standard

- 30 anni fisso mutui è il più popolare di programma di prestito disponibile

- È dotato di 30 anni di durata del prestito e tasso fisso per tutta la durata

- la Maggior parte delle Armi anche a 30 anni pur provenendo regolabile con tassi di interesse

- Tuttavia, ci sono un sacco di altri disponibili in modo da essere sicuri di esplorare tutti!

La maggior parte dei mutui si basano su un ammortamento di 30 anni, il che significa che sono pagati per intero dopo 30 anni.

Allo stesso tempo, non tutti i mutui a 30 anni sono fissati per 30 anni.

Proprio così, ci sono un sacco di mutui basati su un programma di payoff di 30 anni che può regolare mensilmente o annualmente per gran parte di quel tempo.

Un esempio comune sarebbe il mutuo a tasso variabile 5/1, che viene ammortizzato e dovuto in 30 anni, ma regolabile dopo soli cinque.

È fisso per i primi cinque anni e regolabile per i restanti 25, ma ancora un prestito a termine di 30 anni.

Lo stesso vale per un 7/1 o un 10/1 braccio, tranne il loro periodo fisso è di sette o 10 anni, rispettivamente, prima di andare regolabile.

15 Anni i Termini di Mutuo Sono Anche Molto Comuni

- Oltre 30 anni, 15 anni, sono i più comuni

- richiedono molto più alti i pagamenti mensili dei mutui

- Come conseguenza del più breve periodo di ammortamento

- , Ma può portare a grandi risparmi e ridurre i tassi di interesse

Poi ci sono 15 anni mutui, che sono ammortizzati e pagato in 15 anni.

Anche loro sono fissi per l’intera durata, quindi non devi preoccuparti del tasso ipotecario che si adegua più in alto (o più in basso, non che tu sia preoccupato per questo).

Questi sono una grande scelta se si vuole pagare il mutuo in anticipo, supponendo che il vostro denaro non è meglio servito altrove.

Con un mutuo di 15 anni, potrai godere di un tasso ipotecario inferiore a un prestito di 30 anni, e pagare molto meno interessi. Un win-win davvero.

Diamo un’occhiata a un esempio, supponendo che l’importo del prestito sia di $200.000.

30 anni di pagamento: $998.57 (4.375% tasso)

Totale degli interessi pagati: $159.485.20

Pagamento di 15 anni: $1,429.77 (tasso del 3,50%)

Interessi totali pagati: $57,358.60

Come puoi vedere, il tasso di interesse è inferiore dello 0,75% sul prestito a 15 anni.

Questo non è insolito perché i creditori sono disposti ad offrire uno sconto ai proprietari di abitazione che pagano i loro mutui più velocemente.

Se hai bisogno di tre decenni per pagare il mutuo e vuoi un tasso di interesse fisso per l’intero periodo di tempo, pagherai un extra tramite un tasso ipotecario più alto.

In ogni caso, il mutuo di 15 anni ti farebbe risparmiare circa $100.000 di interesse per l’intera durata del prestito, ma il pagamento mensile del mutuo sarebbe di circa il 50% più alto.

Se potessi gestirlo, e in realtà vuoi pagare il tuo mutuo, sarebbe una mossa utile, specialmente se ti capitasse di rifinanziare da un tasso più alto.

Ad esempio, se il tasso era del 6,5% su un termine di 30 anni, il rifinanziamento a un tasso del 3,5% su un termine di 15 anni oggi sarebbe solo un ulteriore month 200 al mese.

Questo è un buon compromesso per un aumento relativamente piccolo nel pagamento mensile.

Qualcuno che cerca di andare in pensione che voleva possedere una casa libera e chiara potrebbe essere un candidato per un mutuo a breve termine.

Lo stesso vale per qualcuno che vive in una zona del paese in cui i prezzi delle case non sono troppo alti. La differenza nel pagamento mensile potrebbe essere relativamente trascurabile.

Quali altri termini ipotecari sono disponibili?

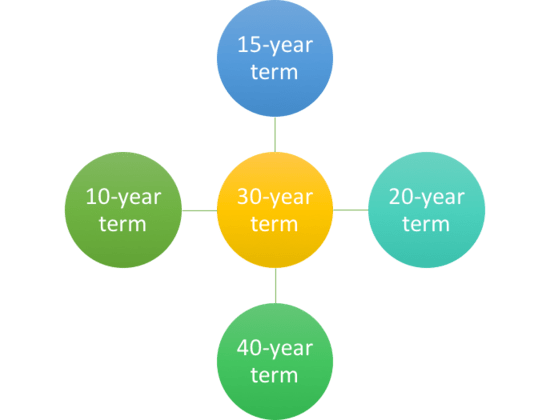

- Altri termini di mutuo includono 10-, 20-, 25-, e 40 anni

- Ma non tutte le banche e istituti di credito offrono queste opzioni

- Si può anche essere in grado di scegliere il proprio mutuo per la casa in termine

- in Cui si può prendere qualsiasi durata del prestito che ti piace

Sì, si può pagare il mutuo off in soli 10 anni o tratto a 40 anni, se avete bisogno di un po ‘ più di tempo.

La durata del mutuo più lunga che ho visto è stata di 50 anni, ma è stata ingannevole e di breve durata, per una buona ragione.

Se 15 anni è troppo veloce, ma 30 è troppo lungo, c’è sempre il mutuo di 20 anni.

Ci sono anche mutui ammortizzati oltre 40 anni che sono dovuti in 30, quindi le opzioni sono infinite davvero.

Il termine di cinque anni si riferisce ai mutui palloncino dove il prestito è dovuto in pieno dopo soli cinque anni.

Naturalmente, sono impostati in modo che i mutuatari rifinanziino / vendano in quel momento, e sono ammortizzati su 30 anni, rendendoli accessibili su base mensile.

Il termine ipotecario più breve in cui il prestito è effettivamente pagato per intero sarebbe probabilmente il mutuo fisso di 10 anni.

Come indica il nome, ha un tasso di interesse che non cambia e viene pagato in appena un decennio.

Mentre potrebbe essere offerto da alcuni istituti di credito, potrebbe essere fuori portata per la maggior parte dei proprietari di abitazione perché i pagamenti ipotecari saranno circa il doppio di quello di un prestito di 30 anni.

Nota: I mutui con termini più lunghi di 30 anni e i mutui a palloncino sono essenzialmente diventati prodotti marginali perché cadono dalla cosiddetta definizione di mutuo qualificato (QM) che offre ai creditori protezioni extra.

Medio dei Mutui Termine È Molto più Breve

- la Maggior parte proprietari di casa di non mantenere le loro mutui a termine

- Invece sono spesso tenuti per meno di un decennio

- in Modo da considerare che se si vuole risparmiare qualche soldo

- Si potrebbe essere in grado di andare con un più economico BRACCIO invece

Tenete a mente che la maggior parte delle persone solo per tenere su i loro mutui per circa sette a 10 anni.

Questo è il risultato di vendere la casa e andare avanti, o rifinanziare il mutuo esistente per usufruire di tassi ipotecari più bassi, o per ottenere cash out.

Così qualunque termine ipotecario si sceglie, essere sicuri che ha senso per la vostra situazione particolare, e anche sia da un tasso ipotecario e prospettiva di pagamento mensile.

Quanto tempo dovrebbe essere la durata del mutuo?

- Considerare quanto tempo si prevede di mantenere la proprietà in questione

- Accessibilità può anche dettare durata del prestito scelta

- Quelli che si spostano relativamente presto potrebbero essere apprezzati da un BRACCIO con 30 anni di durata

- Mentre quelli acquisto di case per sempre chi può permetterselo può essere necessario un 15-anno fisso

in Definitiva, la maggior parte proprietari di casa di andare con una di 30 anni, e in tutta probabilità, una di 30 anni fisso.

Comanda qualcosa come una quota di mercato del 90% per i mutui di acquisto e la quota del 75% per rifinanziare.

Ma questo non significa necessariamente che è la scelta giusta prestito per tutti questi mutuatari.

Se si pensa che si può spostare in pochi anni, forse perché hai comprato una casa di avviamento, il 30-anno fisso può effettivamente essere una cattiva scelta.

Dopo tutto, il tasso di interesse sarà più alto e il beneficio (del tasso di interesse fisso) non pienamente realizzato se mantenuto solo pochi anni.

Al contrario, non andare dopo un periodo di 15 anni se pensi che avrai difficoltà a fare i pagamenti più grandi.

Per molti, questa potrebbe anche non essere un’opzione a causa dei vincoli DTI, che limitano quanto è possibile prendere in prestito.

Allo stesso modo, potresti non voler scegliere un termine di 20 anni o un termine di 25 anni su un prestito di 30 anni se il tasso non è significativamente migliore (o affatto diverso) e l’accessibilità è una preoccupazione.

Si può sempre pagare un extra sul mutuo più tardi per risparmiare sugli interessi e whittle giù la durata del prestito.

Come Modificare il Vostro Mutuo Termine

- Se si desidera aumentare o diminuire il vostro prestito termine

- standard rifinanziare sarà probabilmente la scelta migliore

- Molti proprietari di casa di passare da 30 anni a 15 anni di finanziamenti a termine

- rimanere in pista e ottenere tassi di interesse più bassi

Così sappiamo che il tipico mutuo termine è di 30 anni, ma cosa succede se si desidera modificare la lunghezza del tuo mutuo?

Diciamo che sei stato un acquirente per la prima volta, e come il 90% degli altri acquirenti di casa, è andato con un fisso di 30 anni.

Un giorno si armeggiare in giro con un calcolatore di ipoteca e rendersi conto che si sta andando a pagare centinaia di migliaia di dollari di interessi e non pagare il prestito fino a quando sei 70.

E ora? Panico, seppellire la testa sotto la sabbia? No. Fare qualcosa al riguardo, supponendo che si desidera.

Il metodo più semplice e diretto è quello di eseguire un tasso e termine rifinanziare. Si noti che dice termine proprio nella frase While

Mentre rifinanziamento a un tasso di interesse più basso può comportare risparmi di pagamento mensile, passando da un prestito di 30 anni a un altro significa che si sta reimpostando l’orologio.

Con questo, intendo sempre ancora più lontano da pagare il mutuo in pieno.

Quello che fanno alcuni proprietari di case esperti è rifinanziare da un termine di 30 anni a un termine di 15 anni. In questo modo essi non estendere il loro termine di prestito, e in alcuni casi in realtà accorciare.

Come notato, i tassi ipotecari sono anche più economici sui mutui a 15 anni, quindi il risparmio può essere duplice.

Se non puoi o non vuoi rifinanziare, puoi anche pagare un extra ogni mese per abbreviare efficacemente la durata del prestito.

Per riassumere, più lungo è il termine del prestito, minore è il pagamento del mutuo, ma più interesse si paga, e più tempo ci vorrà per costruire equità domestica.

A complicare ulteriormente le cose è il fatto che alcune persone non vogliono pagare i loro mutui e preferiscono investire i loro soldi altrove.

In entrambi i casi, fai un piano e pensa a quali sono i tuoi obiettivi a breve e lungo termine prima di immergerti.

Suggerimento: Se non sei sicuro di quale termine di prestito scegliere, puoi sempre effettuare pagamenti più grandi su un prestito a più lungo termine (pagamenti ipotecari bisettimanali).

Se vai con un termine più breve, sei bloccato con un pagamento mensile più grande, non importa quale.

Per sbagliare sul lato della cautela, puoi andare con il termine standard di 30 anni ed effettuare pagamenti principali extra se e quando lo desideri.