mind a lízing, mind a finanszírozás alapvető eszköz egy eszköz vagy befektetés megvásárlásának finanszírozásához. A végcél ugyanaz; a hitelfelvevő/bérlő birtoklásának és egy eszközhöz való jogának megadása. Mind a lízing, mind a finanszírozás lehetővé teszi a vállalkozás számára, hogy értékes eszközöket szerezzen be, és felhasználja őket üzleti tevékenységük előmozdításában. Az alábbiakban említett meghatározások újraértelmezik a lízing és a finanszírozás közötti különbséget.

mi a bérlet?

a lízing olyan kötelező érvényű jogi megállapodás, amelynek értelmében az eszköz tulajdonjogával rendelkező egyik fél (bérbeadó) vállalja, hogy az alapul szolgáló eszközt bérbe adja egy másik félnek (bérlőnek), aki hajlandó betartani a lízinghez kapcsolódó feltételeket. A bérleti díj fizetési ütemezése, a bérleti idő és a kockázati felelősség a bérleti szerződés legfontosabb szövetségei. A lízing két fő típusa a működési és finanszírozási lízing.

mi a finanszírozás?

a finanszírozás a jövőben egy bizonyos időpontban visszafizetendő pénz kölcsönzését jelenti. A finanszírozást általában bankoktól, pénzügyi intézményektől és hasonlóktól kérik. A finanszírozás fő módja a pénz jelenértékének fogalma. Például a bankok ma 100 dollárt kölcsönöznek, hogy a jövőben 106 dollárt kapjanak. A 6 dolláros komponens az a kamatkomponens, amelyet a hitelező MA fizet a hitelfelvételért, amelyet holnap visszafizethet.

különbség a lízing és a pénzügy között

tulajdonjog

Ez a lízing és a pénzügy közötti alapvető és legfontosabb különbség. Valójában ez adja a finanszírozási tranzakció meghatározó jellegét.

bérlet

az eszköz tulajdonjoga a bérbeadónál marad. A bérbeadó teljes ellenőrzést gyakorol a megvásárolt eszköz gyártmánya és osztálya, az eladóval folytatott tárgyalások és az eszköz karbantartása felett. Az eszköz az eszköz élettartama alatt teljes mértékben a bérlő felügyelete alatt maradhat. A bérlő azonban csak olyan bailee minőségében jár el, aki soha nem szerez tulajdonjogot vagy ellenőrzést az eszköz felett.

Pénzügy

a hitelfelvevő az eszköz tulajdonosa a finanszírozási megállapodás kezdetétől fogva. A bank/pénzügyi intézmény csupán harmadik félként jár el az eszköz megvásárlásához szükséges pénzeszközök rendelkezésre bocsátásában. A legtöbb esetben azonban a finanszírozási megállapodás révén megszerzett eszköz biztosítékot jelent abban az esetben, ha a hitelfelvevő nem teljesít. Ilyen esetekben a bank elveszíti az ilyen vagyont, a hitelfelvevőnek pedig el kell mondania tulajdonjogáról.

ellenérték

bérlet

a lízing ellenértéke a szerződés kezdetén előre meghatározott bérleti ütemterv szerint fizetendő részlet. A lízingdíjak összetétele eltér az operatív lízing és a pénzügyi lízing esetében. Az előbbiben a bérleti díjak kizárólag a bérleti díjakból állnak. Ez utóbbi esetben a bérleti díjak a fő összetevőre (az eszközértékre) és a kamatkomponensre vannak bontva.

Pénzügy

egy finanszírozási megállapodásban a teljes ellenérték az előlegre és a fizetendő részletekre oszlik. Az előleg egy átalányösszeg, amely általában az eszköz értékének 10-30% – ával egyenlő. Ez az összeg a hitel pontszámától és a benyújtott biztosíték minőségétől függ. A részletfizetési struktúra nagyon hasonlít a pénzügyi lízing struktúrájához. Ez az érdeklődés és a fő összetevő. Ez az összeg az eszközértéknek, részben pedig a kamatértéknek tulajdonítható.

kockázat

a tulajdonosi fél azonosítása a kockázatot hordozó entitás azonosításának egyszerű módja. Egy bonyolult világban, bárhol is van a tulajdonjog, a kockázat következik. A folyamatosan fejlődő pénzpiac azonban csökkentette e szabály érvényességét.

bérlet

a legtöbb esetben a bérbeadó, nem pedig a bérlő ki van téve a vagyona károsodásának vagy megsemmisítésének veszélyének. Ezért a kockázat és a biztosítás biztosítása a bérbeadót terheli. Azonban olyan pénzügyi (vagy tőkelízing) esetekben, amikor a lízingbevevő az eszköz jelentős élettartama alatt rendelkezik, alapvetően részt vesz annak kockázataiban és haszonélvezőiben. Ilyen esetekben a bérlő és a bérbeadó kölcsönösen dönthet úgy, hogy megosztja a biztosítási költségeket.

Finance

egy finanszírozási megállapodásban a hitelintézet kivétel nélkül ki van téve hitelkockázatnak, fizetésképtelenségi kockázatnak és számos egyéb bizonytalanságnak. Azonban, amikor az eszközről van szó, felelőssége kizárólag a hitelfelvevőre hárul. Például egy jelzáloggal vásárolt autó balesetbe kerül. A javítás felelőssége az autó tulajdonosa, nem pedig a bank. A hitelfelvevőnek ezért az eszköz jellegének megfelelő biztosítási terveket kell vállalnia.

megfizethetőség

lízing

a lízing általában rövidebb időre szól, és nagyon konkrét célokat szolgál. A bérlőnek nem kell az eszköz élettartamának költségével megegyező bérleti értéket fizetnie. Ez lehetővé teszi a bérlő számára, hogy ugyanazon eszköz fejlett és jobb modelljeit használja. Például, egy pár, aki ideiglenesen New Yorkban akar élni, rövid távú bérleti szerződéssel engedheti meg magának egy szép lakást Manhattanben, a lízing lehetővé teszi a bérlő számára, hogy egy bevágással növelje játékát.

Pénzügy

a finanszírozás lényegében egy eszköz tulajdonjogára vonatkozó megállapodás. Az ügylet visszafordíthatatlan jellegű, és az eszköz a hitelfelvevő állandó tulajdonává válik. A finanszírozás tehát arra kényszeríti a hitelfelvevőt, hogy szigorúan az eszközein belül szerezze be. Folytatva a fenti példát, ha a pár állandó lakóhelyet keres, akkor biztosan nem engedhetik meg maguknak a manhattani lakást. Valami megfizethetőbbet kell keresniük, talán a külvárosi régiókban.

garancia és frissítések

bérlet

a gyártók és a gyártók általában 1-3 évig tartó eszközgaranciát biztosítanak. Ez gyakran egybeesik a lízing élettartamával. Ezért a bérlőnek nem kell aggódnia a rutinszerű javítások és meghibásodások miatt, mivel ezek mind a garancia hatálya alá tartoznak. Az eszközök rövid távú lízingre történő felhasználása lehetővé teszi a bérlő számára, hogy naprakész maradjon a legújabb technológiával. Pár évente kicserélheti eszközét, és minden új bérleti szerződéssel élvezheti a garanciák előnyeit.

Pénzügy

mint már tudjuk, a hitelfelvevő az utolsó részlet kifizetésével vitathatatlan címet szerez az eszközhöz. Amíg nem dönt az eszköz elidegenítéséről, az a hitelfelvevőnél marad. Ezenkívül az első néhány évben gyorsan el kell fogynia a jótállási időszakból. A folyamatos javítási és karbantartási költségek az ő felelőssége az elkövetkező években, amelyek gyakran éget egy mély lyuk a zsebében. Továbbá, ha a meglévő eszközről szeretne frissíteni, az eszköz tulajdonosának át kell mennie az eszköz újraértékesítésének nehézségein, és talán újra meg kell szereznie egy új finanszírozási megállapodást.

a hitelfinanszírozás tehát ellentétes intuitív megközelítés egy olyan személy számára, aki naprakész és naprakész akar maradni a technológiával. A lízing nagyon népszerű ilyen esetekben. Másrészt az állandó jellegű eszközöket jobban meg lehet vásárolni hitelfinanszírozás útján. A példák többnyire személyes vagyontárgyakat, például ékszereket, házakat és földet tartalmaznak.

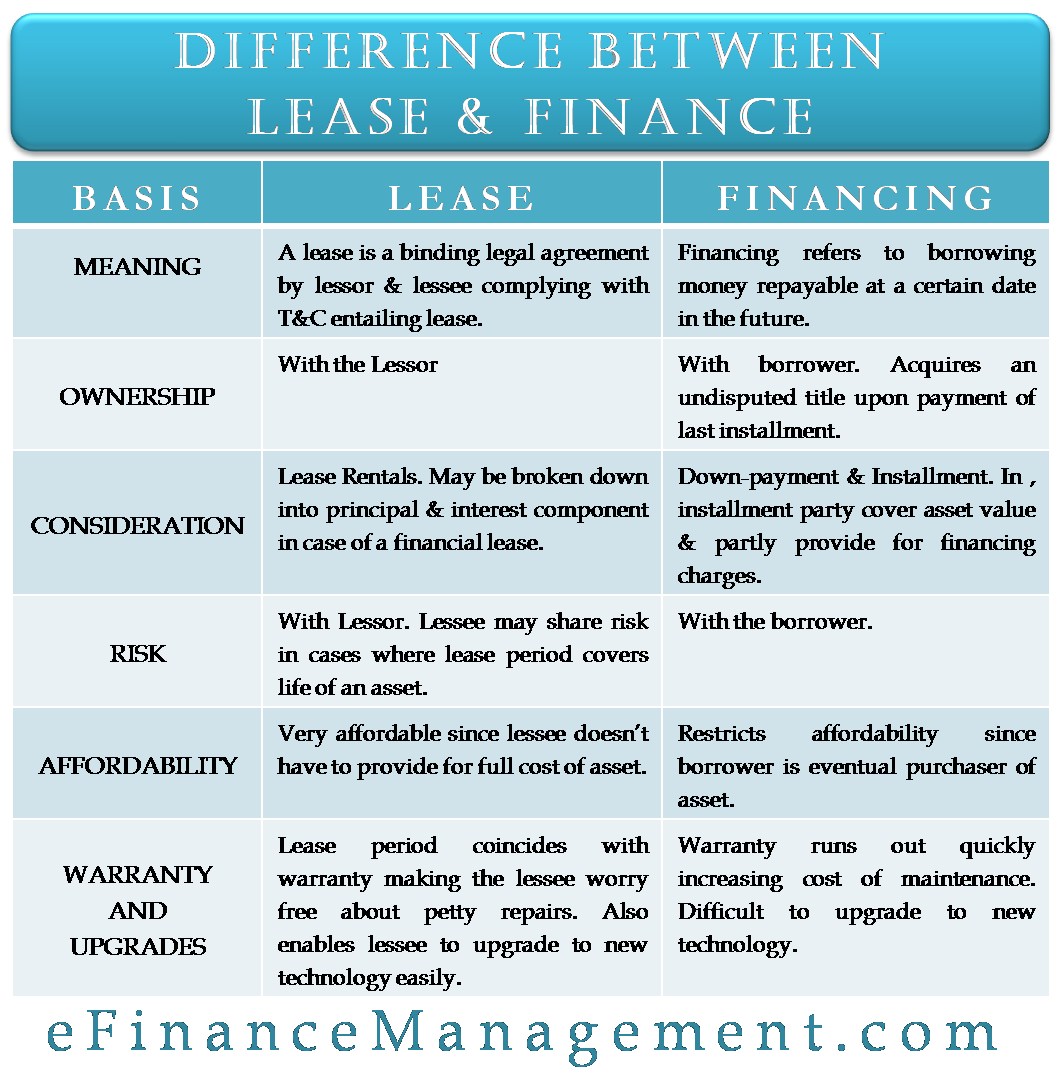

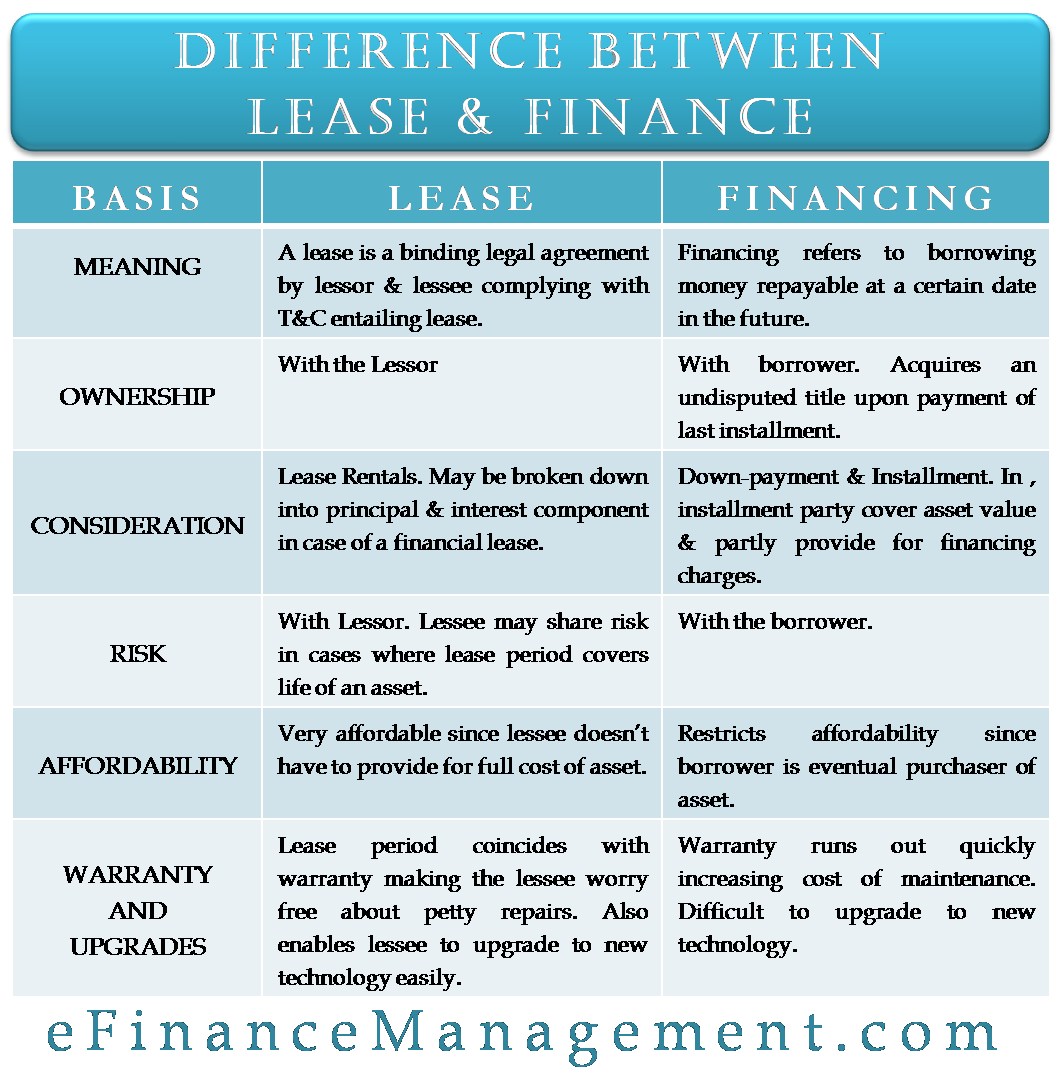

különbség a lízing és a pénzügy között-táblázatos

az alábbi táblázat a teljes tartalmat harapás méretű információba foglalja.

| Lease | pénzügy | |

| tulajdonjog | a bérbeadóval | a hitelfelvevővel. Az utolsó részlet kifizetésekor vitathatatlan címet szerez. |

| megfontolás | bérleti díjak. Pénzügyi lízing esetén tőke-és kamatkomponensekre bontható. | Előleg & részlet. A részlet olyan összetevőkből áll, amelyek a felek fedezik az eszköz értékét, és részben biztosítják a finanszírozási költségeket. |

| kockázat | a bérbeadóval. A lízingbevevő megoszthatja a kockázatot azokban az esetekben, amikor a lízingidőszak egy eszköz élettartamát fedi le. | a hitelfelvevővel. |

| megfizethetőség | nagyon megfizethető, mivel a bérlőnek nem kell biztosítania az eszköz teljes költségét. | korlátozza a megfizethetőséget, mivel a hitelfelvevő az eszköz esetleges vásárlója. |

| garancia és frissítések | A bérleti időszak egybeesik a garanciával, így a bérlő szabadon aggódhat a kis javítások miatt. Ezenkívül lehetővé teszi a bérlő számára, hogy könnyen frissítsen az új technológiára. | Warranty runs out quickly increasing the cost of maintenance. Difficult to upgrade to new technology.1 |