zowel lease als financiering zijn fundamentele middelen om de aankoop van een actief of investering te financieren. Het einddoel is hetzelfde; om de lener/huurder bezit en recht op een actief te geven. Zowel lease als financiering stellen een bedrijf in staat om waardevolle activa te betrekken en ze te gebruiken in de bevordering van hun bedrijf. De onderstaande definities zullen het verschil tussen lease en finance opnieuw naar voren brengen.

Wat is Lease?

een leaseovereenkomst is een bindende juridische overeenkomst waarbij een partij die eigenaar is van een actief (lessor) ermee instemt het onderliggende actief te verhuren aan een andere partij (lessee) die bereid is te voldoen aan de voorwaarden die de leaseovereenkomst met zich brengen. Het leasebetalingsschema, de leasetermijn en de risico ‘ s zijn enkele van de belangrijkste convenanten van een leaseovereenkomst. De twee belangrijkste soorten lease zijn operationele en financiering Lease.

Wat is financiering?

financiering heeft betrekking op leningen die op een bepaalde datum in de toekomst moeten worden terugbetaald. Financiering wordt gewoonlijk gezocht bij banken, financiële instellingen en dergelijke. De belangrijkste modus-operandi aan de financiering is het concept van de contante waarde van geld. Banken lenen bijvoorbeeld $ 100 vandaag om $106 in de toekomst te ontvangen. De $ 6 component is de rente component die een geldschieter betaalt voor het lenen van geld vandaag dat hij morgen kan terugbetalen.

verschil tussen Lease en Finance

eigendom

Dit is het fundamentele en belangrijkste verschil tussen lease en finance. In feite is dit wat een Financieringstransactie zijn definiërend karakter geeft.

Lease

de eigenaar van het actief blijft bij de lessor. De lessor heeft volledige zeggenschap over het merk en de categorie van de gekochte activa, de onderhandelingen met de verkoper en het onderhoud van de activa. Een actief kan gedurende de looptijd van het actief volledig in bewaring van de lessee blijven. De lessee handelt echter alleen in de hoedanigheid van een bailee die nooit enig eigendom of zeggenschap over het actief verkrijgt.

financiering

de leningnemer is vanaf het begin van de financieringsovereenkomst eigenaar van het actief. De bank / financiële instelling treedt alleen op als derde bij het beschikbaar stellen van middelen voor de aankoop van het actief. In de meeste gevallen is het via een financieringsovereenkomst verworven actief echter een zekerheid in het geval dat de kredietnemer in gebreke blijft. In dergelijke gevallen verbeurt de bank dergelijke eigendommen en moet de kredietnemer afstand doen van zijn eigendom.

vergoeding

Lease

De vergoeding voor een lease is de te betalen termijnen volgens het bij de aanvang van het contract vastgestelde leaseschema. De samenstelling van de leasebetalingen verschilt in het geval van een operationele lease en een financiële lease. In het eerste geval bestaat de huur uitsluitend uit de huurkosten. In deze laatste worden de huren uitgesplitst in de hoofdcomponent (omvat de waarde van de activa) en de rentecomponent.

financiering

bij een financieringsregeling wordt de volledige vergoeding verdeeld in de aanbetaling en de te betalen termijnen. De aanbetaling is een vast bedrag dat in het algemeen gelijk is aan 10 tot 30% van de waarde van het actief. Dit bedrag is afhankelijk van de verstrekte kredietscore en de kwaliteit van het onderpand. De afbetalingsstructuur is zeer vergelijkbaar met die van een financiële lease. Het wordt uitgesplitst in de rente en de hoofdcomponent. Dit bedrag is toe te rekenen aan de waarde van het actief en deels aan de rentedragende partij.

risico

Het identificeren van de eigenaar is een eenvoudige manier om de risicodragende entiteit te identificeren. In een ongecompliceerde wereld, waar het eigendom is, volgt het risico. De steeds veranderende geldmarkt heeft de geldigheid van deze regel echter verminderd.

Lease

in de meeste gevallen wordt de lessor en niet de lessee blootgesteld aan de dreiging van schade of vernietiging van zijn actief. De lessor is derhalve verantwoordelijk voor het verstrekken van risico ‘ s en verzekeringen. In het geval van financiering (of kapitaallease) waarbij de lessee het actief gedurende zijn aanzienlijke levensduur bezit, neemt hij in wezen deel aan de risico ‘ s en voordelen ervan. In dergelijke gevallen kunnen de lessee en de lessor onderling besluiten de verzekeringskosten te delen.

Finance

in een financieringsovereenkomst is de leningverstrekkende instelling zonder uitzondering blootgesteld aan kredietrisico, insolventierisico en een schat aan andere onzekerheden. Echter, als het gaat om het actief, zal zijn verantwoordelijkheid uitsluitend bij de leningnemer. Bijvoorbeeld, een auto gekocht op een hypotheek loopt in een ongeval. De verantwoordelijkheid voor de reparaties zal zijn op de eigenaar van de auto en niet de bank. De kredietnemer moet derhalve verzekeringsplannen opstellen die zijn afgestemd op de aard van het actief.

betaalbaarheid

Lease

een lease is over het algemeen voor een kortere periode en wordt gebruikt voor zeer specifieke doeleinden. De lessee hoeft geen leasewaarde te betalen die gelijk is aan de levensduurkosten van het actief. Dit stelt een huurder in staat om te gaan voor geavanceerde en betere modellen van hetzelfde actief. Bijvoorbeeld, een paar die willen wonen in New York City tijdelijk in staat zal zijn om zich te veroorloven een mooi appartement in Manhattan op een korte termijn lease dus, een lease stelt een huurder om hun spel door een inkeping.

financiering

financiering is in wezen een regeling voor de eigendom van een actief. De transactie is onomkeerbaar en het actief wordt het permanente eigendom van de leningnemer. De financiering dwingt de kredietnemer derhalve strikt binnen zijn mogelijkheden te verwerven. Voortzetting van het bovenstaande voorbeeld, als het echtpaar op zoek was naar een permanente verblijfplaats, zouden ze zeker niet in staat zijn om de Manhattan appartement veroorloven. Ze zouden moeten zoeken naar iets meer betaalbaar, misschien in de voorstedelijke regio ‘ s.

garantie en Upgrades

Lease

fabrikanten en leveranciers bieden over het algemeen een activagarantie van 1 tot 3 jaar. Dit valt vaak samen met de looptijd van de huurovereenkomst. Daarom hoeft de huurder zich geen zorgen te maken over routinematige reparaties en storingen, omdat ze allemaal goed onder de garantie vallen. Ook het gebruik van activa op korte termijn lease-overeenkomsten stelt een huurder in staat om up-to-date te blijven met de nieuwste technologie. Hij kan zijn activa om de paar jaar vervangen en genieten van het voordeel van garanties met elke verse lease.

Finance

zoals we het nu al kennen, verwerft de kredietnemer een onbetwiste titel op het actief met de betaling van de laatste tranche. Totdat hij besluit het actief af te stoten, blijft het bij de leningnemer. Ook zal hij binnen de eerste paar jaar snel buiten de garantieperiode vallen. De voortdurende reparaties en onderhoudskosten zijn zijn verantwoordelijkheid in de komende jaren die vaak een diep gat in de zak branden. Ook, als hij wil upgraden van de bestaande activa, zal de eigenaar van de activa moeten gaan door het gedoe van de wederverkoop van de activa en misschien weer het verkrijgen van een nieuwe financieringsregeling.

leningfinanciering is dus een contra-intuïtieve benadering voor iemand die actueel en up-to-date wil blijven met technologie. Leasing is erg populair in dergelijke gevallen. Aan de andere kant, activa van permanente aard beter worden gekocht door middel van een lening financiering. Voorbeelden zijn meestal persoonlijke bezittingen zoals sieraden, huizen en land.

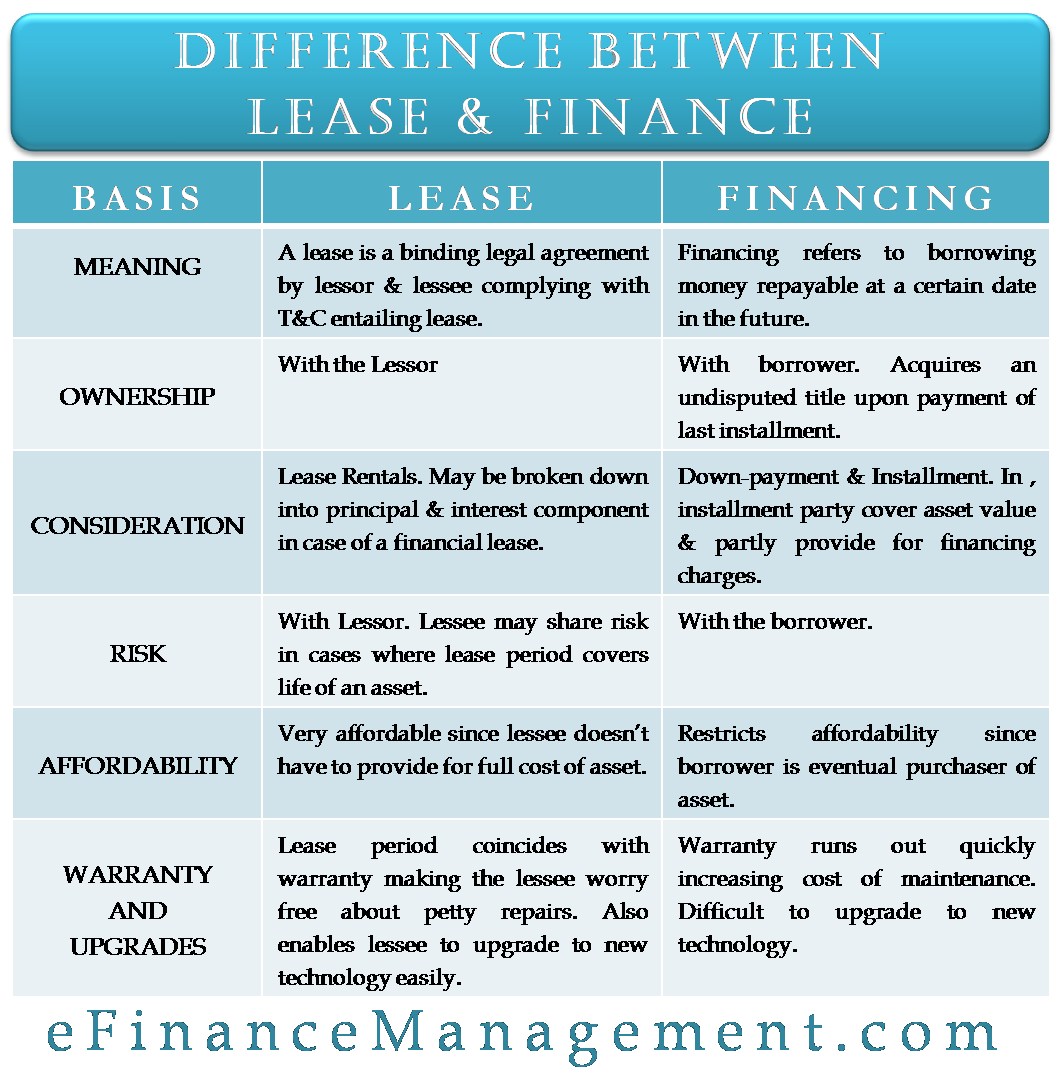

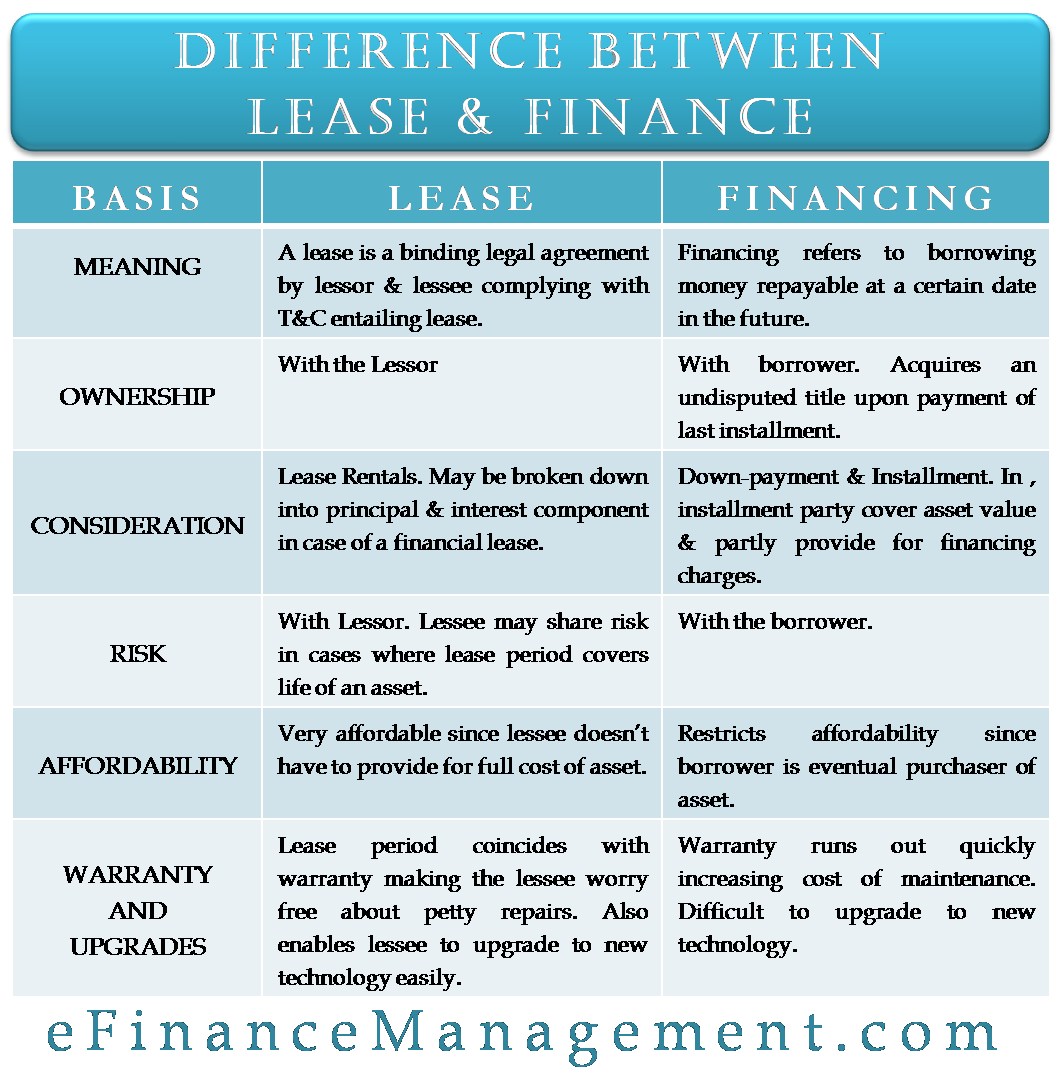

verschil tussen lease en Finance – Tabelled

de volgende tabel vat de volledige inhoud samen in hapklare informatie.

| Lease | Financiering | |

| Eigendom | Met de Verhuurder | Met de lener. Verwerft een onbetwiste titel na betaling van de laatste termijn. |

| overweging | Lease Rentals. Misschien opgesplitst in hoofdsom en rente in het geval van een financiële lease. | aanbetaling & voorschot. De termijn bestaat uit componenten die de waarde van de activa dekken en gedeeltelijk in de financieringskosten voorzien. |

| risico | met de Lessor. Lessee mag risico ‘ s delen in gevallen waarin de leaseperiode de levensduur van een actief bestrijkt. | met de kredietnemer. |

| betaalbaarheid | zeer betaalbaar omdat de lessee niet de volledige kosten van een actief hoeft te dekken. | beperkt de betaalbaarheid aangezien de kredietnemer de uiteindelijke koper van het actief is. |

| garantie en Upgrades | leaseperiode valt samen met garantie waardoor de huurder zich geen zorgen hoeft te maken over kleine reparaties. Ook kan de huurder gemakkelijk upgraden naar nieuwe technologie. | Warranty runs out quickly increasing the cost of maintenance. Difficult to upgrade to new technology.1 |