zarówno Leasing, jak i finansowanie są podstawowymi środkami finansowania zakupu aktywów lub inwestycji. Cel końcowy jest taki sam; dać kredytobiorcy / najemcy posiadanie i prawo do składnika aktywów. Zarówno Leasing, jak i finansowanie umożliwiają przedsiębiorstwu pozyskiwanie cennych aktywów i wykorzystywanie ich w celu wspierania ich działalności. Poniższe definicje ponownie określą różnicę między leasingiem a finansowaniem.

Co To jest leasing?

leasing jest wiążącą umową prawną, w której jedna ze stron posiadająca własność składnika aktywów (leasingodawca) wyraża zgodę na wynajem składnika aktywów bazowych innej stronie (leasingobiorcy) chętnej do przestrzegania warunków wiążących się z leasingiem. Harmonogram płatności najmu, okres najmu i ciężar ryzyka to jedne z najważniejszych postanowień umowy najmu. Dwa główne rodzaje leasingu to leasing operacyjny i finansowy.

czym jest finansowanie?

finansowanie odnosi się do pożyczania środków pieniężnych podlegających zwrotowi w określonym terminie w przyszłości. Finanse są zwykle poszukiwane przez banki, instytucje finansowe i tym podobne. Głównym sposobem finansowania jest pojęcie bieżącej wartości pieniądza. Na przykład banki pożyczają dziś 100 USD, aby otrzymać 106 USD w przyszłości. Składnik $6 jest składnikiem odsetek, które pożyczkodawca płaci za pożyczenie pieniędzy dzisiaj, które może spłacić jutro.

różnica między leasingiem a finansami

własność

jest to podstawowy i najważniejszy punkt różnicy między leasingiem a finansami. W rzeczywistości to właśnie nadaje transakcji finansowania jej decydujący charakter.

Leasing

własność składnika aktywów pozostaje po stronie wynajmującego. Leasingodawca ma pełną kontrolę nad marką i klasą zakupionego składnika aktywów, negocjacjami ze sprzedawcą i utrzymaniem składnika aktywów. Składnik aktywów może pozostawać całkowicie pod opieką najemcy w okresie jego użytkowania. Leasingobiorca działa jednak wyłącznie w charakterze poręczyciela, który nigdy nie uzyskuje własności ani kontroli nad aktywem.

Finanse

kredytobiorca jest właścicielem aktywów od samego początku umowy finansowania. Bank / instytucja finansowa działa jedynie jako strona trzecia, udostępniając środki na zakup składnika aktywów. Jednak w większości przypadków aktywa nabyte w ramach umowy finansowej stanowią zabezpieczenie w przypadku niewykonania zobowiązania przez kredytobiorcę. W takich przypadkach bank traci takie mienie, a kredytobiorca musi zrezygnować z posiadania.

wynagrodzenie

Leasing

wynagrodzenie za leasing to raty płatne zgodnie z harmonogramem leasingu określonym w momencie zawarcia umowy. Skład rat leasingowych różni się w przypadku leasingu operacyjnego i leasingu finansowego. W pierwszym przypadku czynsze dzierżawne składają się wyłącznie z opłat za wynajem. W tym ostatnim czynsze dzieli się na składnik główny (obejmuje wartość aktywów) i składnik odsetkowy.

Finanse

w umowie o finansowaniu całość wynagrodzenia podzielona jest na zaliczkę i należne raty. Zaliczka jest kwotą ryczałtową na ogół równą 10-30% wartości składnika aktywów. Kwota ta zależy od przedstawionej oceny kredytowej i jakości zabezpieczenia. Struktura Rat jest bardzo podobna do struktury leasingu finansowego. Jest on podzielony na odsetki i główny składnik. Kwota ta jest przypisywana stronie do wartości aktywów, a częściowo do wartości odsetek.

ryzyko

Identyfikacja właściciela jest prostym sposobem identyfikacji podmiotu obciążonego ryzykiem. W nieskomplikowanym świecie, bez względu na to, gdzie jest własność, następuje ryzyko. Jednak stale rozwijający się rynek pieniężny zmniejszył ważność tej zasady.

Leasing

w większości przypadków wynajmujący, a nie najemca jest narażony na niebezpieczeństwo uszkodzenia lub zniszczenia swojego majątku. W związku z tym odpowiedzialność za zapewnienie ryzyka i ubezpieczenia spoczywa na wynajmującym. Jednak w przypadku finansowania (lub leasingu kapitałowego), w którym leasingobiorca posiada składnik aktywów przez cały okres jego istotnego życia, zasadniczo bierze udział w jego ryzyku i nagrodach. W takich przypadkach najemca i wynajmujący mogą wspólnie zdecydować o podziale kosztów ubezpieczenia.

Finanse

w przypadku umowy finansowej instytucja kredytowa jest bez wyjątku narażona na ryzyko kredytowe, ryzyko niewypłacalności i masę innych niepewności. Jeśli jednak chodzi o składnik aktywów, jego odpowiedzialność spoczywa wyłącznie na kredytobiorcy. Na przykład, Samochód kupiony na kredyt hipoteczny prowadzi do wypadku. Odpowiedzialność za jego naprawę ponosi właściciel samochodu,a nie bank. Kredytobiorca musi zatem podjąć plany ubezpieczeniowe odpowiednie do charakteru składnika aktywów.

przystępność cenowa

Leasing

leasing jest zazwyczaj na krótszy okres i służy bardzo konkretnym celom. Leasingobiorca nie musi płacić wartości leasingu równej kosztowi użytkowania składnika aktywów. Umożliwia to najemcy korzystanie z zaawansowanych i lepszych modeli tego samego zasobu. Na przykład para, która chce tymczasowo mieszkać w Nowym Jorku, będzie mogła pozwolić sobie na ładne mieszkanie na Manhattanie na krótkoterminową dzierżawę, dzięki czemu dzierżawca może podnieść swoją grę o wycięcie.

Finanse

finansowanie to zasadniczo umowa własności składnika aktywów. Transakcja ma charakter nieodwracalny, a składnik aktywów staje się trwałą własnością kredytobiorcy. Finansowanie zmusza zatem kredytobiorcę do nabycia wyłącznie w ramach jego środków. Kontynuując powyższy przykład, gdyby para szukała stałego miejsca zamieszkania, z pewnością nie byłoby ich stać na mieszkanie na Manhattanie. Musieliby szukać czegoś bardziej przystępnego, być może w regionach podmiejskich.

Gwarancja i modernizacje

Leasing

producenci i dostawcy zazwyczaj udzielają gwarancji na aktywa trwającej od 1 do 3 lat. Często pokrywa się to z życiem dzierżawy. Dlatego najemca nie musi martwić się o rutynowe naprawy i awarie, ponieważ wszystkie są dobrze objęte gwarancją. Ponadto korzystanie z zasobów w ramach krótkoterminowych umów najmu pozwala najemcy być na bieżąco z najnowszymi technologiami. Może wymieniać swoje aktywa co kilka lat i korzystać z gwarancji przy każdej nowej dzierżawie.

Finanse

jak już wiemy, kredytobiorca nabywa niekwestionowany tytuł do aktywów wraz z zapłatą ostatniej raty. Dopóki nie zdecyduje się na zbycie składnika aktywów, pozostaje on przy kredytobiorcy. Ponadto w ciągu pierwszych kilku lat szybko wygaśnie okres gwarancji. Za ciągłe naprawy i koszty konserwacji ponosi w nadchodzących latach, które często wypalają głęboką dziurę w kieszeni. Ponadto, jeśli chce uaktualnić z istniejącego składnika aktywów, właściciel aktywów będzie musiał przejść przez kłopoty odsprzedaży składnika aktywów i być może ponownie uzyskanie nowego układu finansowania.

ubieganie się o finansowanie pożyczki jest więc wbrew intuicji podejściem dla osoby, która chce być na bieżąco i na bieżąco z technologią. Leasing jest bardzo popularny w takich przypadkach. Z drugiej strony, aktywa o charakterze trwałym są lepiej nabywane poprzez finansowanie pożyczek. Przykłady obejmują głównie aktywa osobiste, takie jak biżuteria, domy i ziemia.

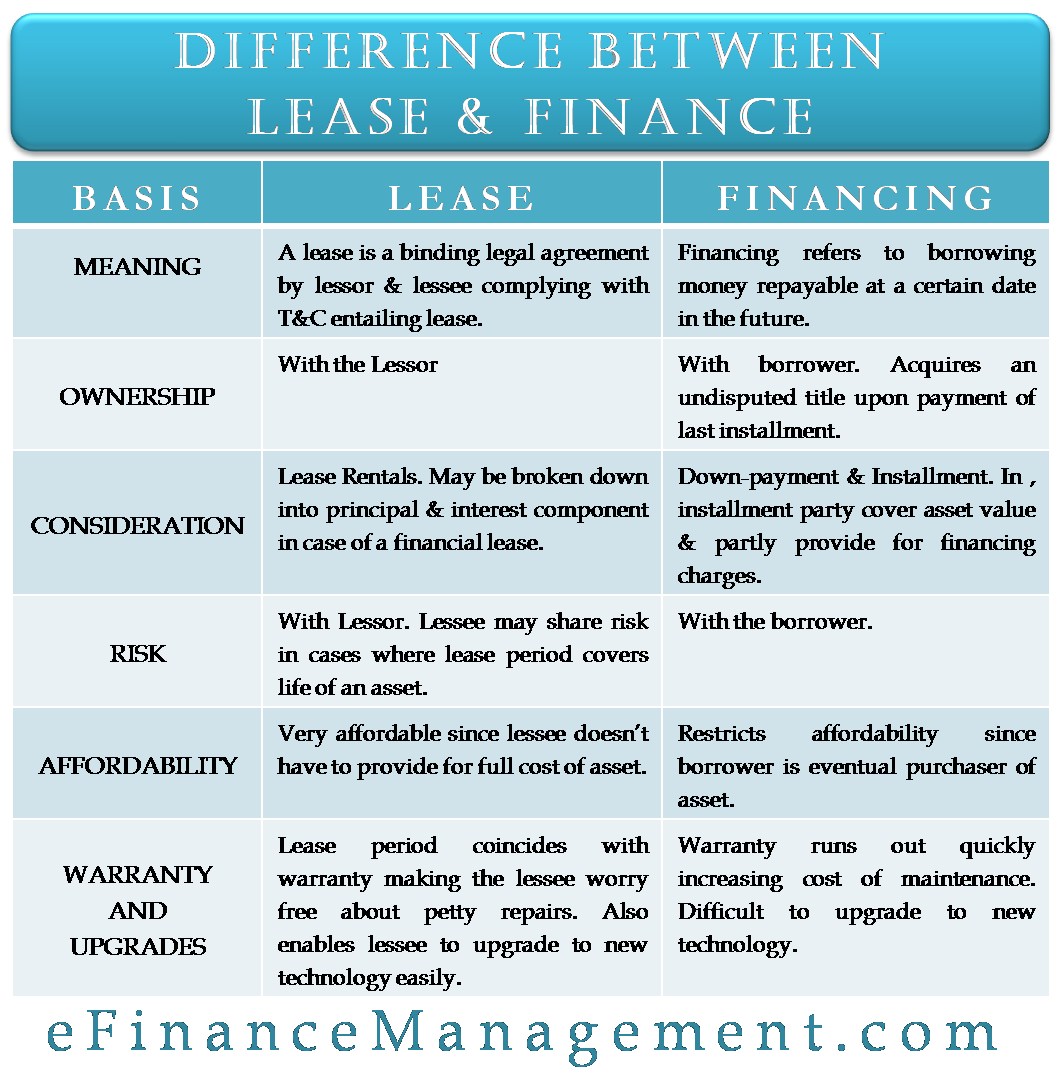

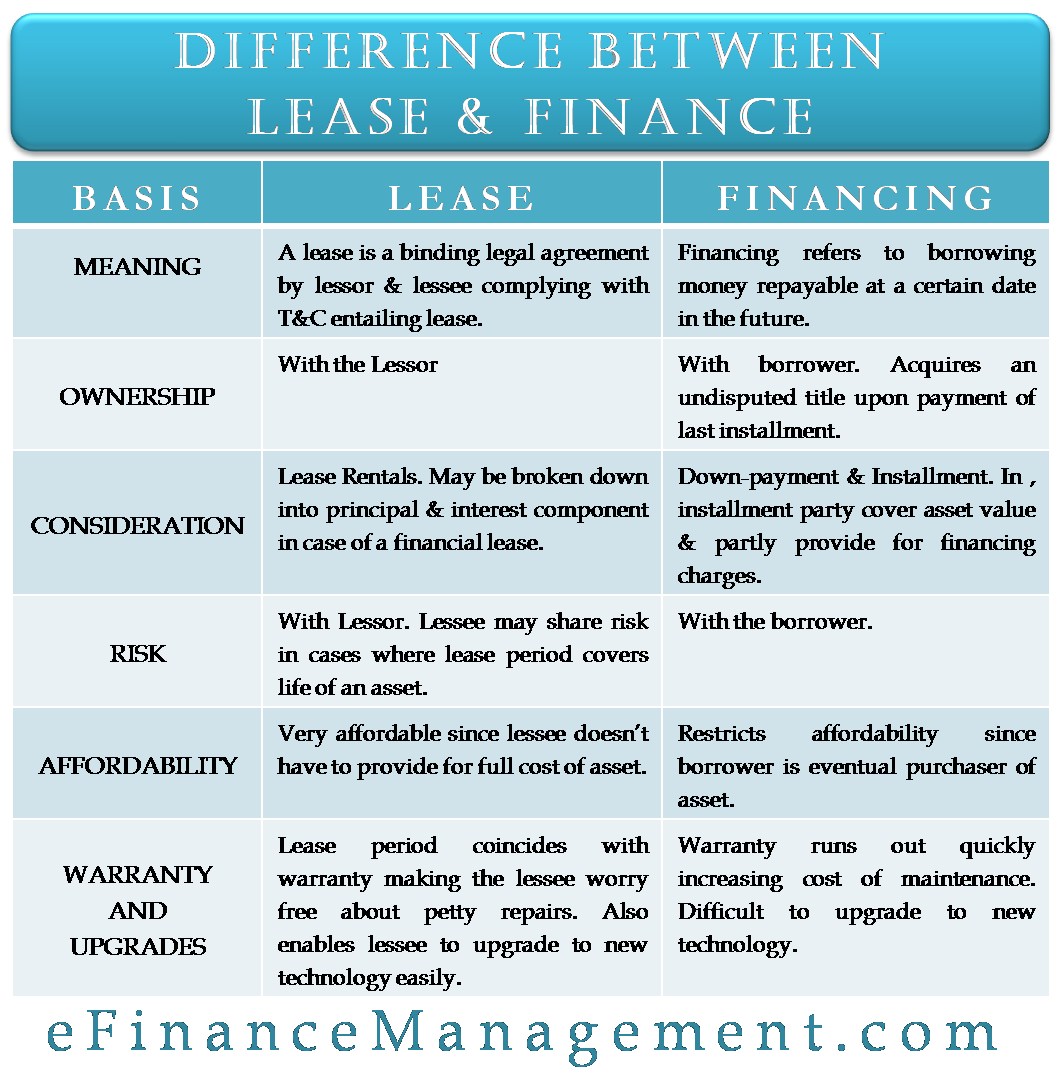

różnica między leasingiem a finansowaniem – tabelaryczna

poniższa tabela zawiera całą treść w formie informacji.

| Leasing | Finanse | |

| własność | z leasingodawcą | z kredytobiorcą. Nabywa niekwestionowany tytuł po zapłaceniu ostatniej raty. |

| wynajem. Może w podziale na kapitał i odsetki w przypadku leasingu finansowego. | Zaliczka& rata. Rata składa się z elementów, które strona pokrywa wartość aktywów i częściowo zapewniają opłaty finansowe. | |

| ryzyko | z leasingodawcą. Leasingobiorca może dzielić ryzyko w przypadkach, gdy okres leasingu obejmuje okres użytkowania składnika aktywów. | z kredytobiorcą. |

| przystępność cenowa | bardzo przystępna, ponieważ najemca nie musi zapewniać pełnego kosztu aktywów. | ogranicza przystępność cenową, ponieważ kredytobiorca jest ostatecznym nabywcą składnika aktywów. |

| Gwarancja i modernizacje | okres najmu pokrywa się z gwarancją, dzięki czemu najemca nie martwi się o drobne naprawy. Umożliwia również najemcy łatwe przejście na nową technologię. | Warranty runs out quickly increasing the cost of maintenance. Difficult to upgrade to new technology.1 |