både lease og finansiering er grunnleggende midler for å finansiere kjøp av en eiendel eller investering. Det endelige målet er det samme; å gi låntaker / leietaker besittelse og rett til en eiendel. Både leieavtale og finansiering gjør det mulig for en bedrift å hente verdifulle eiendeler og utnytte dem til å fremme sin virksomhet. De nedenfor nevnte definisjonene vil re-enunciate forskjellen mellom lease og finans.

Hva Er Lease?

en leieavtale er en bindende juridisk avtale hvor en part som eier en eiendel (utleier) samtykker i å leie den underliggende eiendelen til en annen part (leietaker) villig til å overholde vilkårene som innebærer leieavtalen. Leieavtalen betalingsplan, leieperiode og onus av risiko er noen av de viktigste paktene i en leieavtale. De to hovedtyper av leieavtalen Er Drift Og Finansiering Lease.

Hva Er Finansiering?

Finansiering refererer til å låne penger tilbakebetales på en bestemt dato i fremtiden. Finans er normalt søkt fra banker, finansinstitusjoner og lignende. Hovedmodus-operandi til finansiering er begrepet nåverdi av penger. For eksempel låner bankene $100 i dag for å motta $106 i fremtiden. $ 6-komponenten er rentekomponenten som en utlåner betaler for å låne penger i dag som han kan betale tilbake i morgen.

Forskjellen Mellom Lease og Finans

Eierskap

Dette er den grunnleggende og viktigste punktet i forskjellen mellom lease og finans. Faktisk er dette det som gir en finansieringstransaksjon sin definerende karakter.

Lease

eierskapet av eiendelen forblir hos utleier. Utleier har full kontroll over merke og klasse av aktiva kjøpt, forhandlinger med leverandør og vedlikehold av eiendelen. En eiendel kan forbli helt i varetekt av leietaker i løpet av eiendelens levetid. Imidlertid fungerer leietaker bare i egenskap av en bailee aldri få noen eierskap eller kontroll over eiendelen.

Finans

låntakeren er eier av eiendelen fra selve starten av finansieringsordningen. Banken / finansinstitusjonen fungerer bare som en tredjepart i å gjøre tilgjengelige midler til kjøp av eiendelen. Men i de fleste tilfeller fungerer eiendelen ervervet gjennom en finansieringsordning en sikkerhet i tilfelle låntakeren misligholder. I slike tilfeller mister banken slik eiendom, og låntakeren må avstå fra sitt eierskap.

Vederlag

Lease

vederlaget for en leieavtale er avdrag som skal betales i henhold til leieplanen forhåndsbestemt ved kontraktens begynnelse. Sammensetningen av leiebetalingene varierer i tilfeller av en operasjonell leieavtale og en finansiell leieavtale. I den tidligere, leieavtalen leie består utelukkende av ansette kostnader. I sistnevnte er leiene brutt ned i hovedkomponenten (dekker eiendelens verdi) og rentekomponenten.

Finans

i en finansieringsordning er hele vederlaget delt inn i forskuddsbetaling og avdrag som skal betales. Forskuddsbetalingen er et engangsbeløp som vanligvis er lik 10 til 30% av verdien av eiendelen. Dette beløpet avhenger av kreditt score og sikkerhet kvalitet innsendt. Avdrag strukturen er svært lik som en finans lease. Det er brutt ned i interesse og hovedkomponent. Dette beløpet kan tilskrives part mot eiendelens verdi og delvis mot renteverdien.

Risiko

Identifisering av eierpartiet er en enkel måte å identifisere den risikobærende enheten på. I en ukomplisert verden, uansett hvor eierskapet er, følger risikoen. Det stadig utviklende pengemarkedet har imidlertid redusert gyldigheten av denne regelen.

Lease

i de fleste tilfeller er utleier og ikke leietaker utsatt for trusselen om skade eller ødeleggelse av sin eiendel. Derfor er tyngende å sørge for risiko og forsikring på utleier. Men i tilfeller av finans (eller kapital lease) der leietaker besitter eiendelen for sin betydelige liv, han i utgangspunktet deltar i sin risiko og belønninger. I slike tilfeller kan leietaker og utleier gjensidig bestemme seg for å dele forsikringskostnadene.

Finans

i en finansieringsordning er utlånsinstitusjonen uten unntak eksponert for kredittrisiko, insolvensrisiko og forråd av andre usikkerheter. Men når det gjelder eiendelen, vil ansvaret bare være hos låntakeren. For eksempel går en bil kjøpt på et boliglån inn i en ulykke. Ansvaret for reparasjonene vil være på bileieren og ikke banken. Låntakeren må derfor foreta forsikringsplaner som passer for eiendelens natur.

Rimelig

Lease

en leieavtale er vanligvis for en kortere periode og er tatt på å tjene svært spesifikke formål. Leietaker trenger ikke å betale en leieverdi som er lik levetidskostnaden til eiendelen. Dette gjør det mulig for en leietaker å gå for avanserte og bedre modeller av samme eiendel. For eksempel, et par som ønsker å leve i New York city midlertidig vil kunne ha råd til en fin leilighet I Manhattan på en kortsiktig leieavtale Dermed, en leieavtale gjør en leietaker til opp spillet sitt med et hakk.

Finans

Finansiering er i hovedsak en ordning for eierskap av en eiendel. Transaksjonen er av irreversibel karakter og eiendelen blir den faste eiendommen til låntakeren. Finansiering tvinger derfor låntakeren til å skaffe seg strengt innenfor hans midler. Fortsetter eksemplet ovenfor, hvis paret var på utkikk etter en permanent bolig, ville de absolutt ikke ha råd Til Manhattan-leiligheten. De måtte lete etter noe rimeligere, kanskje i forstedene.

Garanti og Oppgraderinger

Lease

Produsenter og leverandører generelt gi en eiendel garanti som går fra 1 til 3 år. Dette faller ofte sammen med leieavtalen. Derfor trenger leietaker ikke å bekymre deg for rutinemessige reparasjoner og sammenbrudd siden de er godt dekket under garantien. Ved å bruke eiendeler på kortsiktige leieavtaler kan en leietaker også holde seg oppdatert med den nyeste teknologien. Han kan erstatte sin eiendel hvert par år og nyte fordelene av garantier med hver ny leieavtale.

Finans

som vi allerede vet det nå, kjøper låntakeren en ubestridt tittel til eiendelen med betaling av siste avdrag. Inntil han bestemmer seg for å avhende eiendelen, skal den forbli hos låntakeren. Også, han skal raskt løpe ut av garantiperioden innen de første årene. De kontinuerlige reparasjons – og vedlikeholdskostnadene skal være hans ansvar i årene som kommer, som ofte brenner et dypt hull i lommen. Også, hvis han ønsker å oppgradere fra eksisterende eiendelen, eiendelen eieren må gå gjennom problemer med re-selge eiendelen og kanskje igjen å få en frisk finansiering ordning.

Går for lånefinansiering er dermed en bakvendt tilnærming for en person som ønsker å være aktuell og oppdatert med teknologi. Leasing er veldig populært i slike tilfeller. På den annen side er eiendeler av permanent karakter bedre kjøpt gjennom lånefinansiering. Eksempler inkluderer for det meste personlige eiendeler som smykker, hus og land.

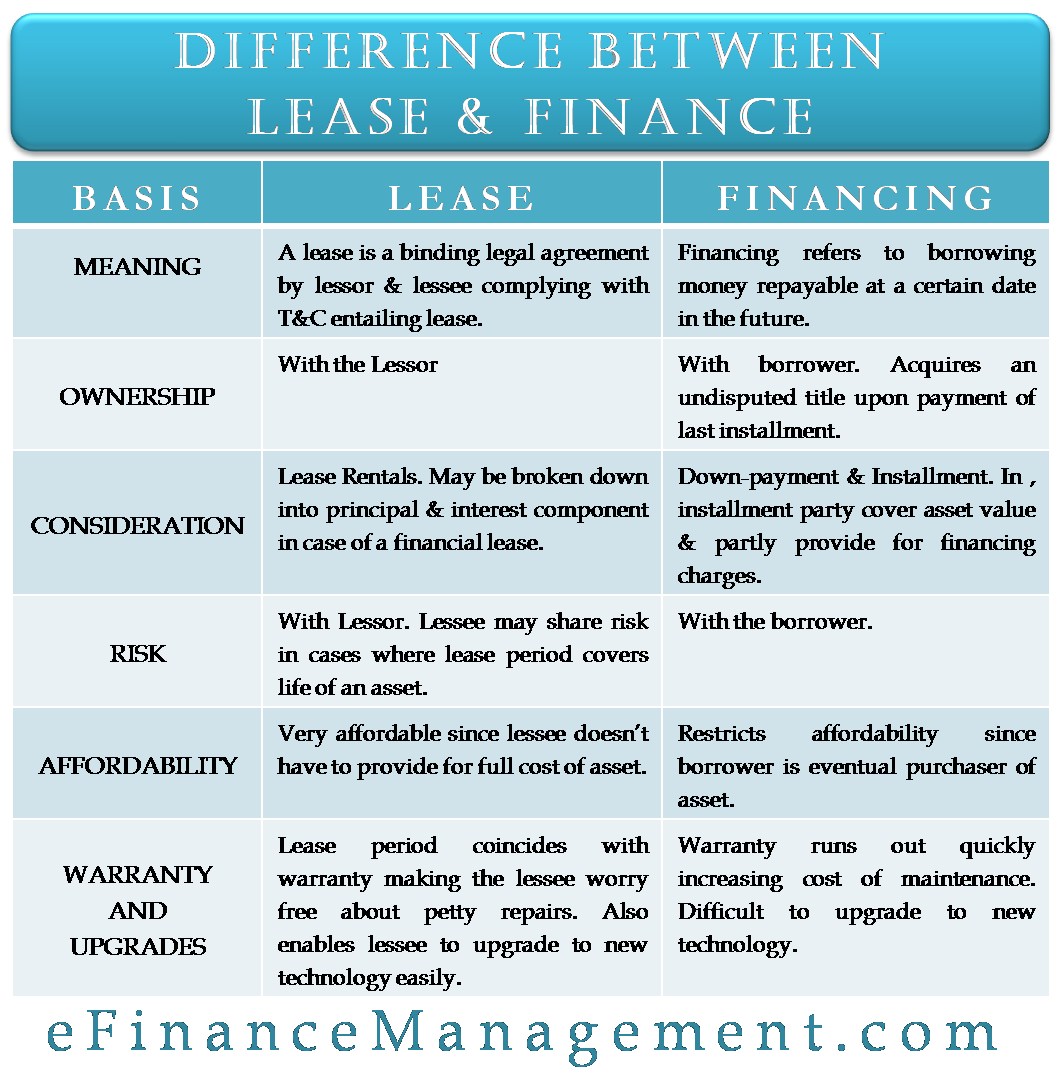

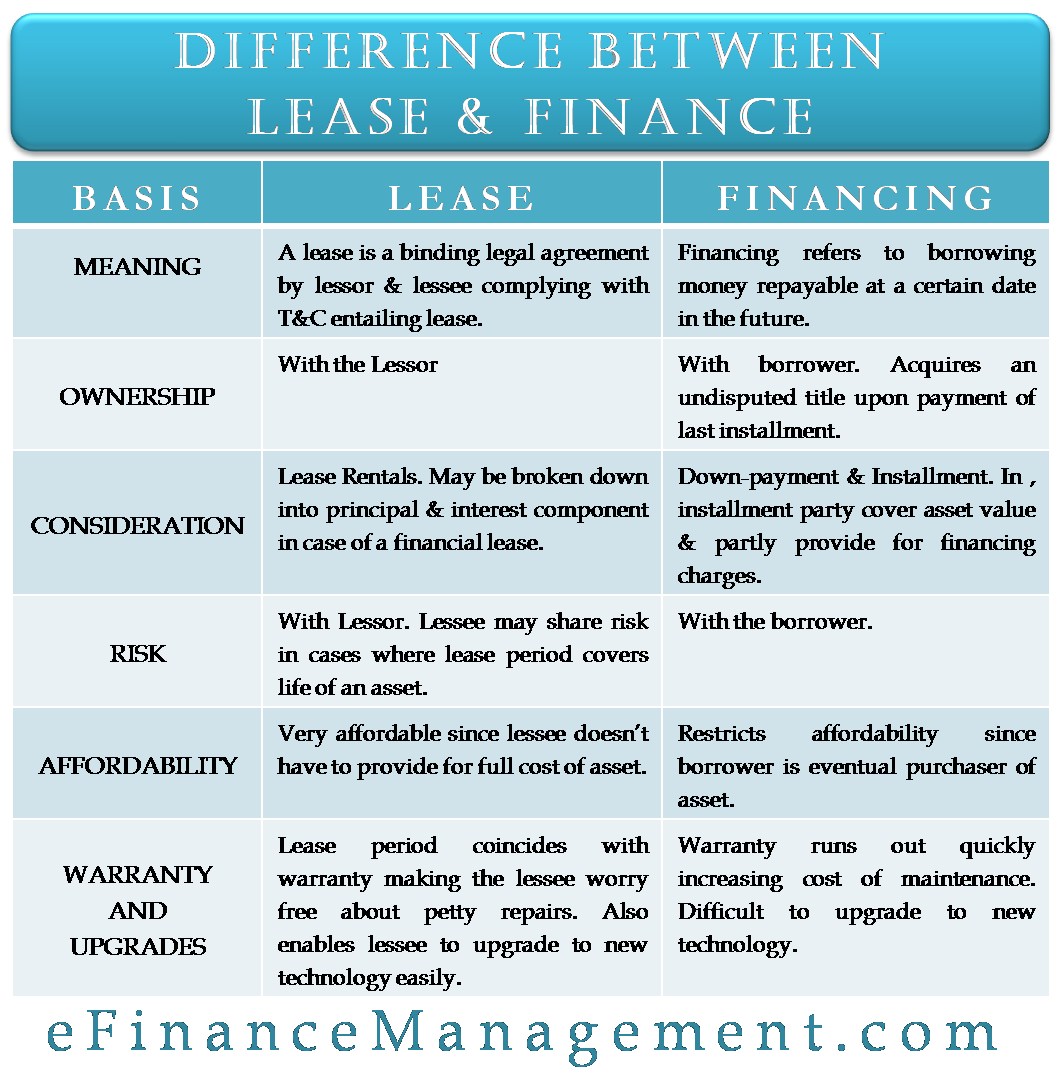

Forskjell mellom lease og Finance-Tabulated

følgende tabell innkapsler hele innholdet i bite-sized informasjon.

| Lease | finans | eierskap | med utleier | med låntakeren. Kjøper en ubestridt tittel ved betaling av siste avdrag. | Vurdering | Leie Utleie. Kanskje brutt ned i rektor og interesse komponent i tilfelle av en finansiell leieavtale. | Forskuddsbetaling & Avdrag. Avdrag består av komponenter som partiet dekker eiendelen verdi og delvis gir for finansiering kostnader. | Risiko | Med Utleier. Leietaker kan dele risiko i tilfeller der leieperioden dekker levetiden til en eiendel. | med låntakeren. | Rimelig | svært Rimelig siden leietaker ikke trenger å sørge for den fulle kostnaden av en eiendel. | Begrenser overkommelighet siden låntakeren er den endelige kjøperen av eiendelen. | Garanti og Oppgraderinger | Leieperioden sammenfaller med garanti som gjør leietaker bekymringsfri om smålig reparasjoner. Gjør det også mulig for leietaker å oppgradere til ny teknologi enkelt. | Warranty runs out quickly increasing the cost of maintenance. Difficult to upgrade to new technology.1 |