atât închirierea, cât și finanțarea sunt mijloace fundamentale pentru finanțarea achiziționării unui activ sau a unei investiții. Scopul final este același; pentru a da Împrumutatului/posesorului posesia și dreptul la un activ. Atât închirierea, cât și finanțarea permit unei afaceri să obțină active valoroase și să le utilizeze în promovarea afacerii lor. Definițiile menționate mai jos vor re-enunța diferența dintre leasing și Finanțe.

ce este Lease?

un contract de leasing este un acord juridic obligatoriu prin care o parte care deține proprietatea asupra unui activ (Locator) este de acord să închirieze activul suport unei alte părți (locatar) care dorește să respecte termenii și condițiile care implică contractul de leasing. Programul de plată a leasingului, termenul de leasing și sarcina de risc sunt unele dintre cele mai importante legăminte ale unui contract de închiriere. Cele două tipuri majore de leasing sunt leasing operațional și de finanțare.

ce este finanțarea?

finanțarea se referă la împrumutul de bani rambursabil la o anumită dată în viitor. Finanțele sunt căutate în mod normal de la bănci, instituții financiare și altele asemenea. Principalul mod de operare a finanțării este conceptul de valoare actuală a banilor. De exemplu, băncile împrumută astăzi 100 USD pentru a primi 106 USD în viitor. $ 6 componenta este componenta de interes care un creditor plătește pentru împrumut bani astăzi că el poate rambursa mâine.

diferența dintre leasing și Finanțe

proprietate

acesta este punctul fundamental și cel mai important al diferenței dintre leasing și Finanțe. De fapt, aceasta este ceea ce conferă unei tranzacții de finanțare caracterul său definitoriu.

Leasing

proprietatea asupra activului rămâne la locator. Locatorul are control complet asupra marca și clasa de active achiziționate, negocierile cu furnizorul și întreținerea activului. Un activ poate rămâne complet în custodia locatarului pe durata de viață a activului. Cu toate acestea, locatarul acționează numai în calitate de bailee nu câștigă nici o proprietate sau control asupra activului.

Finanțe

Împrumutatul este proprietarul activului încă de la începutul Acordului de finanțare. Banca / instituția financiară acționează doar ca o terță parte în punerea la dispoziție a fondurilor pentru achiziționarea activului. Cu toate acestea, în majoritatea cazurilor, activul dobândit printr-un acord de finanțare acționează ca o garanție în cazul în care debitorul nu își îndeplinește obligațiile. În astfel de cazuri, banca pierde o astfel de proprietate, iar Împrumutatul trebuie să renunțe la proprietatea sa.

contraprestație

Leasing

contraprestația pentru un contract de leasing sunt ratele de plătit conform graficului de leasing predeterminat la începutul contractului. Compoziția plăților de leasing diferă în cazul unui contract de leasing operațional și al unui contract de leasing financiar. În primul, chiriile de închiriere constau exclusiv din taxele de angajare. În cele din urmă, chiriile sunt defalcate în componenta principală (acoperă valoarea activului) și componenta de dobândă.

Finanțe

într-un acord de finanțare, întreaga contraprestație este împărțită în avansul și ratele de plătit. Avansul este o sumă forfetară în general egală cu 10-30% din valoarea activului. Această sumă depinde de Scorul de credit și calitatea garanției prezentate. Structura ratei este foarte asemănătoare cu cea a unui contract de leasing financiar. Acesta este împărțit în interes și componenta principală. Această sumă este parte atribuibilă valorii activului și parțial valorii dobânzii.

risc

identificarea părții proprietar este o modalitate simplă de identificare a entității purtătoare de risc. Într-o lume necomplicată, oriunde este proprietatea, riscul urmează. Cu toate acestea, piața monetară în continuă evoluție a redus valabilitatea acestei reguli.

Leasing

în cele mai multe cazuri, locatorul și nu locatarul este expus la amenințarea de deteriorare sau distrugere a bunului său. Prin urmare, sarcina de a asigura riscul și asigurarea revine locatorului. Cu toate acestea, în cazurile de finanțare (sau leasing de capital) în care locatarul deține activul pentru viața sa substanțială, el participă practic la riscurile și recompensele sale. În astfel de cazuri, locatarul și locatorul pot decide reciproc să împartă costurile asigurării.

Finanțe

într-un acord de finanțare, instituția creditoare este, fără excepție, expusă riscului de credit, riscului de insolvență și unui tezaur de alte incertitudini. Cu toate acestea, atunci când vine vorba de activ, responsabilitatea sa va fi exclusiv cu împrumutatul. De exemplu, o mașină cumpărată pe o ipotecă se confruntă cu un accident. Responsabilitatea pentru reparațiile sale va fi pe proprietarul mașinii și nu pe bancă. Prin urmare, împrumutatul trebuie să întreprindă planuri de asigurare adecvate naturii activului.

accesibilitate

Leasing

un contract de leasing este, în general, pentru o perioadă mai scurtă de timp și este preluat pentru a servi unor scopuri foarte specifice. Locatarul nu trebuie să plătească o valoare de leasing egală cu costul pe viață al activului. Acest lucru permite un locatar pentru a merge pentru modele avansate și mai bune de același activ. De exemplu, un cuplu care dorește să locuiască temporar în New York City își va putea permite un apartament frumos în Manhattan pe un contract de închiriere pe termen scurt, astfel, un contract de închiriere permite unui LOCATAR să-și ridice jocul cu o notă.

Finanțe

finanțarea este în mod substanțial un aranjament de proprietate asupra unui activ. Tranzacția este de natură ireversibilă, iar activul devine proprietatea permanentă a Împrumutatului. Prin urmare, finanțarea obligă împrumutatul să dobândească strict în limitele mijloacelor sale. Continuând exemplul de mai sus, dacă cuplul căuta o reședință permanentă, cu siguranță nu și-ar putea permite apartamentul din Manhattan. Ar trebui să caute ceva mai accesibil, poate în regiunile suburbane.

garanție și upgrade-uri

Leasing

producătorii și vânzătorii oferă, în general, o garanție de active care se execută de la 1 la 3 ani. Acest lucru coincide adesea cu durata de viață a contractului de închiriere. Prin urmare, locatarul nu trebuie să vă faceți griji cu privire la reparațiile și defecțiunile de rutină, deoarece toate sunt bine acoperite de garanție. De asemenea, utilizarea activelor pe contracte de leasing pe termen scurt permite unui LOCATAR să rămână la curent cu cele mai noi tehnologii. El își poate înlocui activul la fiecare doi ani și se poate bucura de beneficiile garanțiilor cu fiecare închiriere proaspătă.

Finanțe

așa cum o știm deja până acum, împrumutatul dobândește un titlu incontestabil asupra activului cu plata ultimei tranșe. Până când decide să dispună de activ, acesta rămâne la Împrumutat. De asemenea, el va alerga rapid din perioada de garanție în primii câțiva ani. Cheltuielile continue de reparații și întreținere vor fi responsabilitatea sa în anii următori, care ard adesea o gaură adâncă în buzunar. De asemenea, dacă dorește să facă upgrade de la activul existent, proprietarul activului va trebui să treacă prin dificultățile de revânzare a activului și, probabil, să obțină din nou un nou aranjament de finanțare.

a merge pentru finanțarea împrumuturilor este astfel o abordare contra-intuitivă pentru o persoană care dorește să rămână la curent și la curent cu tehnologia. Leasingul este foarte popular în astfel de cazuri. Pe de altă parte, activele de natură permanentă sunt mai bine achiziționate printr-o finanțare de împrumut. Exemplele includ în mare parte active personale, cum ar fi bijuterii, case și terenuri.

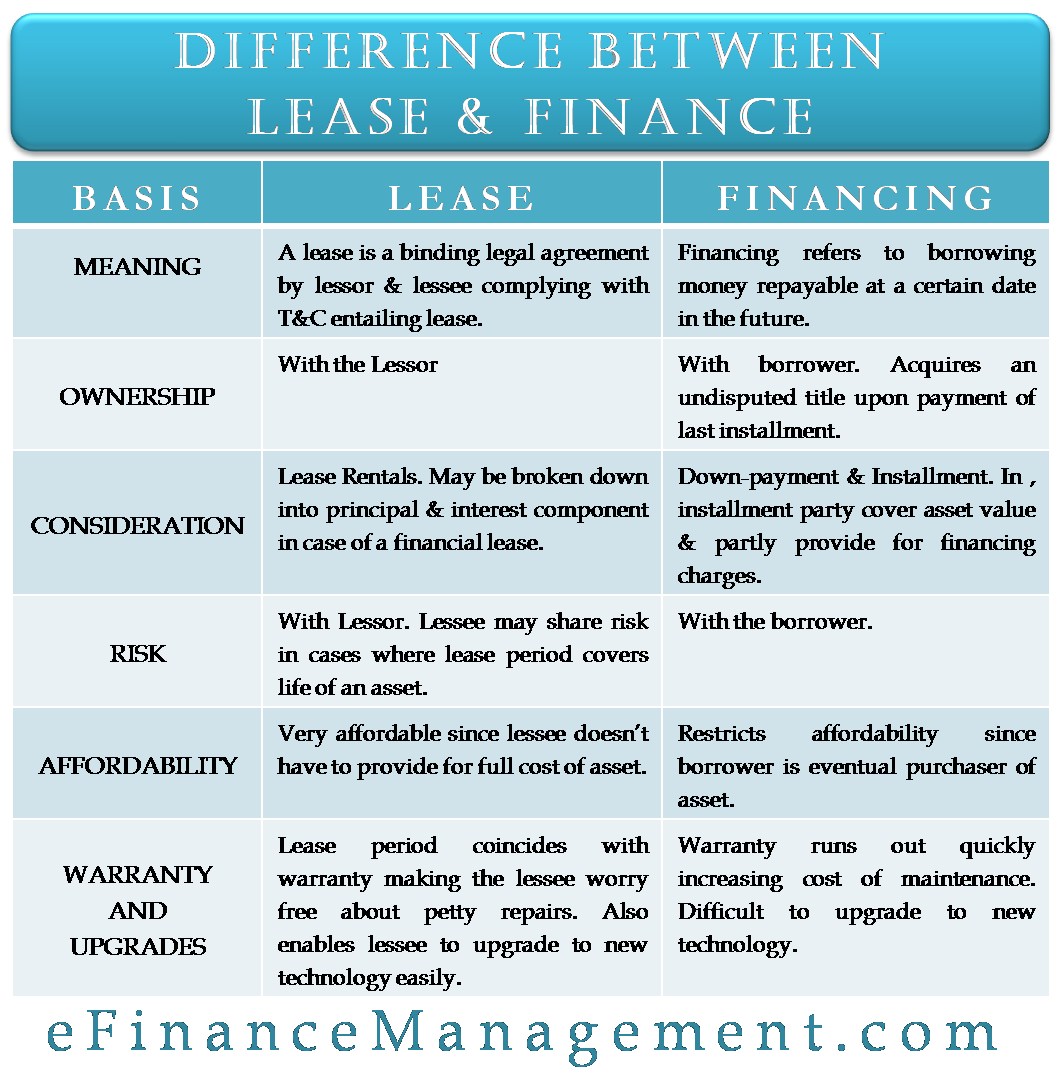

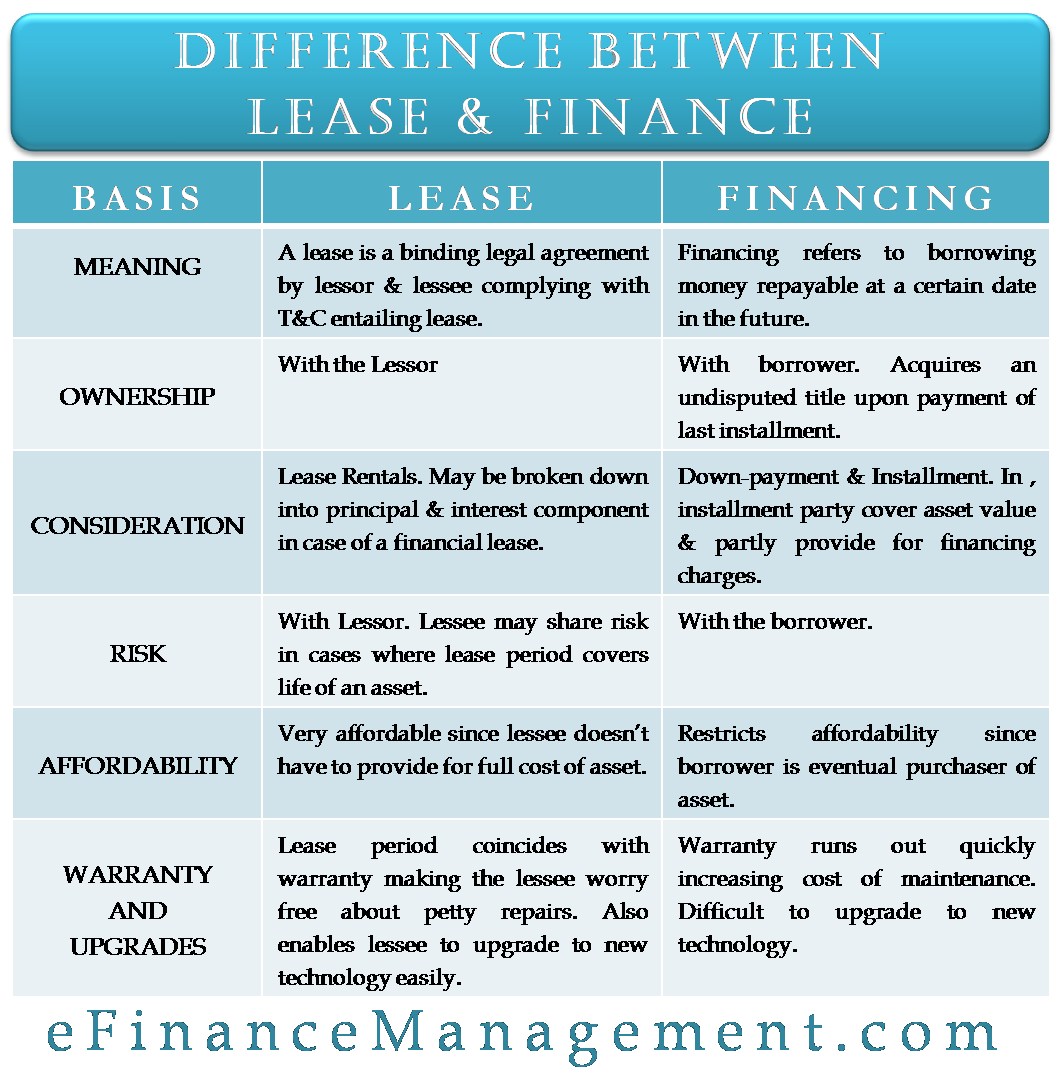

diferența dintre leasing și Finanțe – tabelat

următorul tabel încapsulează întregul conținut în informații de dimensiuni mușcate.

| Leasing | finanțe | |

| proprietate | cu locatorul | cu împrumutatul. Dobândește un titlu incontestabil la plata ultimei tranșe. |

| considerație | închirieri de leasing. Poate defalcate în principal și componenta de interes în cazul unui contract de leasing financiar. | plată în avans& tranșă. Tranșă constă din componente care acoperă parte valoarea activului și să prevadă parțial pentru taxele de finanțare. |

| risc | cu locatorul. Locatarul poate împărți riscul în cazurile în care perioada de leasing acoperă durata de viață a unui activ. | cu împrumutatul. |

| accesibilitate | foarte accesibil, deoarece locatarul nu trebuie să prevadă costul integral al unui activ. | restricționează accesibilitatea, deoarece împrumutatul este eventualul cumpărător al activului. |

| garanție și upgrade-uri | perioada de leasing coincide cu garanție a face locatarul griji gratuit despre reparații mărunte. De asemenea, permite locatarului să facă upgrade la noua tehnologie cu ușurință. | Warranty runs out quickly increasing the cost of maintenance. Difficult to upgrade to new technology.1 |